Éléments de TheMoneyBooks - Long terme

2024 WealthWave. Tous droits réservés.

**** Intro ****

**** Lire la vidéo ****

Je suis ravi de vous compter parmi nous aujourd'hui. Je m'appelle _______________. Je serai votre éducateur financier pendant la prochaine demi-heure. J'aimerais vous souhaiter la bienvenue dans la série éducative HowMoneyWorks Books ELEMENTS. Ce cours est basé sur le livre révolutionnaire HowMoneyWorks : Stop Being a Sucker (Arrêtez d'être un imbécile), qui a été publié à des centaines de milliers d'exemplaires.

HowMoneyWorks : Stop Being a Sucker est le premier livre d'éducation financière que n'importe qui, à N'IMPORTE QUEL âge, peut apprécier et dont il peut bénéficier - de 10 ans à 100 ans. Et en parlant du chiffre 100, le livre a été présenté dans des centaines d'émissions télévisées de premier plan, notamment sur CNBC, CBS, ABC et FOX ! HowMoneyWorks : Stop Being a Sucker a reçu un rare soutien de la part du Heartland Institute of Financial Education - ET il a été commenté et référencé partout sur le web, y compris dans la populaire publication financière en ligne "Make It" de CNBC. Vous pouvez également nous suivre sur Instagram pour obtenir des conseils pratiques et des ressources utiles. Si vous n'avez pas encore reçu un exemplaire de notre livre, faites-nous savoir quand nous aurons terminé et nous ferons en sorte que vous en receviez un.

Notre cours d'aujourd'hui est le CINQUIÈME des 5 ÉLÉMENTS, intitulé " LONG TERME " Une fois que vous aurez suivi les 5 ÉLÉMENTS, vous obtiendrez un certificat d'achèvement, signé par les auteurs du livre et par moi-même. De plus, les étudiants qui assistent à au moins un des cours sur les éléments peuvent bénéficier d'une consultation GRATUITE de 30 minutes avec l'un de nos éducateurs financiers. Ils sont formés pour vous aider à tracer votre chemin vers l'indépendance financière en utilisant notre méthodologie des 7 étapes de l'argent.

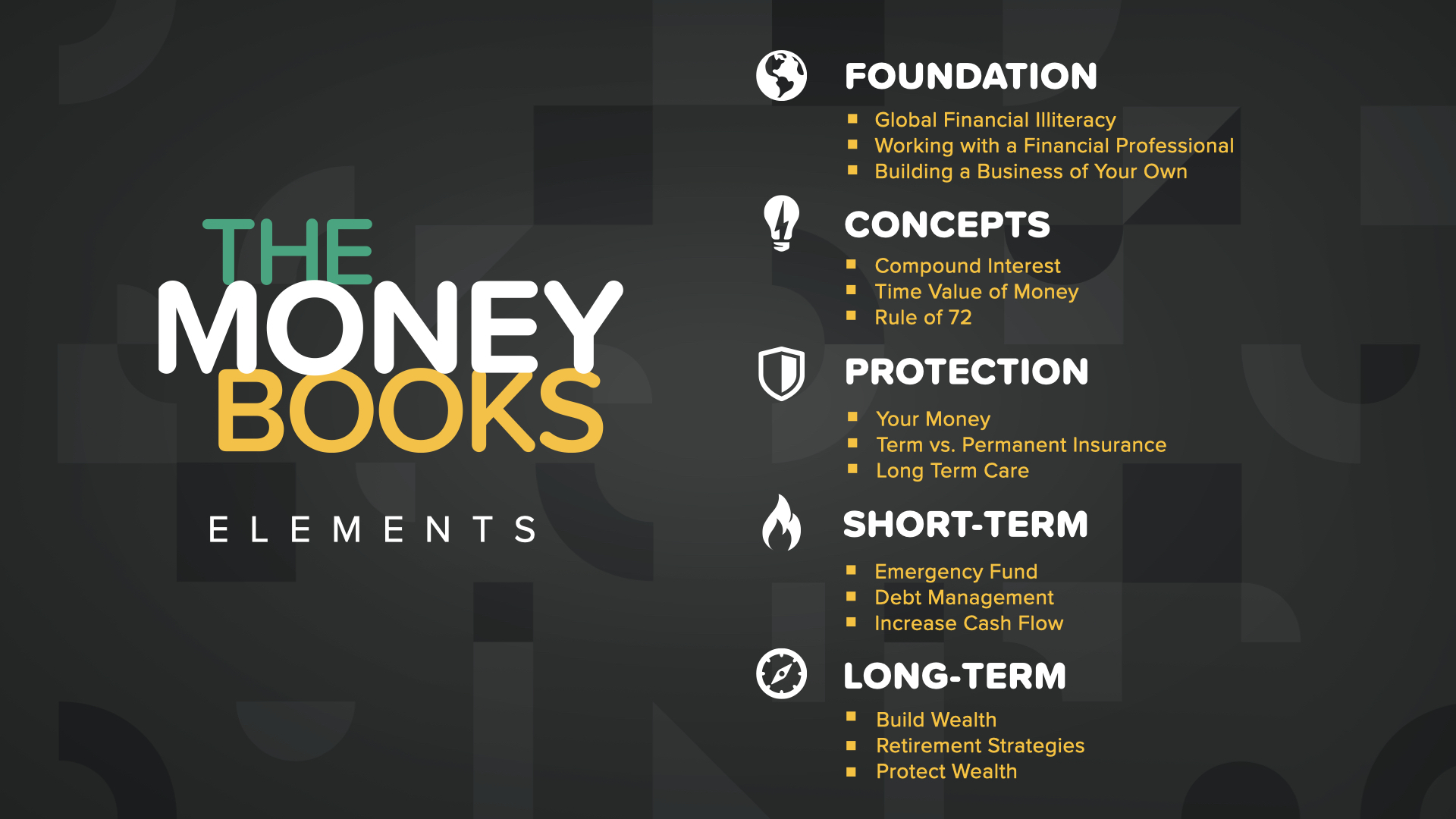

La plus passionnante des cinq classes - nous avons gardé le meilleur pour la fin - parce que "LONG TERME" concerne votre avenir. Vous apprendrez les techniques utilisées par les personnes fortunées pour atteindre l'indépendance financière et vous apprendrez à protéger votre patrimoine pour le léguer à votre famille.

Nous commençons par le numéro 6 des 7 étapes de l'argent. Le numéro 6 est important et passionnant. Pourquoi ? Parce qu'il est centré sur la construction de la richesse. C'est le jalon où les résultats apparaissent dans votre bilan. C'est là que vous évitez l'impact des impôts, des pertes et de l'inflation et que vous faites de votre mieux pour accumuler et faire fructifier votre patrimoine net.

La longévité pouvant ajouter de nombreuses années à votre vie, une question se pose. Votre patrimoine durera-t-il aussi longtemps que vous ? Vous devez être en mesure de répondre à cette question.

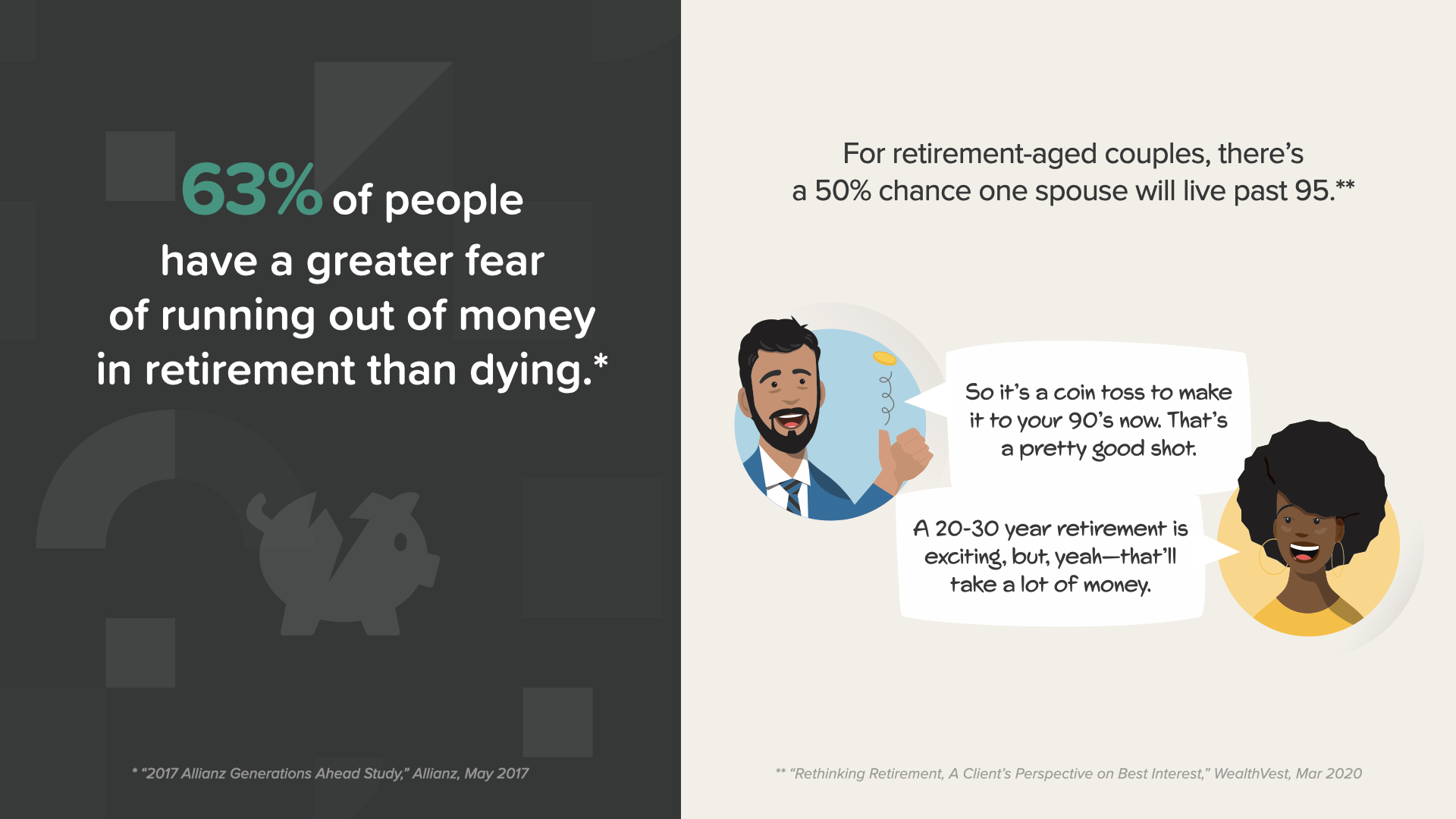

Selon une étude récente, 63 % des gens craignent davantage de manquer d'argent à la retraite que de mourir. Pour les couples en âge de prendre leur retraite, il y a 50 % de chances que l'un des conjoints vive au-delà de 95 ans.

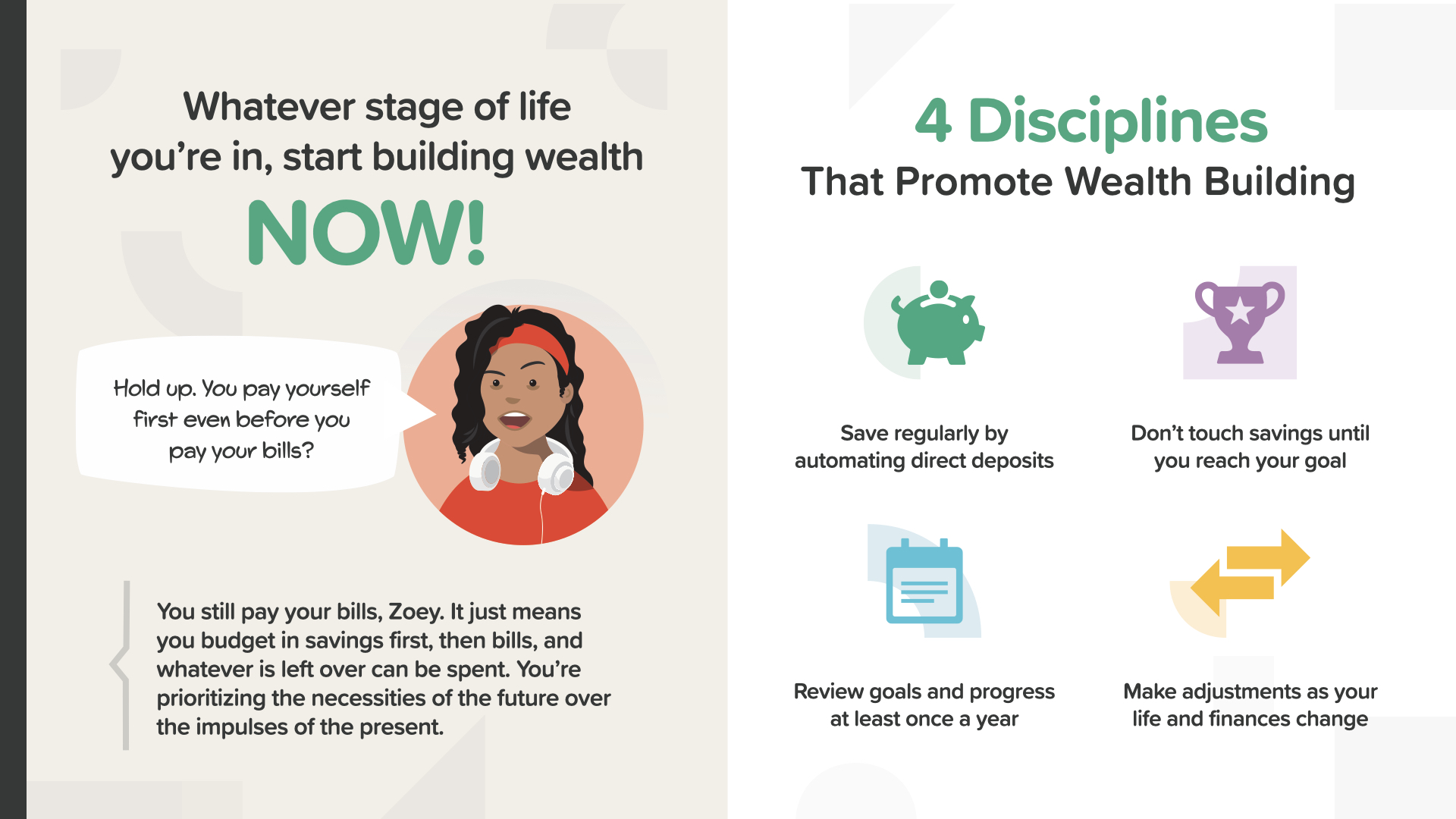

Voici l'essentiel de l'étape 6 : quelle que soit la phase de votre vie, vous devez commencer à vous constituer un patrimoine MAINTENANT. En d'autres termes, il vaut mieux commencer hier que demain. Alors que vous vous lancez dans la constitution d'un patrimoine, il existe quatre disciplines qui vous aideront à rester sur la bonne voie et à ne pas perdre de terrain. Regardez-les avec moi... Épargnez régulièrement et ne touchez pas à votre argent. Revoyez vos objectifs et faites les ajustements nécessaires.

En outre, il existe quatre menaces que tout créateur de richesse doit vaincre. Considérez-les comme vos ennemis dans la construction de votre patrimoine. Chacun d'entre eux vous attaquera d'une manière différente. Pour les vaincre, il faut les aborder individuellement. Commençons par l'un des pires : la procrastination. Comme le dit une citation, la procrastination est, de loin, notre forme préférée d'auto-sabotage. Ensuite, nous nous pencherons sur les pertes de marché, l'inflation et, bien sûr, les impôts.

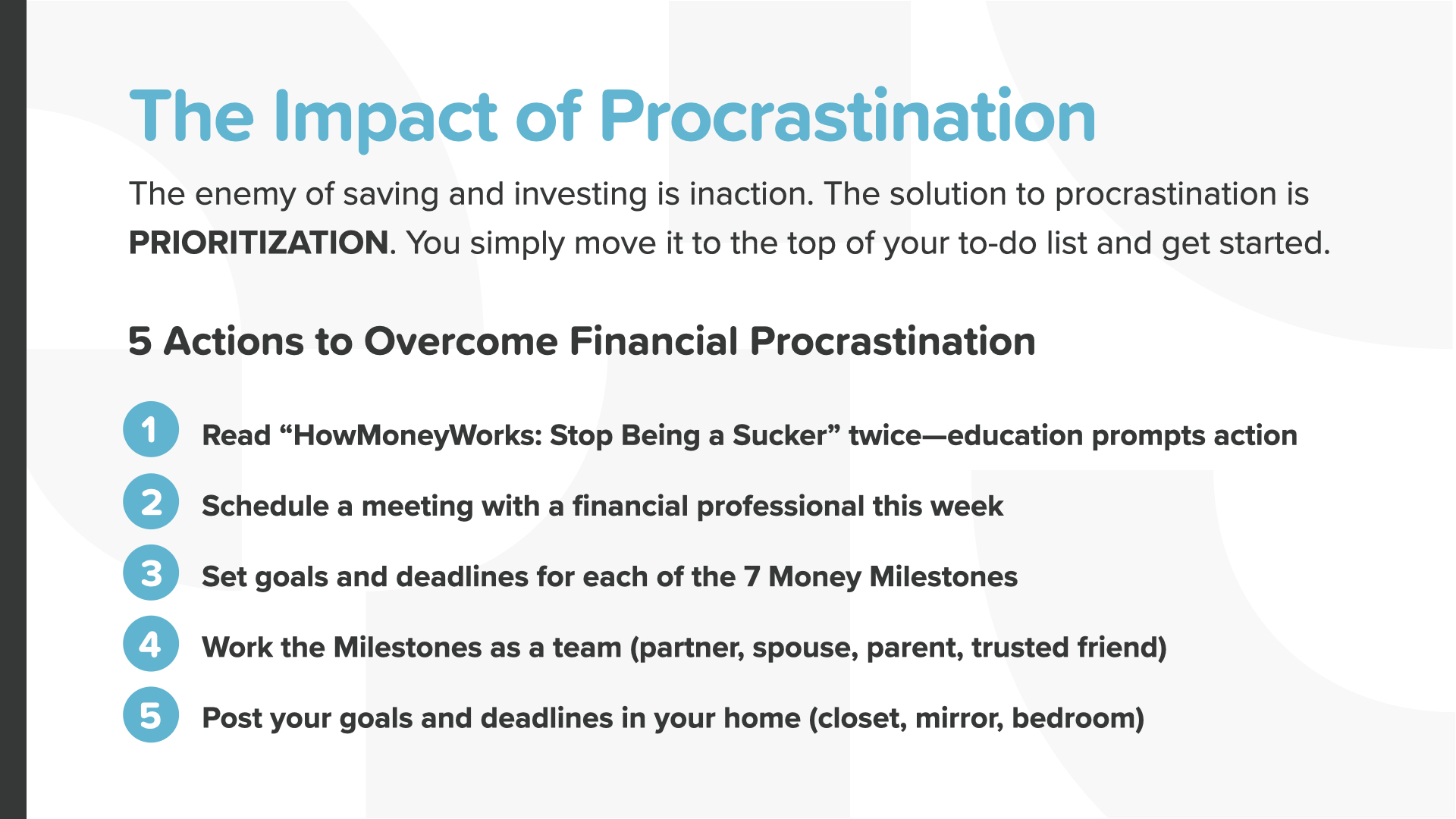

La procrastination est l'ennemie de l'épargne et de l'investissement - c'est l'INACTION. La meilleure tactique pour vaincre la procrastination est la PRIORISATION. Il vous suffit de placer les 5 actions pour vaincre la procrastination financière en tête de votre liste de choses à faire, de les qualifier d'URGENTES et de vous y mettre immédiatement. Vous ne pourrez jamais récupérer le temps perdu. C'est un atout que nous possédons tous et que beaucoup gaspillent. Cessez de le faire dès aujourd'hui.

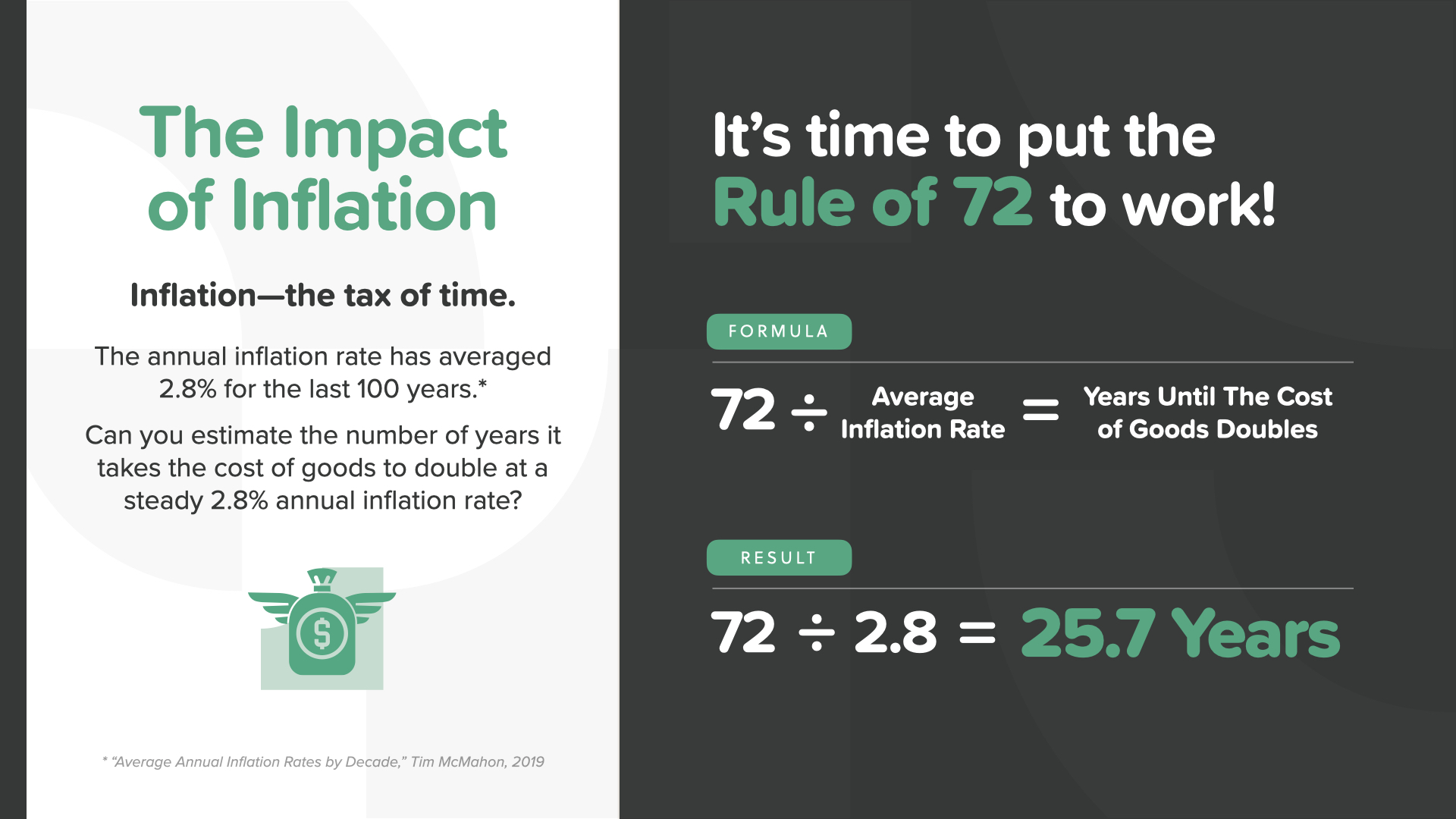

L'inflation est également connue sous le nom de "taxe sur le temps". Le taux d'inflation annuel s'est établi en moyenne à 2,8 % au cours des 100 dernières années. Pouvez-vous estimer le nombre d'années nécessaires pour que le coût des biens double à un taux d'inflation annuel constant de 2,8 % ? (Indice : vous vous souvenez de la règle des 72 du cours "Concepts" de cette même série). Il est temps de mettre en pratique votre connaissance de la règle de 72 ! La réponse est presque 26 ans. L'une des raisons essentielles de se constituer un patrimoine en utilisant la puissance des intérêts composés est de garder une longueur d'avance sur l'inflation. Lorsque vous savez que cet ennemi dévalorise lentement votre épargne en augmentant le coût des biens, cela devrait vous inciter à vous engager encore plus dans votre stratégie de croissance. Ne vous laissez pas effrayer. Laissez-la vous pousser à l'action !

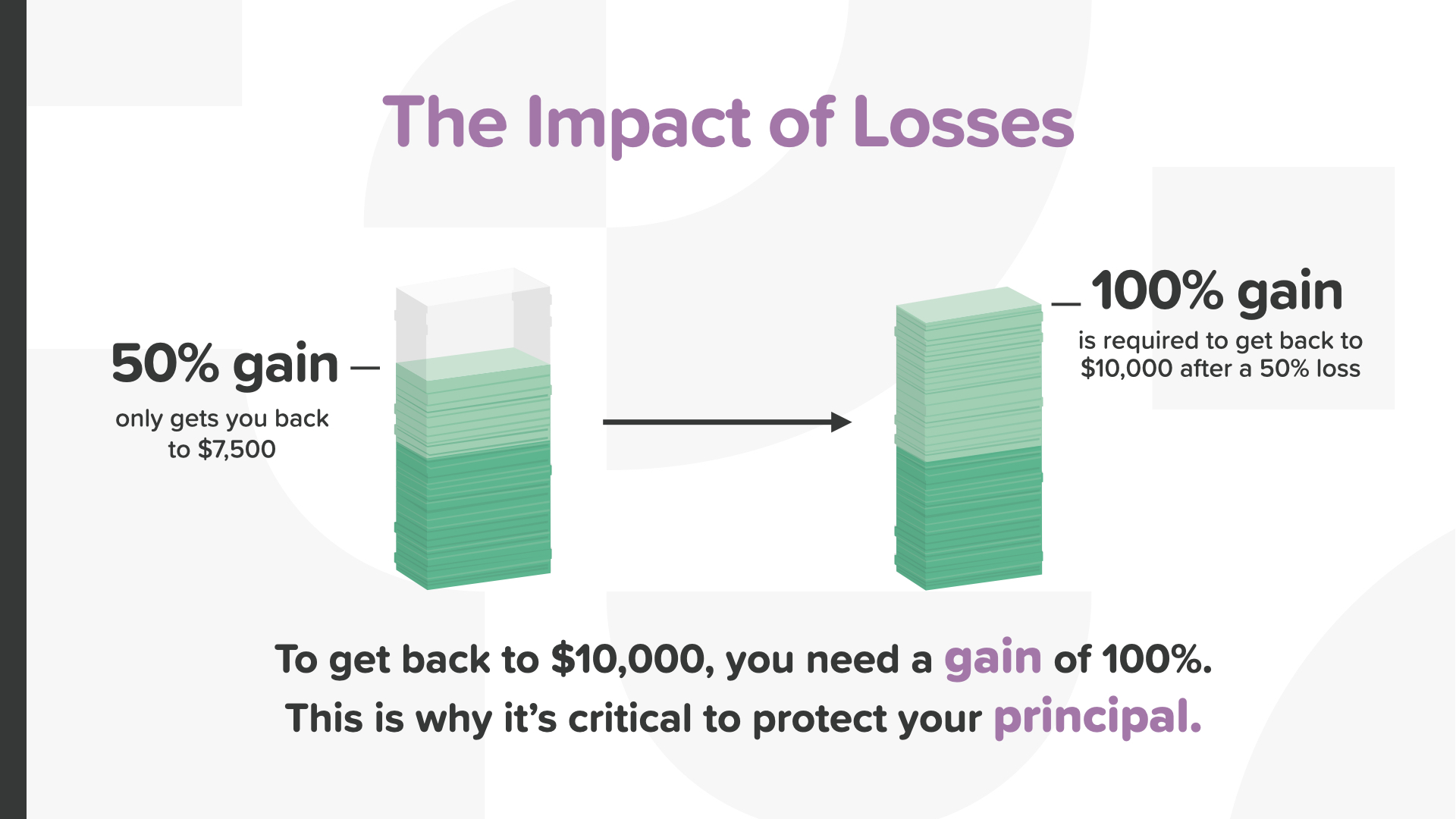

L'ennemi suivant de la constitution d'un patrimoine est l'impact des pertes. Souvent sous-estimée, cette menace peut réduire à néant vos objectifs d'épargne et vous obliger à adapter votre mode de vie à la retraite. Voici une image simple qui illustre la façon dont les gens évaluent mal l'impact des pertes. Si vous deviez perdre 50 % de votre investissement (ce qui s'est produit deux fois sur le marché boursier au cours des 20 dernières années), quel pourcentage de gain vous faudrait-il pour revenir à 100 % ? La réponse est 50%, n'est-ce pas ?

FAUX. Il faut un gain de 100 % après une perte de 50 % pour revenir à l'équilibre. Ce n'est pas facile à faire - c'est pourquoi il est si important de protéger ce que vous avez. C'est peut-être la raison pour laquelle Warren Buffett a dit, à propos de l'investissement, ce qui suit : "Règle n° 1 : ne jamais perdre d'argent. Règle n° 2 : ne jamais oublier la règle n° 1".

Que pouvez-vous donc faire pour éviter les pertes ? Tout d'abord, examinez toutes les possibilités de réduire le risque. Deuxièmement, réfléchissez à la meilleure façon de diversifier votre portefeuille. Enfin, utilisez les instruments financiers adaptés à votre situation. N'oubliez pas de ne pas remettre à plus tard. Tenez compte de l'inflation. Et discutez avec votre conseiller financier des moyens de réduire - ou d'éliminer - l'impact des pertes de votre stratégie.

Enfin, l'impact des impôts, le gorille de 800 livres des menaces qui pèsent sur la constitution d'un patrimoine. Personne n'aime payer des impôts, surtout lorsqu'on prépare sa retraite. La stratégie fiscale que vous mettez en place aujourd'hui peut déterminer combien d'argent vous gardez, combien vous payez à l'État et, en fin de compte, combien vous laissez à vos enfants. Comprendre comment les véhicules financiers sont imposés différemment peut vous aider à prendre des décisions stratégiques qui peuvent s'avérer très payantes à l'avenir.

Si vous épargnez 10 000 $ à l'âge de 29 ans et que vous obtenez un rendement annuel de 9 %, vous disposerez de 250 000 $ à 65 ans. Mettez-vous dans la peau d'un agriculteur. Préférez-vous payer des impôts sur la semence ou sur la récolte ? Bien sûr, sur ce qui est le plus petit, c'est-à-dire ce avec quoi vous commencez. Un agriculteur préfère payer des impôts sur la semence, et non sur la récolte. Un investisseur préfère payer des impôts sur l'argent avant qu'il ne fructifie, et non après. Vous payez des impôts maintenant, plus tard ou jamais. Lequel s'appliquera à vous ? Cela dépend du véhicule que vous choisissez. Là encore, un professionnel de la finance peut vous aider.

Lorsque vous vous asseyez avec eux, ils peuvent vous aider à comprendre comment vous êtes imposé aujourd'hui et quelle peut être votre stratégie pour l'avenir. La couleur des icônes est importante. Le rouge correspond à l'imposition immédiate. Le jaune, c'est l'impôt à venir. Les décisions sont plus simples à prendre lorsqu'on les divise en catégories. Avez-vous des véhicules financiers rouges ou jaunes comme ceux que vous voyez ici ? Si c'est le cas, vous savez maintenant comment vous serez imposé.

Le vert est la couleur de l'argent et de la croissance. C'est aussi notre couleur pour les impôts. Les différents types de comptes peuvent être taxés de manière totalement différente. Les icônes vertes signifient qu'il n'y a pas d'impôt du tout. Le vert n'a jamais aussi bien porté son nom, n'est-ce pas ? L'un ou l'autre de ces véhicules sans impôt fait-il partie de votre stratégie de constitution de patrimoine ? Là encore, votre professionnel de la finance peut vous aider à choisir les produits qui vous conviennent.

Le boxeur Mike Tyson a dit : "Tout le monde a un plan jusqu'à ce qu'il reçoive un coup de poing dans la bouche." Ai-je entendu dire qu'il envisageait de prendre sa retraite ? Il a la cinquantaine et n'a pas boxé en compétition depuis plus de 15 ans. Il devrait peut-être écouter ce qu'il dit. Le meilleur moyen d'éviter de manquer d'argent à la retraite est de ne pas se mettre dans une situation où cela pourrait vous arriver - en d'autres termes, de ne pas monter sur le ring.

Dans une récente enquête Gallup, 85 % des investisseurs américains non retraités sont tout à fait d'accord pour dire qu'il est essentiel de disposer d'un revenu garanti à la retraite pour compléter les prestations de la sécurité sociale. Le revenu garanti peut vous aider à éviter le risque de manquer d'argent à la retraite.

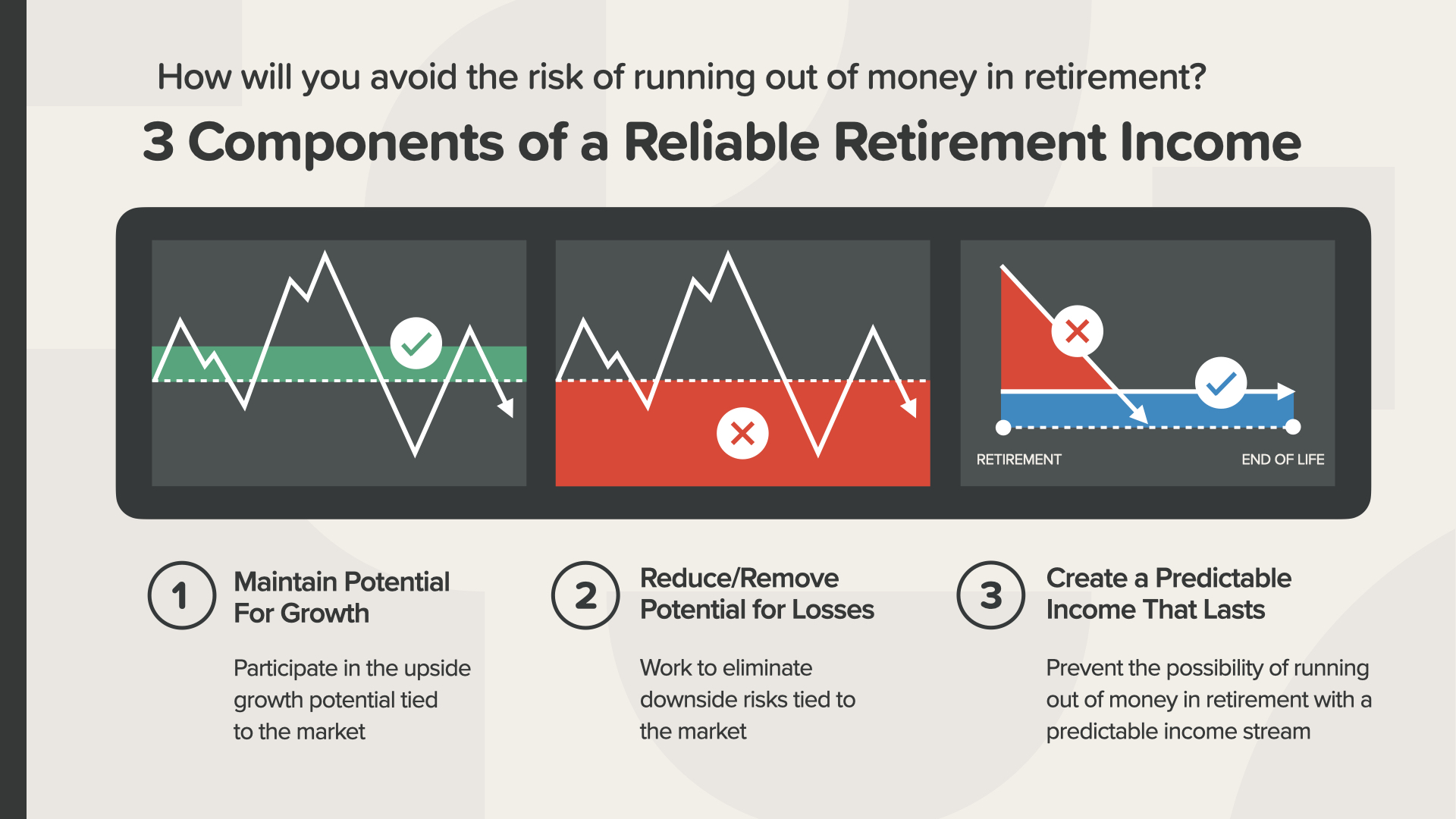

Un revenu de retraite fiable se compose de trois éléments. Nous vous recommandons de les prendre toutes en considération. - Maintenir le potentiel de croissance en participant au potentiel de croissance à la hausse lié au marché - Réduire ou supprimer le potentiel de perte en éliminant les risques de baisse liés au marché, et... - Créer un revenu prévisible qui dure et prévenir la possibilité de manquer d'argent à la retraite grâce à un flux de revenus sur lequel vous pouvez compter.

Voici à quoi cela ressemble lorsque l'objectif d'épargne-retraite est atteint. En accumulant plusieurs sources de revenus, cette personne disposera d'un revenu fiable parce qu'elle aura épargné le montant nécessaire et obtenu le taux de rendement requis pour atteindre l'objectif d'épargne nécessaire pour rendre possible la retraite qu'elle avait imaginée. Elle ne manquera jamais d'argent à la retraite et pourrait même en laisser un peu en héritage à ses enfants. Qu'en pensez-vous ? Vous pouvez travailler avec votre professionnel de la finance pour déterminer quels sont vos flux de revenus et les chiffres dont vous avez besoin.

Enfin, dernier jalon, protégez votre patrimoine en rédigeant un testament et en préservant votre héritage. C'est même quelque chose que les riches oublient parfois.

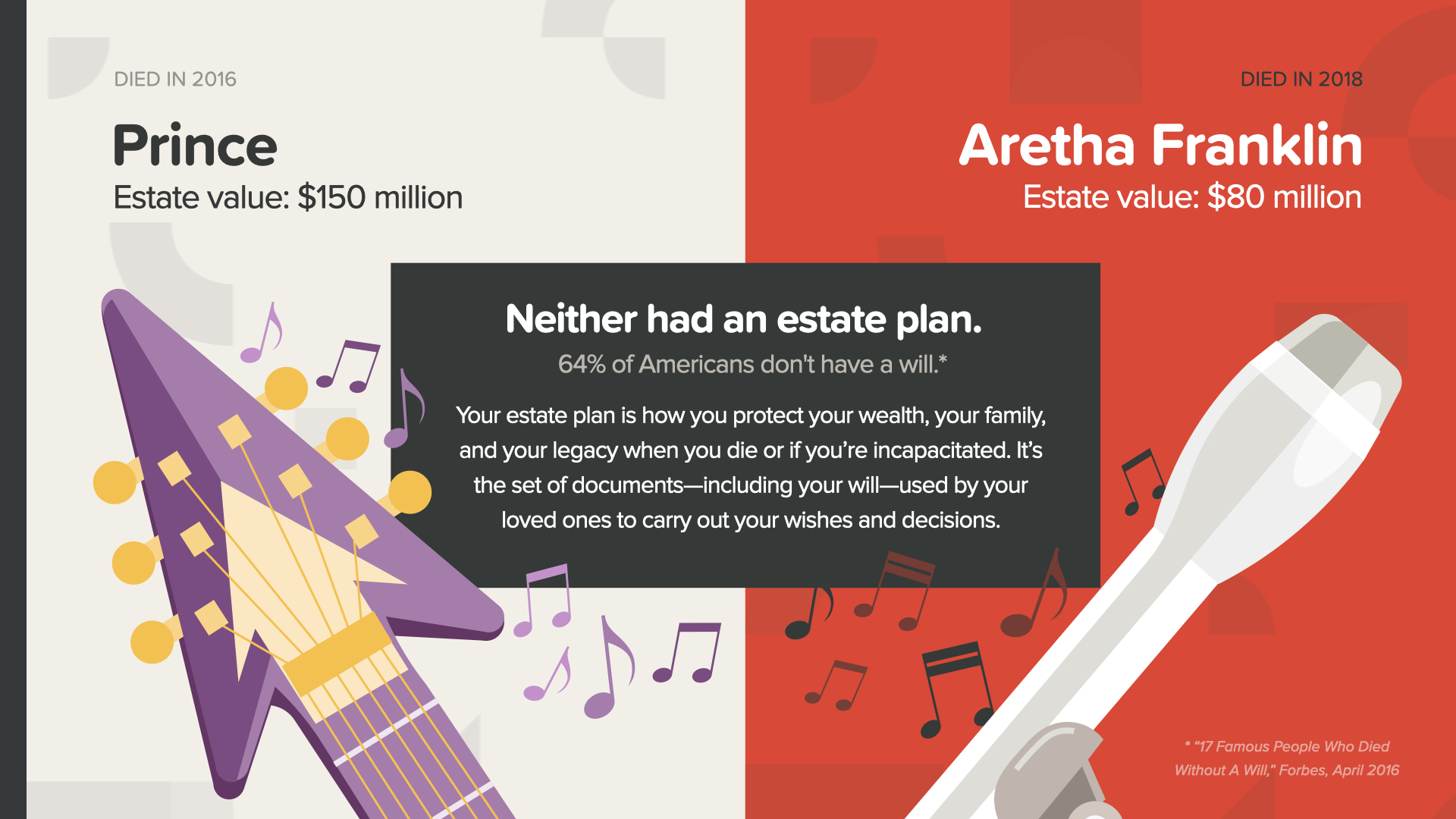

Prince et Aretha Franklin, tous deux décédés il y a quelques années, avaient des patrimoines considérables, mais aucun n'avait de plan successoral. Tous deux ont laissé à leur famille et à leurs partenaires commerciaux un désordre émotionnel, financier et juridique dont le règlement prendra des années. Cela montre à quel point il est important de protéger son patrimoine à l'aide d'un plan successoral. Selon une enquête de RocketLaw, 64 % des Américains n'ont pas de testament. Il n'est pas surprenant que ce chiffre soit plus élevé chez les jeunes Américains (70 % des 45-54 ans) que chez les plus âgés (54 % des 55-64 ans). Prince n'avait que 57 ans.

Votre plan successoral est la façon dont vous protégez votre patrimoine, votre famille et votre héritage à votre décès ou en cas d'incapacité. Il s'agit de l'ensemble des documents - y compris votre testament - utilisés par vos proches pour mettre en œuvre vos souhaits et vos décisions.

Votre plan successoral doit comprendre quatre documents. Vous aurez besoin d'un testament, d'une procuration financière, d'une directive préalable sur les soins de santé ou d'un testament biologique, et d'une décharge HIPAA. Votre conseiller juridique peut vous aider à mettre ces documents en place.

La mise en place d'un plan successoral peut vous aider à éviter que l'État ne prenne les décisions concernant l'attribution de vos biens et la prise en charge de vos enfants. La procédure par laquelle un tribunal administre une succession conformément aux lois de l'État s'appelle PROBATE. Personne ne veut passer par là s'il n'y est pas obligé.

Vous pouvez également aider votre famille et vos partenaires commerciaux à éviter les dépenses inutiles et les retards liés à la procédure d'homologation grâce à un autre outil de planification successorale : le trust. Les trusts peuvent vous apporter beaucoup. Là encore, votre juriste peut vous donner les meilleurs conseils en la matière.

N'oubliez pas que certains actifs sont transmis directement à vos bénéficiaires désignés au moment du décès et ne sont pas transférés par le biais d'un testament ou d'une fiducie. C'est le cas de l'assurance-vie, des rentes, des IRA, des 401(k) et d'autres plans de retraite qualifiés. Certains comptes bancaires et comptes d'investissement distribuent également des fonds directement aux bénéficiaires désignés. Les biens détenus conjointement avec des droits de survie sont transmis directement au copropriétaire au moment du décès.

Si vous pensez que la planification successorale est trop coûteuse ou qu'elle prend trop de temps, vous n'avez pas envisagé le coût que cela représentera pour vos proches à l'avenir. En réalité, il existe des options pour presque tous les budgets. Nous vous recommandons de mettre en place cette étape dès maintenant.

Nous sommes à la fin de la séance d'aujourd'hui et de l'ensemble du cours sur les éléments des livres de la série " L'argent travaille ". Les étapes que vous venez d'apprendre soulèveront des questions comme celles que vous voyez à l'écran. Un professionnel de la finance est la personne la mieux placée pour répondre à ces questions et à d'autres. Nous pouvons en discuter avec vous si vous n'en avez pas ou si vous avez besoin d'aide pour en choisir un. Partager l'éducation financière et éduquer, c'est ce que nous faisons. Nous vous remercions pour votre temps et votre attention et vous souhaitons le meilleur pour votre avenir financier.

Notre mission est d'enseigner à 20 millions de familles comment fonctionne l'argent au cours de la prochaine décennie. Nous allons éradiquer l'analphabétisme financier dans chaque communauté. C'est une entreprise gigantesque qui nécessitera une armée de milliers d'éducateurs financiers. Nous recherchons des personnes pour nous aider à donner ces cours. C'est là que vous ou quelqu'un que vous connaissez pouvez intervenir.

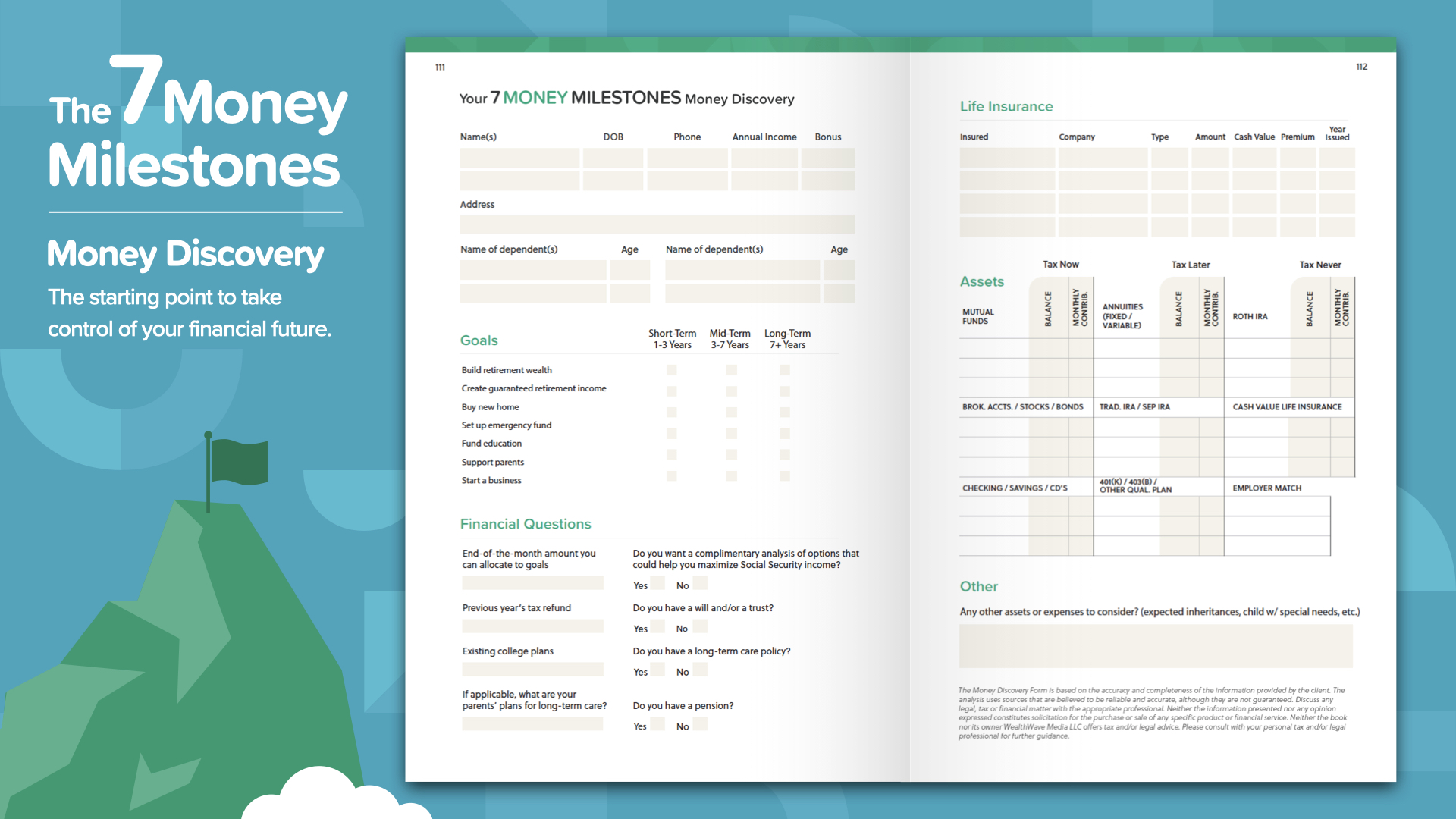

Nous sommes à la fin de l'ÉLÉMENT d'aujourd'hui. Réfléchissez au concept qui vous a le plus marqué. C'est pourquoi nous nous sommes donné pour mission d'éradiquer l'analphabétisme financier. C'est ainsi que vous commencez à prendre le contrôle de vos finances... c'est ce que nous appelons la découverte de l'argent. Si vous suivez ce cours, c'est parce que nous pouvons vous aider si vous n'avez pas encore de professionnel de la finance. Cela fonctionne comme les indications routières sur votre téléphone portable - deux points de référence suffisent : où vous êtes et où vous voulez aller. Il en va de même pour tracer le parcours de votre feuille de route financière. La découverte de l'argent contenue dans le livre peut vous aider à le faire.

Nos éducateurs financiers sont à votre disposition pour vous rencontrer après avoir assisté à l'un de nos cours ELEMENTS. La question est de savoir comment ces concepts s'appliquent à VOTRE situation financière et à VOS chiffres personnels. Et à quel point pourrez-vous franchir plus RAPIDEMENT les 7 étapes financières lorsque vous serez guidé par quelqu'un ? Votre discussion sera privée, brève et axée EXCLUSIVEMENT sur VOS objectifs financiers. Si vous êtes intéressé, nos éducateurs peuvent analyser vos chiffres, vous faire des recommandations et vous donner accès aux meilleurs produits et services disponibles. Envoyez-moi un message après ce cours et commençons à faire travailler VOTRE argent AUJOURD'HUI.

Si vous avez aimé ce que vous avez appris aujourd'hui et que vous souhaitez en savoir plus, vous pouvez nous suivre sur Instagram à HowMoneyWorks Official pour obtenir d'autres conseils pratiques et des ressources utiles. À la prochaine fois !