Éléments de TheMoneyBooks - Protection

2024 WealthWave. Tous droits réservés.

**** Intro ****

**** Lire la vidéo ****

Je suis ravi de vous compter parmi nous aujourd'hui. Je m'appelle _______________. Je serai votre éducateur financier pendant la prochaine demi-heure. J'aimerais vous souhaiter la bienvenue dans la série éducative HowMoneyWorks Book ELEMENTS. Ce cours est basé sur le livre révolutionnaire HowMoneyWorks : Stop Being a Sucker (Arrêtez d'être un imbécile), qui a été publié à des centaines de milliers d'exemplaires.

HowMoneyWorks : Stop Being a Sucker est le premier livre d'éducation financière que n'importe qui, à N'IMPORTE QUEL âge, peut apprécier et dont il peut bénéficier - de 10 ans à 100 ans. Et en parlant du chiffre 100, le livre a été présenté dans des centaines d'émissions télévisées de premier plan, notamment sur CNBC, CBS, ABC et FOX ! HowMoneyWorks : Stop Being a Sucker a reçu un rare soutien de la part du Heartland Institute of Financial Education - ET il a été commenté et référencé partout sur le web, y compris dans la populaire publication financière en ligne "Make It" de CNBC. Vous pouvez également nous suivre sur Instagram pour obtenir des conseils pratiques et des ressources utiles. Si vous n'avez pas encore reçu un exemplaire de notre livre, faites-nous savoir quand nous aurons terminé et nous ferons en sorte que vous en receviez un.

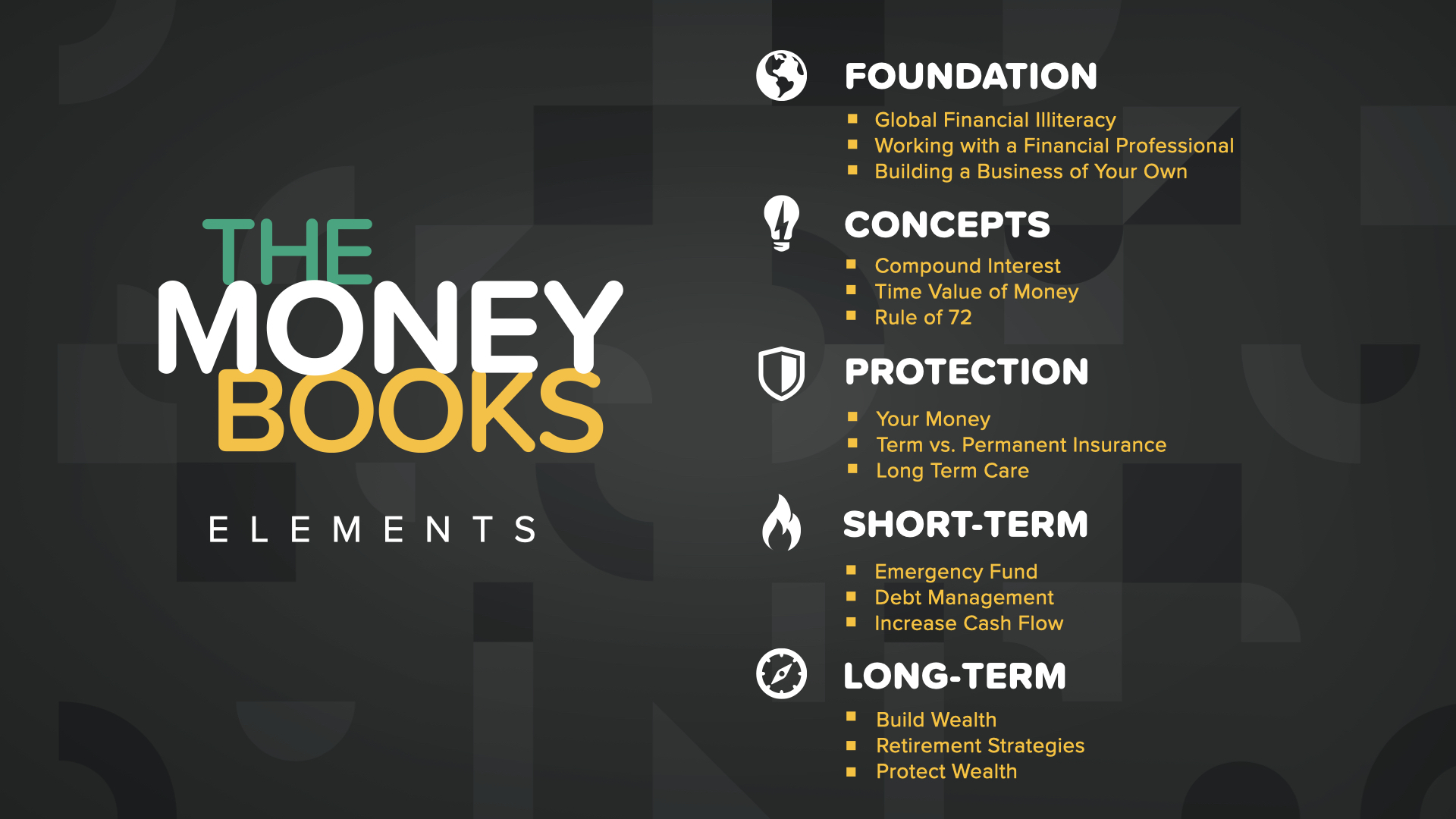

Notre cours d'aujourd'hui est le TROISIÈME des 5 ÉLÉMENTS, intitulé " PROTECTION " Une fois que vous aurez suivi les 5 ÉLÉMENTS, vous obtiendrez un certificat d'achèvement, signé par les auteurs du livre et par moi-même. En outre, les étudiants qui assistent à au moins un des cours sur les éléments peuvent bénéficier d'une consultation GRATUITE de 30 minutes avec l'un de nos éducateurs financiers. Ils sont formés pour vous aider à tracer votre chemin vers l'indépendance financière en utilisant notre méthodologie des 7 étapes de l'argent.

C'est votre revenu qui crée votre richesse. C'est pourquoi le deuxième des sept jalons financiers - le premier étant d'accroître votre éducation financière - devrait consister à protéger votre revenu. Commençons...

La protection adéquate est l'étape n° 2 pour une raison importante. Vous devez vous protéger, vous et votre famille, d'une éventuelle perte de revenus ou d'épargne avant d'entamer le reste de votre parcours. Si vous deviez mourir prématurément, votre famille pourrait se retrouver sans revenu et sans vous. Vos économies actuelles ne suffiront peut-être pas à subvenir à leurs besoins.

Bien que la protection de soi soit plus importante que la protection de ses biens - comme l'a dit Thomas Paine - il se peut que vous ne puissiez pas vous protéger totalement contre la maladie ou les accidents. Mais vous pouvez protéger vos revenus et votre patrimoine. Ironiquement, la protection de vos actifs financiers est appelée "assurance vie". Il s'agit d'une stratégie défensive motivée par un sentiment d'amour, de responsabilité ou les deux.

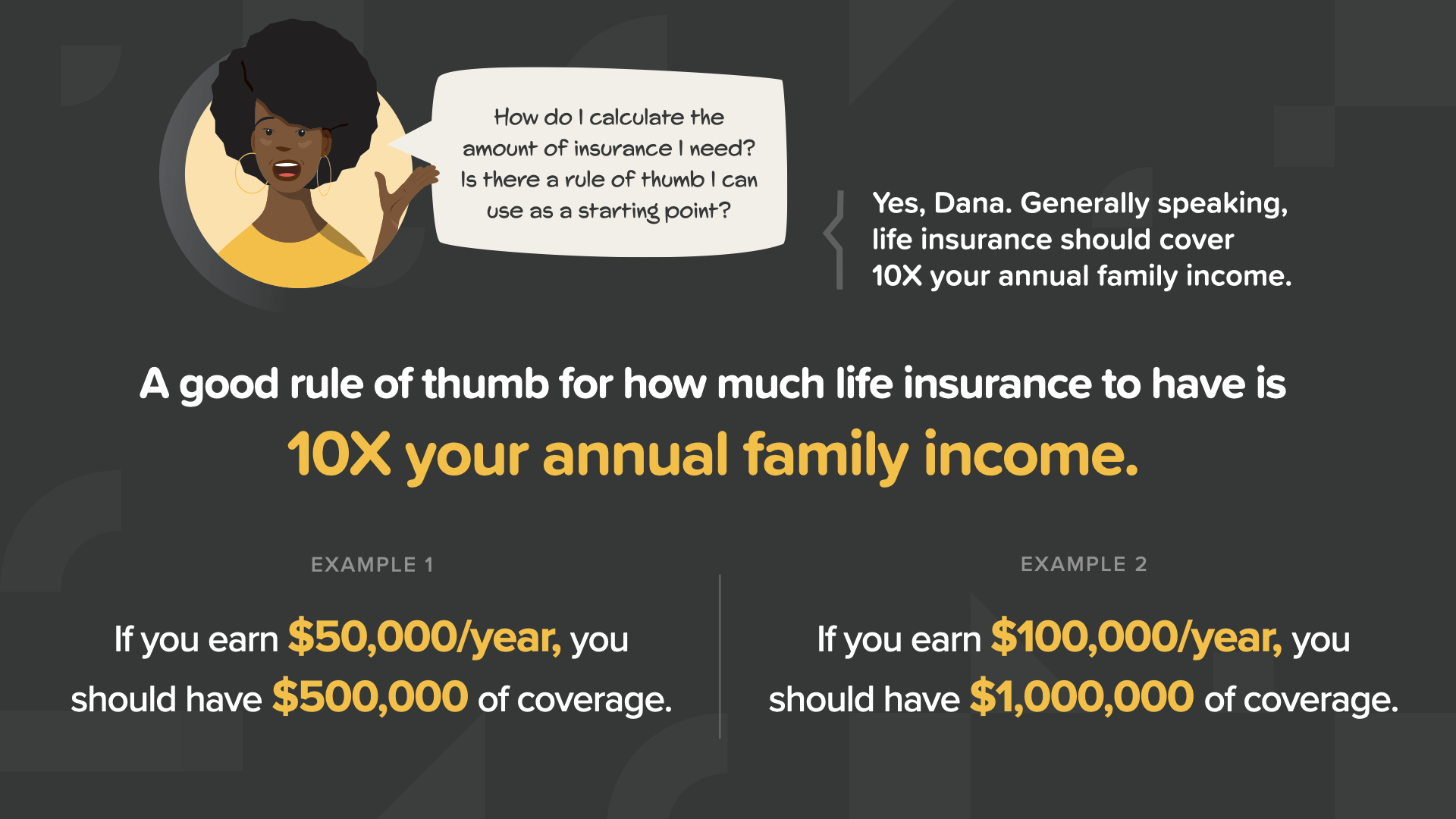

Quel montant d'assurance vie devriez-vous souscrire ? La réponse est différente pour chaque personne, en fonction de sa situation. Toutefois, en règle générale, nous vous recommandons d'envisager une couverture d'assurance vie correspondant à au moins 10 fois votre revenu familial annuel. Par exemple, si vous gagnez 50 000 $ par an, vous devriez envisager une couverture de 500 000 $. Avec un taux de rendement prudent de 5 %, les intérêts sur ce capital remplaceraient la moitié de votre revenu.

Pour un calcul plus précis des besoins de votre famille, demandez à votre professionnel de la finance. Ensemble, vous pouvez prendre en compte des facteurs tels que votre âge, votre niveau d'endettement, votre santé, le nombre de personnes à votre charge, votre rôle dans votre entreprise et votre situation financière globale.

De nombreuses personnes, comme Dana ici présente, ne savaient pas que le fait de multiplier par 10 votre revenu n'était que le point de départ de la protection de votre revenu. Cela semble cher, mais vous devez y regarder de plus près avant de décider que vous ne pouvez pas le faire. Vous pourriez être agréablement surpris...

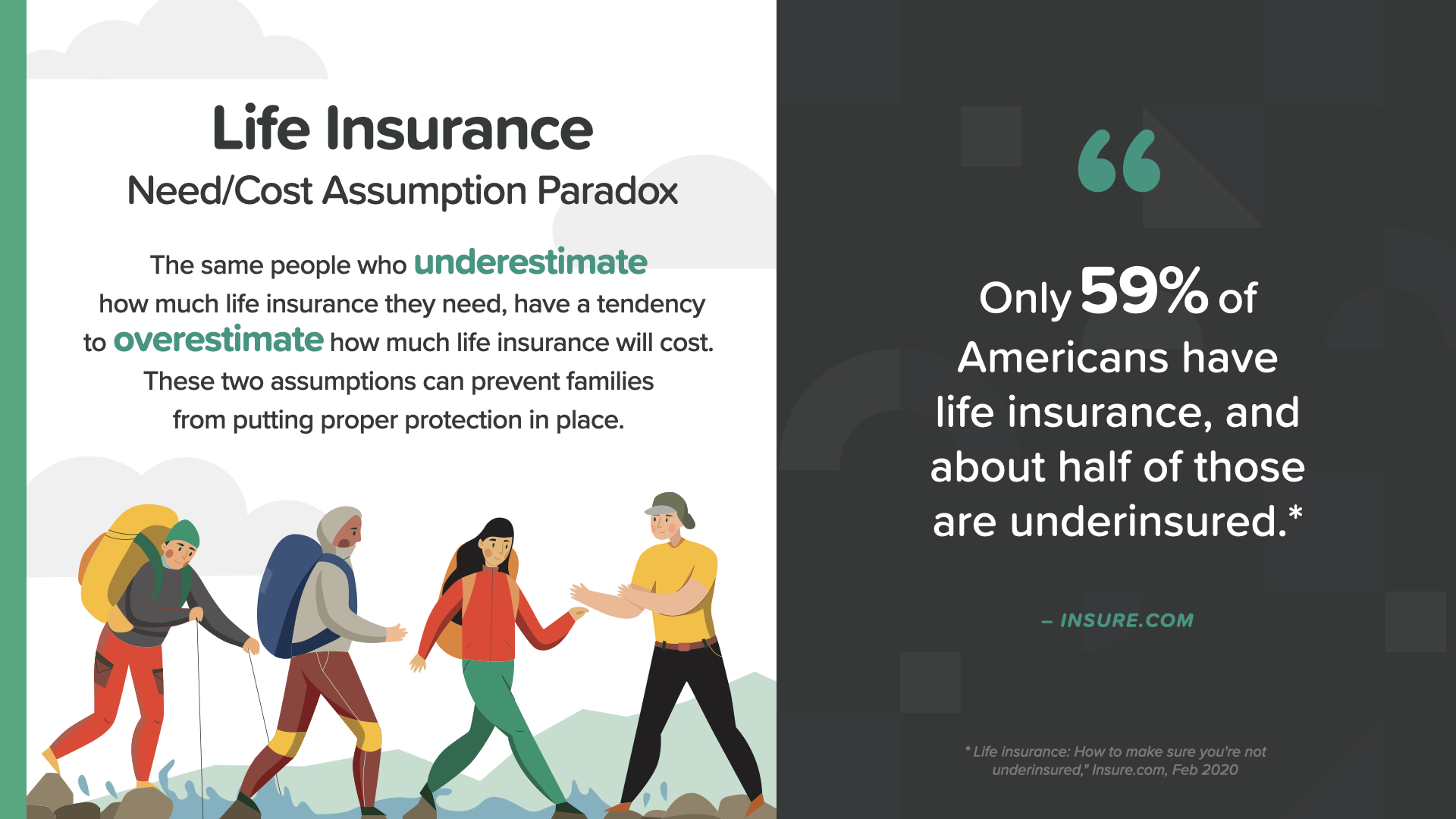

Les mêmes personnes qui sous-estiment le montant de l'assurance vie dont elles ont besoin ont tendance à surestimer son coût. Ces deux hypothèses peuvent empêcher les familles de mettre en place une protection adéquate. Comme le dit insure.com, "seuls 59 % des Américains ont une assurance vie, et environ la moitié d'entre eux sont sous-assurés".

Votre professionnel de la finance et vous devriez aborder les points suivants Vos dettes à court et à long terme et autres prêts en cours - Vos objectifs financiers - Vos paiements hypothécaires ou locatifs - L'âge de vos enfants et le coût éventuel de leurs études

Comme beaucoup d'autres choses, l'assurance vie - avec toutes les options qui existent - semble complexe au premier abord, mais une fois que l'on en sait un peu plus, elle devient beaucoup plus simple. Pour commencer, il est important de comprendre que toutes les assurances vie se répartissent généralement en deux catégories de base : les assurances temporaires et les assurances permanentes.

Prenons l'assurance-vie temporaire, qui offre une couverture pour une période déterminée - 10, 20 ou 30 ans. Il s'agit de l'assurance-vie la plus abordable, car elle offre une caractéristique essentielle - le capital décès (l'argent versé au bénéficiaire lorsque l'assuré décède) - et parce qu'elle expire après la durée de l'assurance.

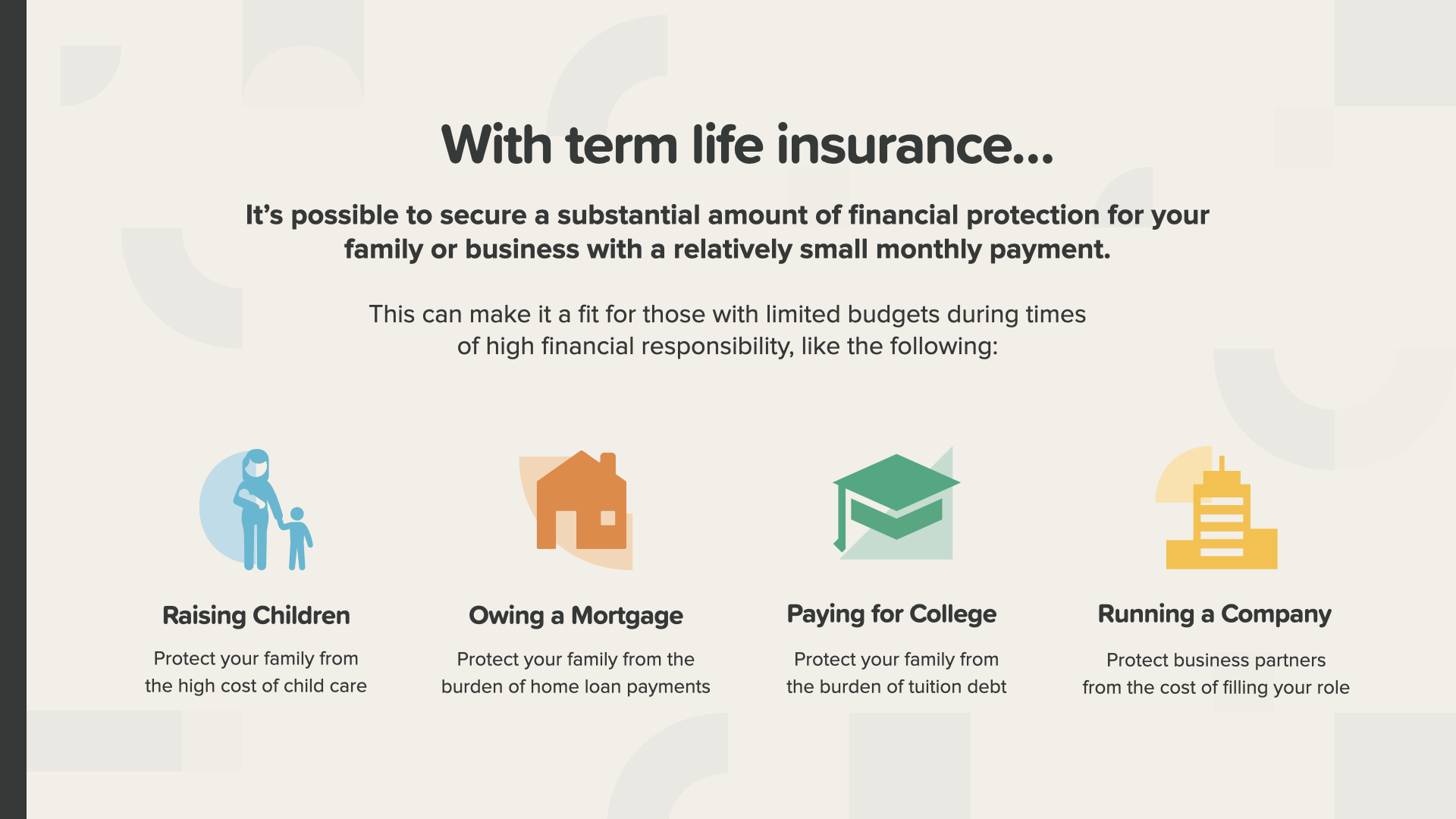

Avec l'assurance vie temporaire, il est possible d'obtenir une protection financière pour votre famille ou votre entreprise avec un paiement mensuel relativement faible. Elle peut donc convenir à toute personne disposant d'un budget limité pendant les périodes de plus grande responsabilité financière, comme l'éducation des enfants, le remboursement d'un prêt hypothécaire ou des frais d'études, et la gestion de l'entreprise, si vous êtes chef d'entreprise.

Mais que se passe-t-il lorsque votre assurance prend fin ? Vous pouvez envisager deux scénarios. Selon le premier scénario, si vous n'avez plus besoin de couverture, vous pouvez simplement mettre fin à votre police. Pas de problème, pas d'ennui.

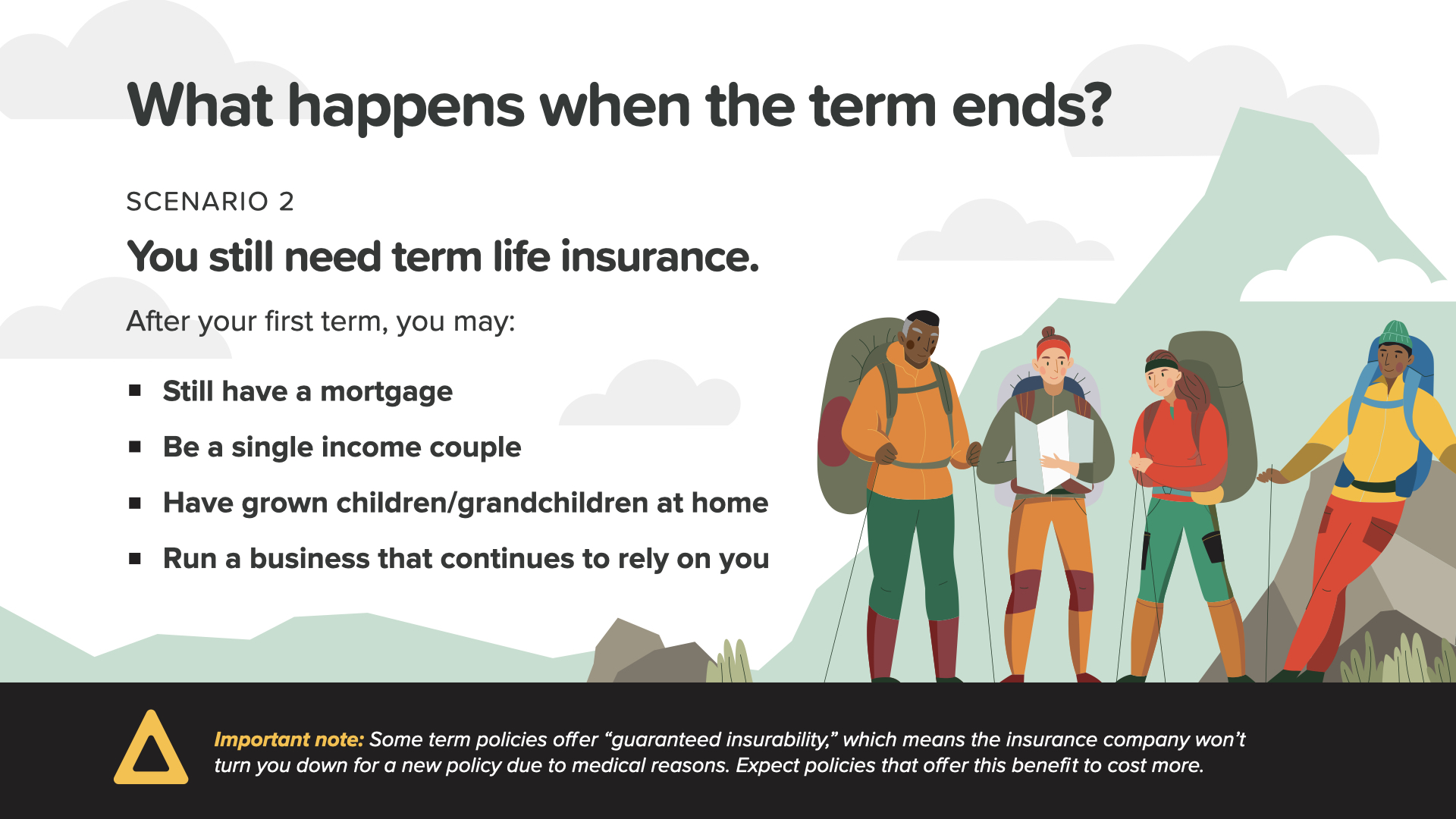

Mais que se passe-t-il si, après votre terme, vous avez toujours besoin d'une couverture parce que vous payez encore votre maison ou que vous êtes un couple à revenu unique ? Ou encore, vous subvenez aux besoins d'enfants ou de petits-enfants adultes, ou vous dirigez toujours votre entreprise. Pour ces raisons et d'autres encore, vous pouvez envisager de souscrire une assurance temporaire Scénario 2.

Si vous êtes en bonne santé ou si votre police temporaire comporte une garantie d'assurabilité, vous pourrez peut-être renouveler votre ancienne police. N'oubliez pas que si vous souhaitez souscrire une nouvelle police temporaire, vous devez à nouveau remplir les conditions médicales requises. Si vous ne remplissez pas les conditions requises, il se peut que vous ne puissiez pas souscrire un nouveau contrat d'assurance temporaire. Si vous remplissez les conditions requises, la nouvelle police coûtera plus cher en raison de votre âge. Plus vous êtes âgé, plus le coût d'une nouvelle assurance vie temporaire sera élevé.

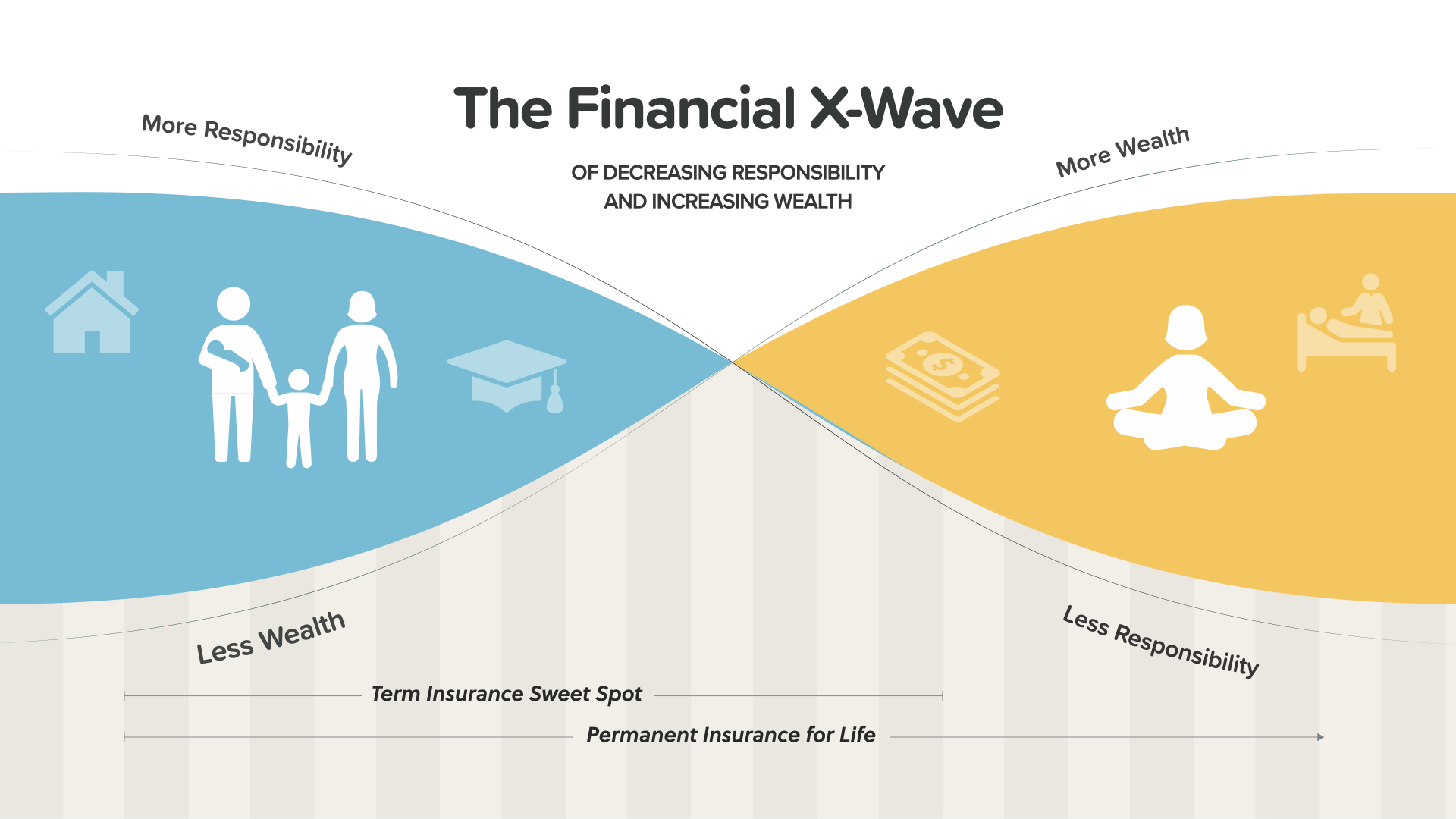

C'est ce que nous appelons "la vague X financière". Dans votre jeunesse - représentée en bleu à gauche - vous avez généralement plus de responsabilités et moins de patrimoine accumulé. À un âge plus avancé (en jaune), il est prévu que le patrimoine accumulé augmente au fur et à mesure que les responsabilités diminuent. L'assurance temporaire est généralement plus utile lorsque vos responsabilités sont plus importantes et que votre patrimoine est plus faible (côté gauche). Si ces deux facteurs s'inversent plus tard dans la vie comme prévu, l'assurance temporaire devient moins pratique. Votre conseiller financier peut vous aider à déterminer comment la vague X peut s'appliquer à votre situation.

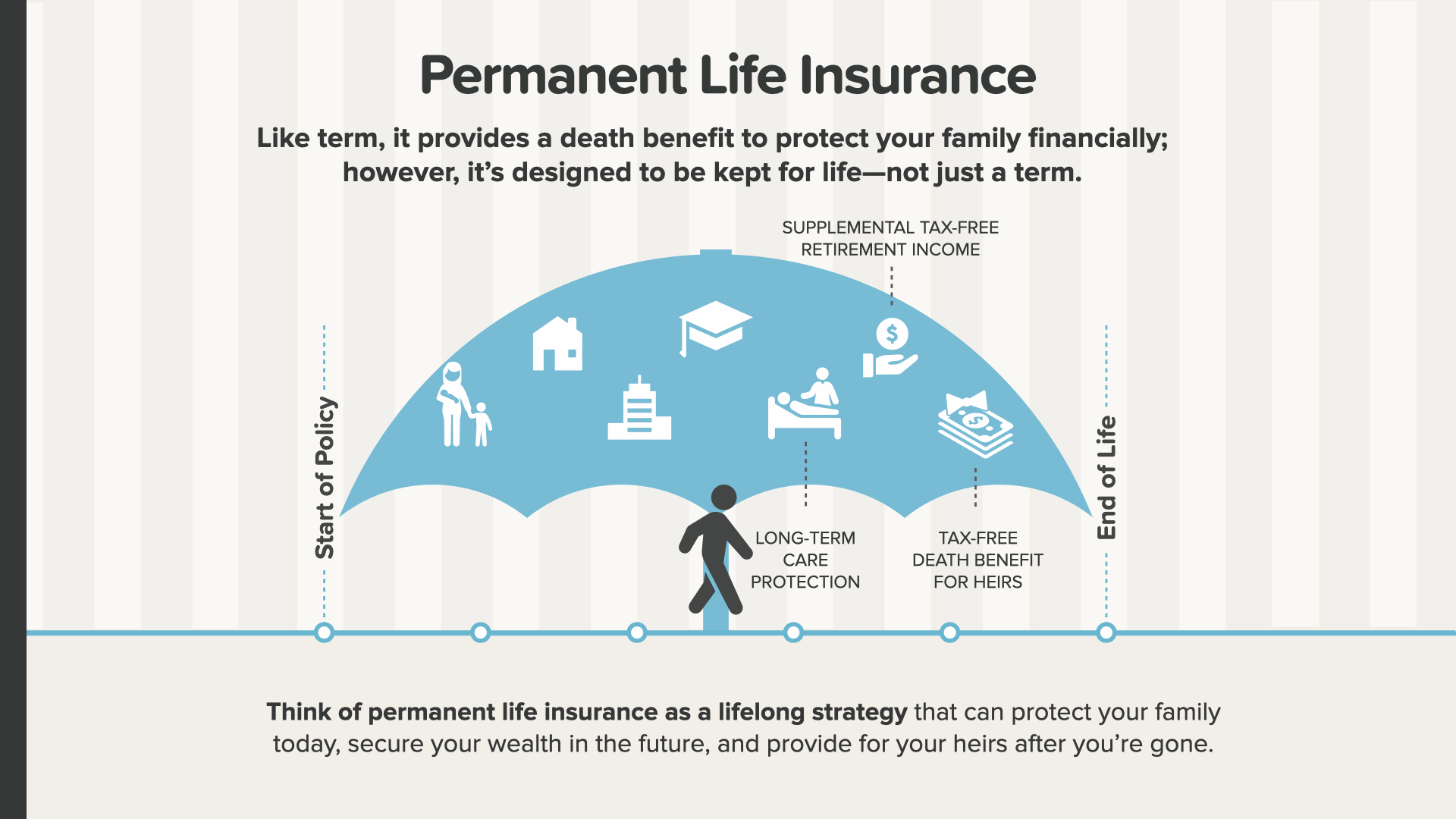

Examinons maintenant l'assurance-vie permanente. Comme l'assurance temporaire, elle prévoit un capital décès pour protéger financièrement votre famille. Toutefois, l'assurance permanente est conçue pour être conservée et vous protéger pendant toute votre vie, et non pendant une période limitée comme l'assurance temporaire. Considérez l'assurance-vie permanente comme une stratégie à vie qui peut protéger votre famille aujourd'hui, sécuriser votre patrimoine à l'avenir et subvenir aux besoins de votre famille après votre décès.

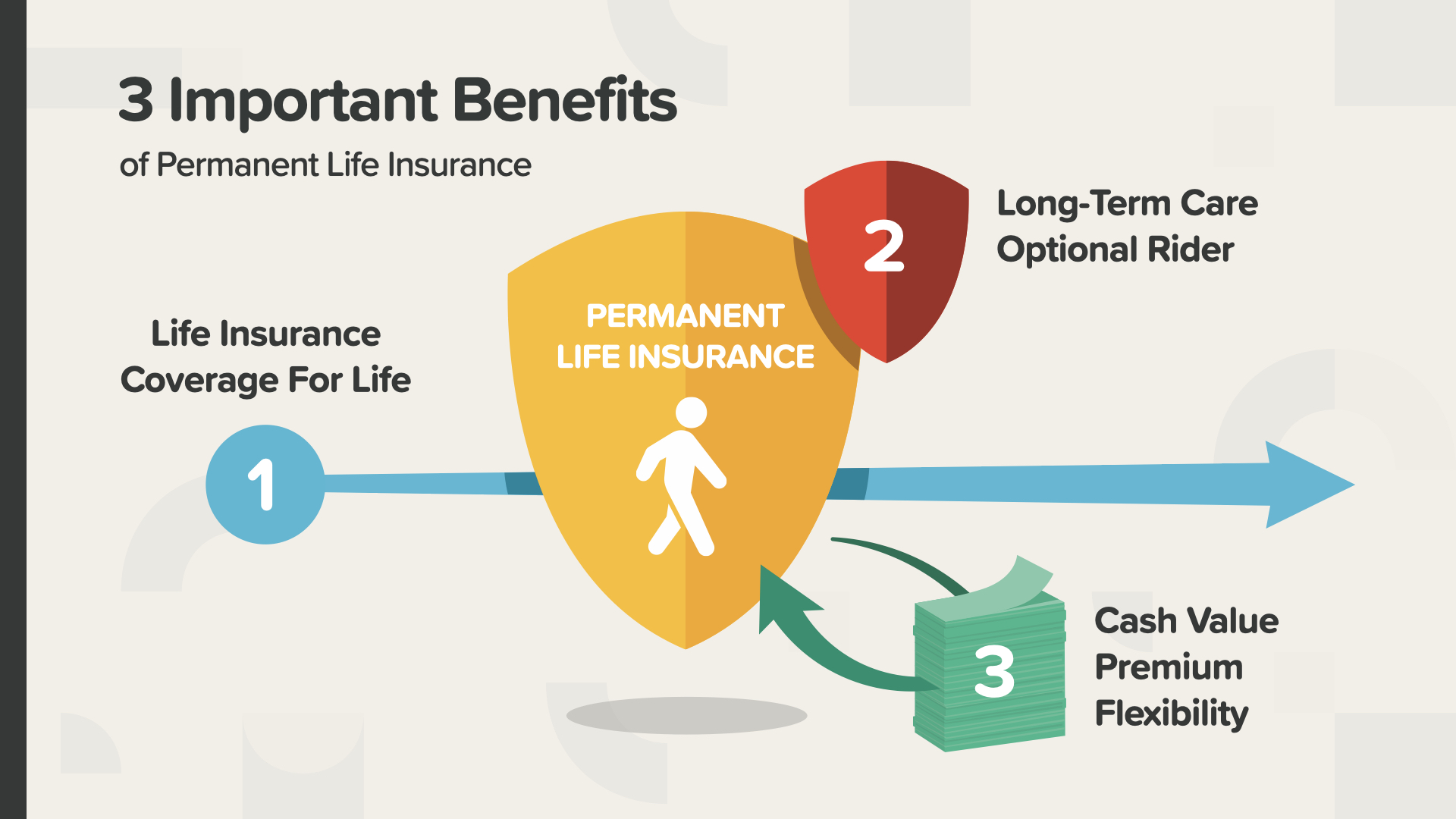

L'assurance vie permanente présente trois avantages importants. Le premier est la protection de l'assurance vie pendant toute votre vie. Deuxièmement, de nombreuses polices d'assurance-vie permanente peuvent être assorties d'un avenant facultatif pour les soins de longue durée. Troisièmement, la valeur de rachat accumulée vous permet de bénéficier d'une certaine souplesse en matière de primes (si vous ne pouvez pas payer vos primes pour une raison quelconque, elles peuvent être payées à partir de votre valeur de rachat).

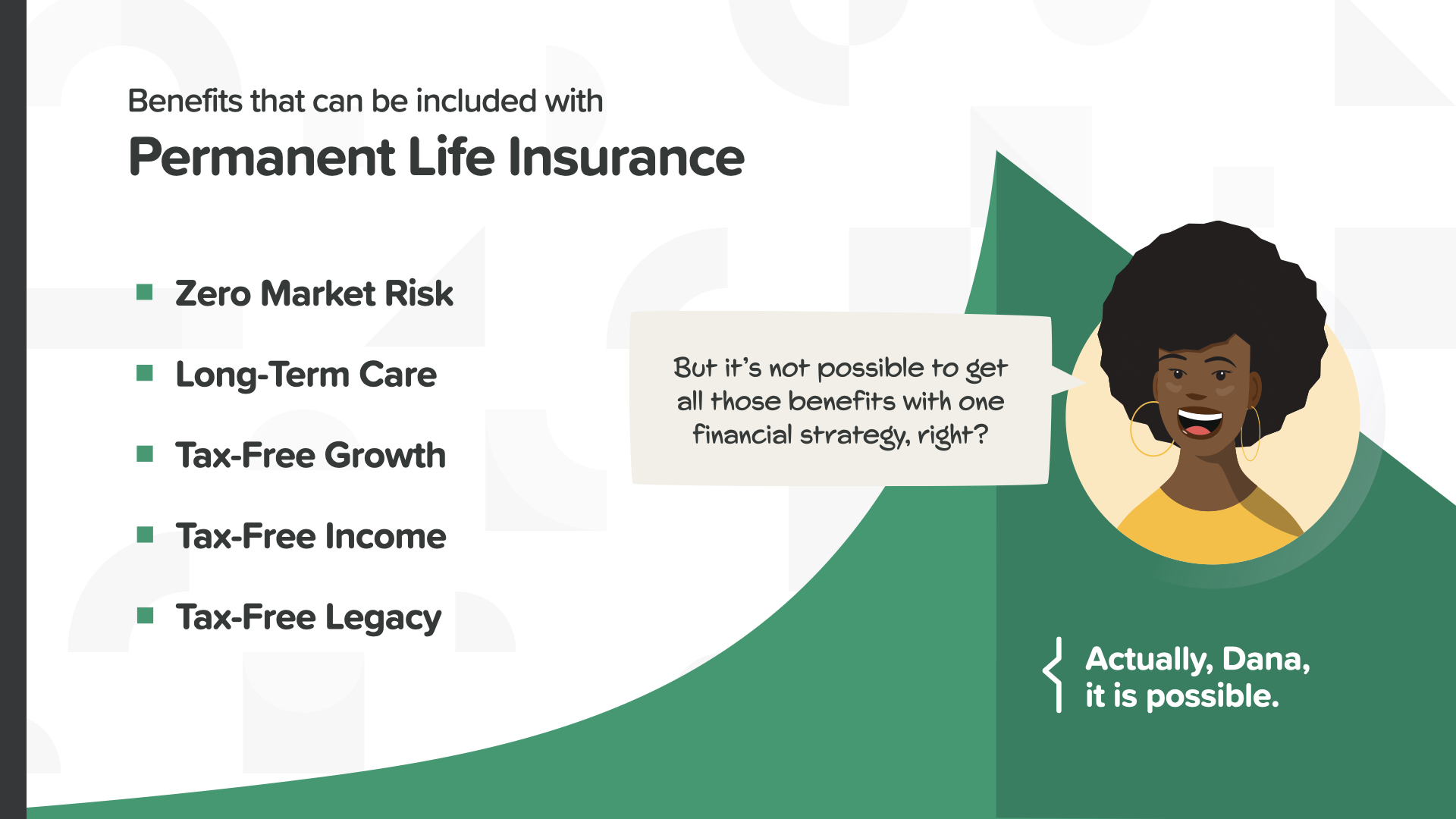

D'autres avantages peuvent être inclus dans une stratégie d'assurance-vie permanente, comme l'absence totale de risque de marché, la couverture des soins de longue durée, la croissance en franchise d'impôt, le revenu en franchise d'impôt et l'héritage en franchise d'impôt. Il est EXTRÊMEMENT important d'éviter les impôts, car cela peut avoir un impact direct et significatif sur le montant dont vous disposerez à la retraite et sur le montant que vous laisserez à vos héritiers.

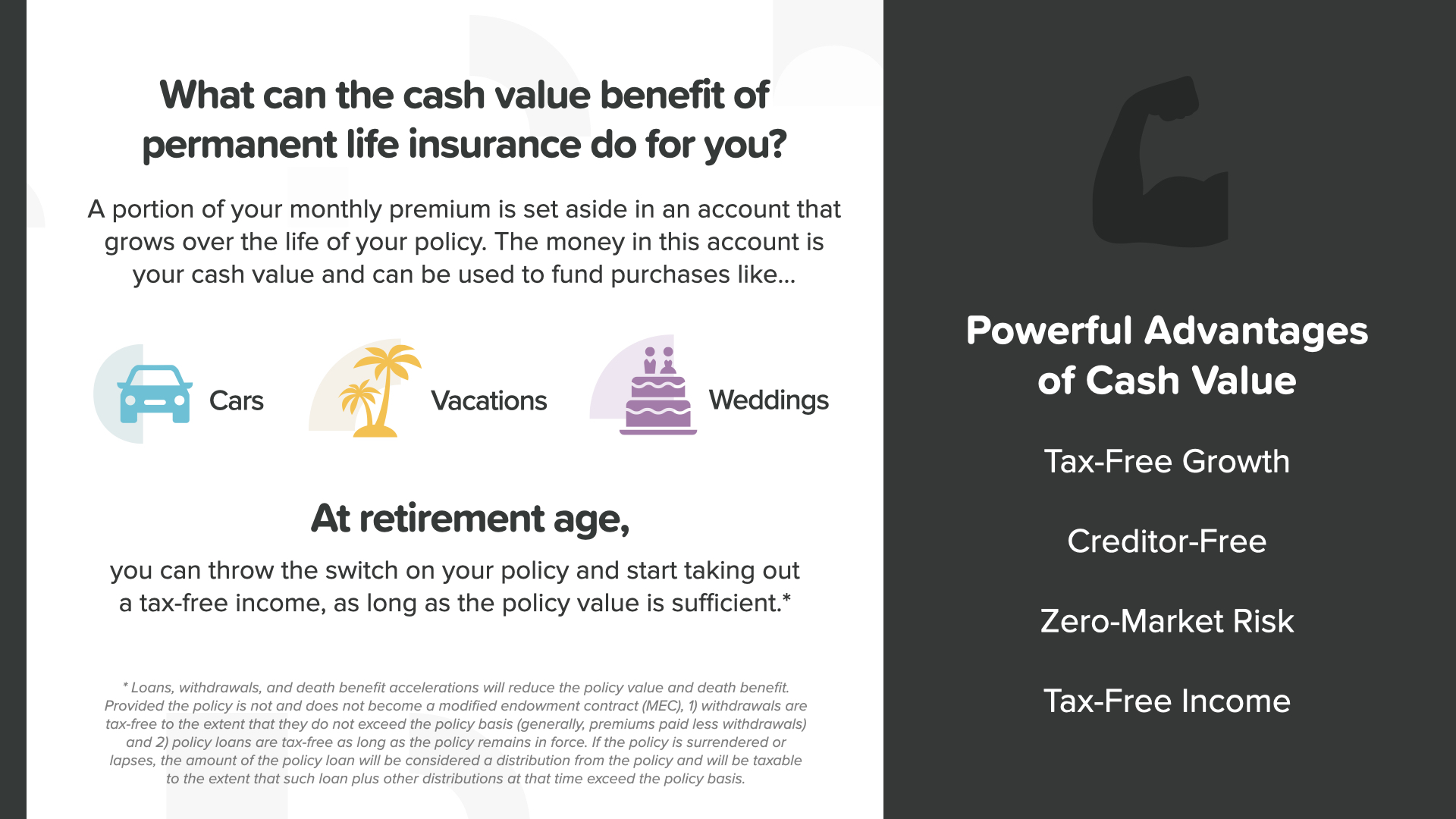

Voyons ce qu'est la valeur de rachat de l'assurance permanente et pourquoi elle peut être si importante. Une partie de votre prime mensuelle est mise de côté dans un compte qui fructifie pendant la durée de votre police. L'argent de ce compte constitue votre accumulation de liquidités et peut être utilisé pour financer des achats futurs - vous voyez quelques possibilités à l'écran. En plus de l'absence de risque de marché et d'une croissance, d'un revenu et d'un héritage exonérés d'impôt, comme nous venons de le mentionner, la valeur de rachat de l'assurance-vie peut également être à l'abri des créanciers (ce qui signifie que les créanciers ne peuvent pas s'en prendre à elle). Si l'on considère l'ensemble de ces éléments, les avantages de la valeur de rachat sont très importants.

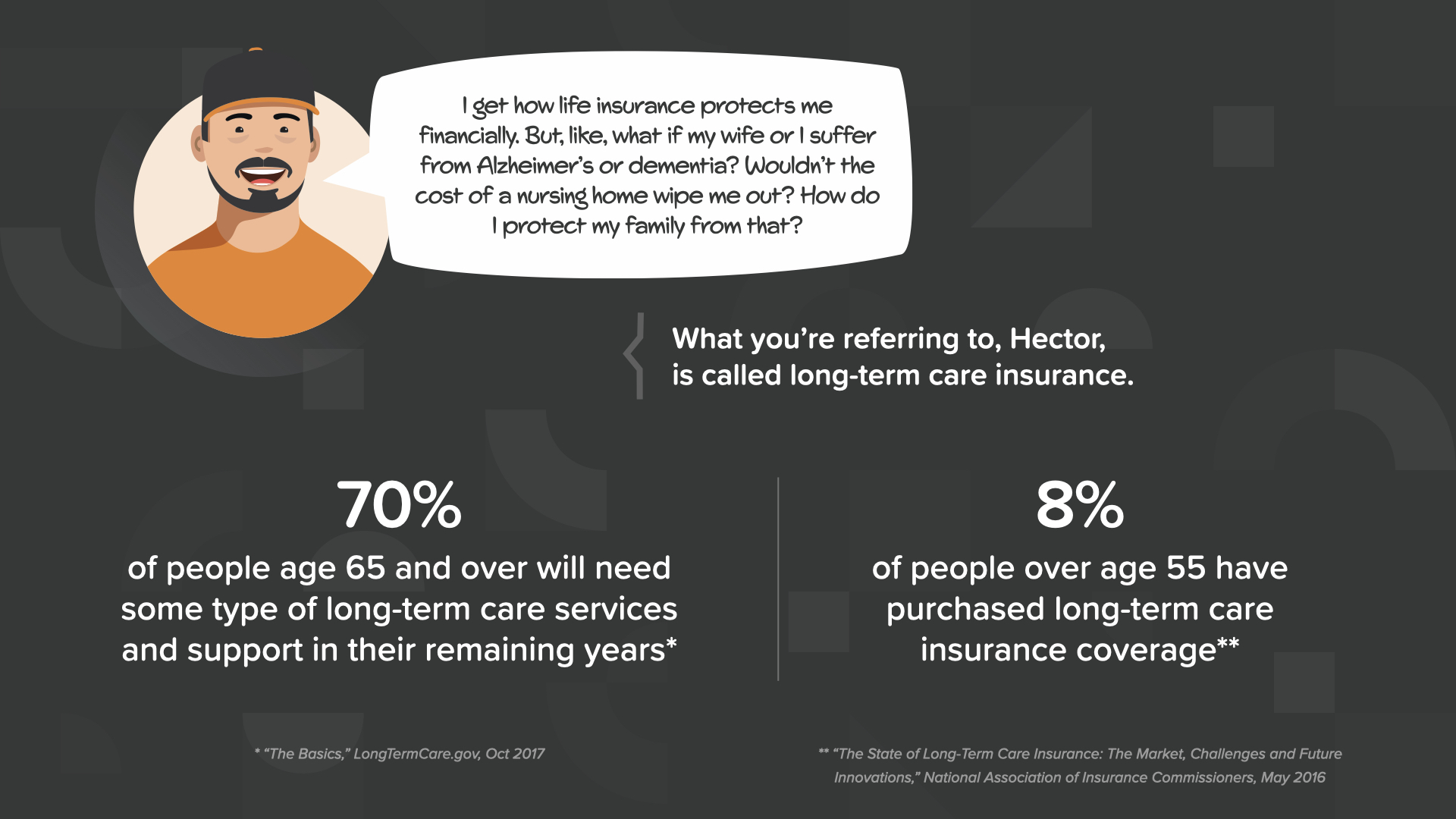

Nous avons vu que les soins de longue durée peuvent être ajoutés à une police d'assurance vie permanente en tant qu'avenant. Vous ne le savez peut-être pas, mais 70 % des personnes âgées de 65 ans et plus auront besoin, à un moment ou à un autre de leur vie, de services de soins de longue durée et d'assistance. En d'autres termes, statistiquement, vous en aurez probablement besoin. Mais voilà, seulement 8 % des personnes âgées de plus de 55 ans ont souscrit une assurance soins de longue durée. Cela ressemble à un problème potentiel - et à un problème coûteux - qui n'attend que de se produire.

L'assurance dépendance permet de couvrir les dépenses personnelles qui peuvent s'avérer importantes. Elle peut être utilisée pour payer des services qualifiés tels que les soins en maison de retraite, les soins de santé à domicile, l'aide à la vie autonome ou les soins de jour pour adultes. Et on ne sait jamais si - OU QUAND - on peut en avoir besoin.

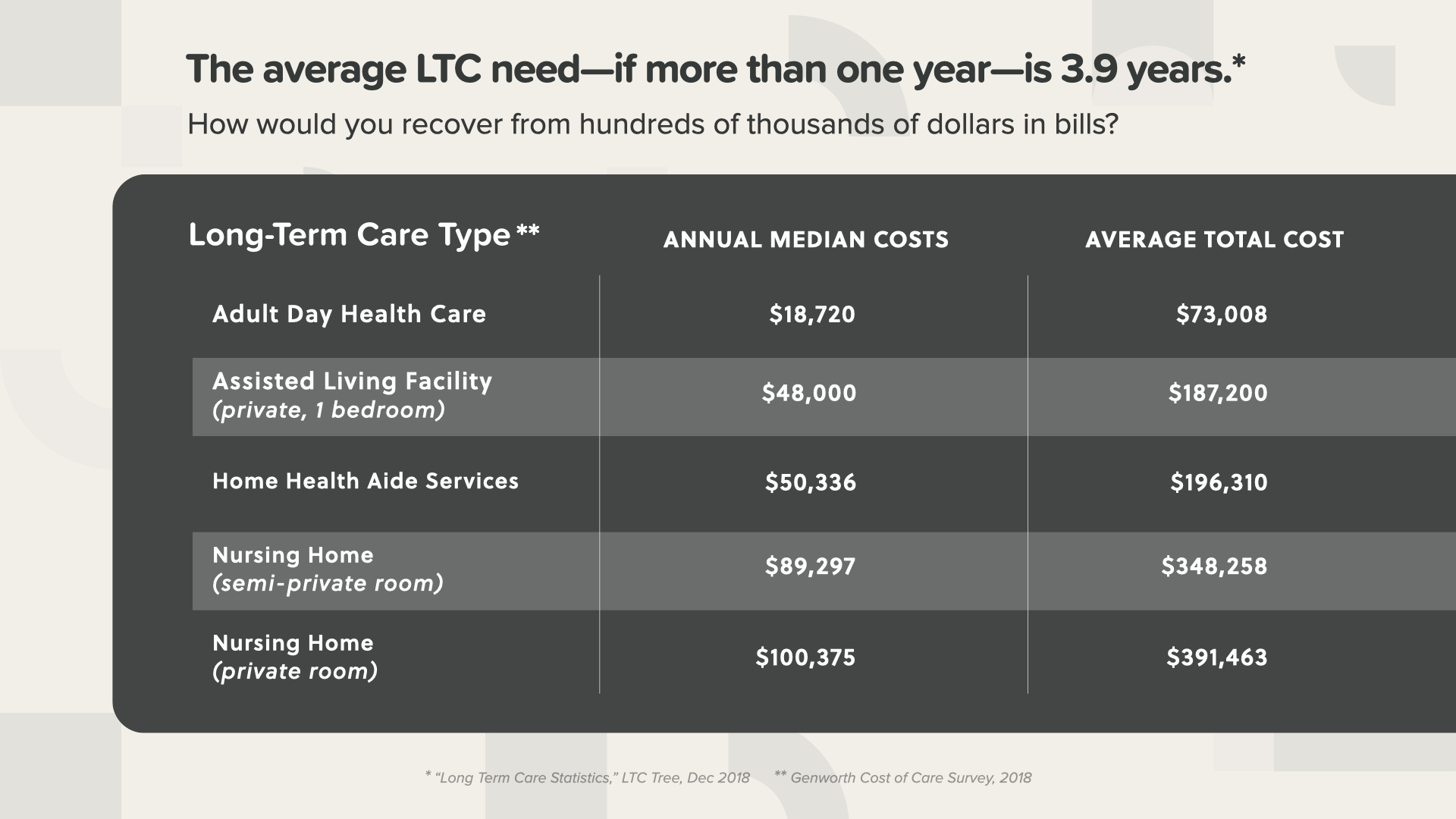

ET si vous le faites... le besoin moyen de soins de longue durée - s'il est supérieur à un an - dure 3,9 ans. Comme vous pouvez le constater, le coût total moyen peut représenter une dépense écrasante s'il n'est pas couvert par une police d'assurance. Le coût de l'absence de couverture des soins de longue durée pourrait épuiser un ou plusieurs de vos avoirs d'épargne sur lesquels vous comptiez pour l'avenir.

Il existe deux options de soins de longue durée que vous devriez examiner. La première est une police traditionnelle et autonome. Même si vous n'avez pas d'assurance vie, vous pouvez vous adresser directement à une compagnie d'assurance pour souscrire une police dépendance autonome. OU vous pouvez choisir d'ajouter un avenant à votre police d'assurance vie permanente. Si elle est disponible pour votre police d'assurance vie permanente, vous pouvez ajouter une protection SLD à la police sous la forme d'un avenant, moyennant un coût supplémentaire. Tout le monde devrait examiner cette option.

Si vous choisissez l'option 1 et souscrivez une police d'assurance traditionnelle, il y a certaines choses que vous devez savoir, comme le fait que les primes sont peu élevées au départ, mais que les compagnies d'assurance peuvent augmenter leurs tarifs. En outre, vous payez généralement les soins de votre poche, avant d'être remboursé, ce qui peut être perçu comme un inconvénient dans une période difficile. Une autre chose à garder à l'esprit avec l'option autonome est que vous pourriez dépenser des milliers de dollars en primes et ne rien recevoir en retour. Bien qu'il y ait 70 % de chances que vous ayez besoin d'une SLD, il y a également 30 % de chances que vous n'en ayez pas besoin.

Vous pouvez également opter pour l'option 2 et choisir d'ajouter un avenant de soins de longue durée à une police d'assurance vie permanente. L'un des principaux avantages de cette option est que les compagnies d'assurance vie n'augmentent généralement pas les tarifs pour les titulaires de polices d'assurance vie. Certaines compagnies d'assurance vous versent, après une période d'attente, une somme d'argent destinée à couvrir les dépenses liées aux soins de longue durée, que vous pouvez dépenser comme bon vous semble. Il n'est pas nécessaire de présenter des reçus une fois que les conditions d'éligibilité ont été remplies. Coupler votre assurance vie et votre assurance dépendance peut vous permettre de réaliser d'importantes économies. Si vous faites partie des 30 % de chanceux qui n'ont pas besoin de SLD, vos primes ne sont pas perdues. Au contraire, votre famille reçoit un capital-décès plus important, exonéré d'impôt.

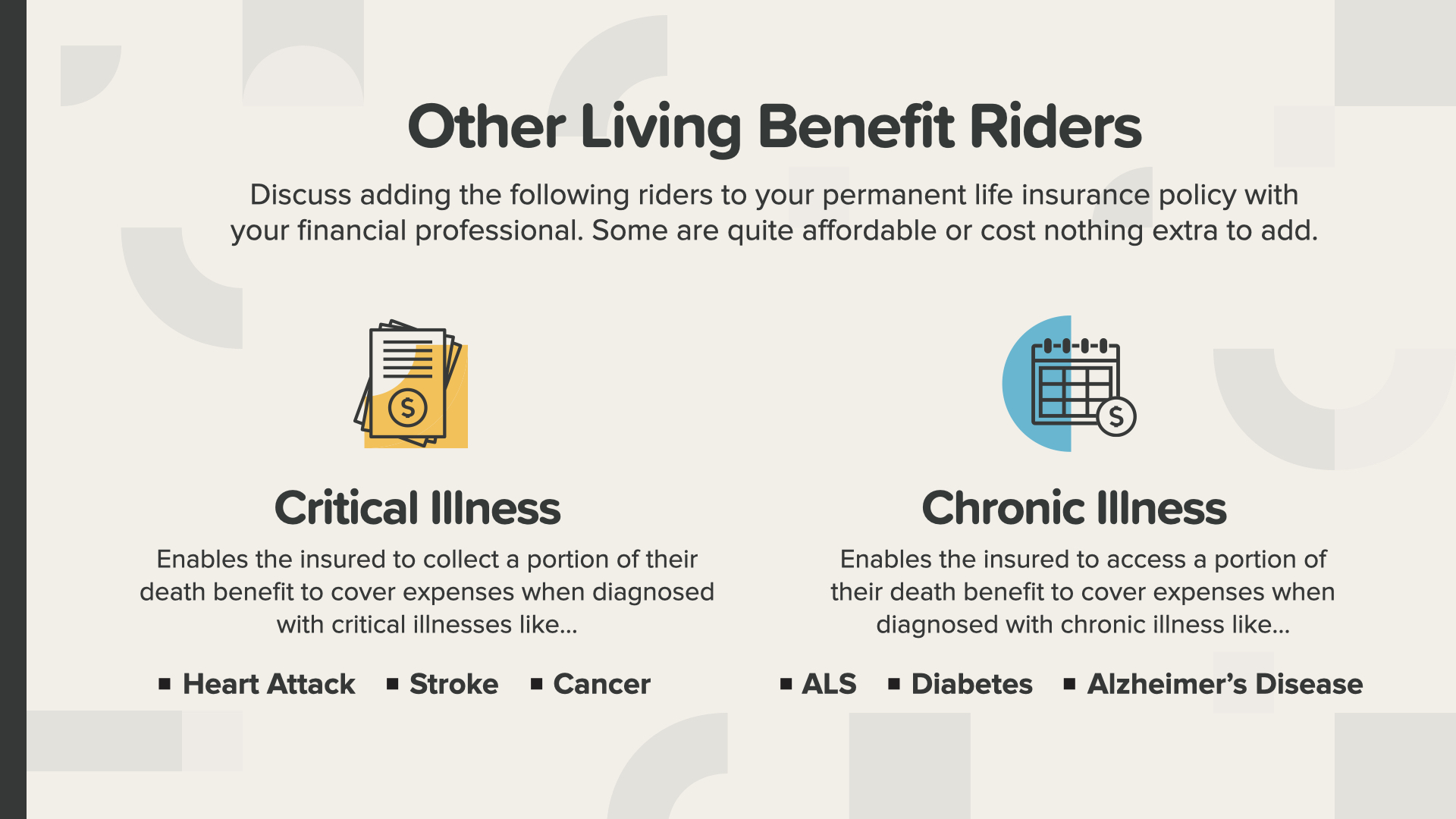

Les garanties de soins de longue durée ne sont pas les seules garanties disponibles. Vous pouvez également envisager d'autres garanties du vivant, comme les avenants pour maladies graves et chroniques, qui peuvent vous sauver la mise si vous êtes confronté à l'un des problèmes de santé que vous voyez à l'écran. Vous devriez discuter de l'ajout de ces avenants à votre police d'assurance vie permanente avec votre professionnel des finances. Certains de ces avenants sont peu coûteux, voire ne coûtent rien de plus.

Notre mission est d'enseigner à 20 millions de familles comment fonctionne l'argent au cours de la prochaine décennie. Nous allons éradiquer l'analphabétisme financier dans chaque communauté. C'est une entreprise gigantesque qui nécessitera une armée de milliers d'éducateurs financiers. Nous recherchons des personnes pour nous aider à donner ces cours. C'est là que vous ou quelqu'un que vous connaissez pouvez intervenir.

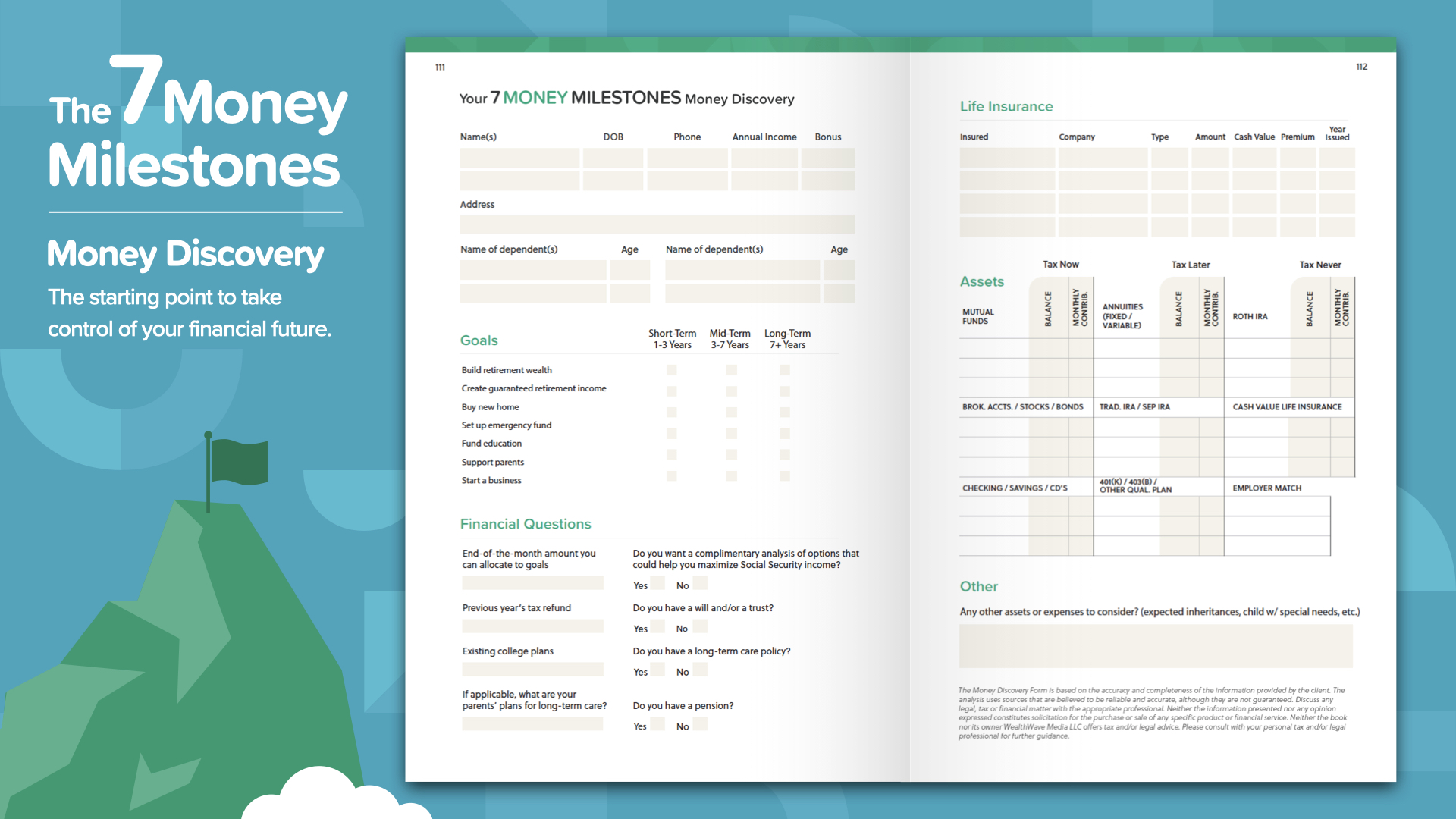

Nous sommes à la fin de l'ÉLÉMENT d'aujourd'hui. Réfléchissez au concept qui vous a le plus marqué. C'est pourquoi nous nous sommes donné pour mission d'éradiquer l'analphabétisme financier. C'est ainsi que vous commencez à prendre le contrôle de vos finances... c'est ce que nous appelons la découverte de l'argent. Si vous suivez ce cours, c'est parce que nous pouvons vous aider si vous n'avez pas encore de professionnel de la finance. Cela fonctionne comme les indications routières sur votre téléphone portable - deux points de référence suffisent : où vous êtes et où vous voulez aller. Il en va de même pour tracer le parcours de votre feuille de route financière. La découverte de l'argent contenue dans le livre peut vous aider à le faire.

Nos éducateurs financiers sont à votre disposition pour vous rencontrer après avoir assisté à l'un de nos cours ELEMENTS. La question est de savoir comment ces concepts s'appliquent à VOTRE situation financière et à VOS chiffres personnels. Et à quel point pourrez-vous franchir plus RAPIDEMENT les 7 étapes financières lorsque vous serez guidé par quelqu'un ? Votre discussion sera privée, brève et axée EXCLUSIVEMENT sur VOS objectifs financiers. Si vous êtes intéressé, nos éducateurs peuvent analyser vos chiffres, vous faire des recommandations et vous donner accès aux meilleurs produits et services disponibles. Envoyez-moi un message après ce cours et commençons à faire travailler VOTRE argent AUJOURD'HUI.

Si vous avez aimé ce que vous avez appris aujourd'hui et que vous souhaitez en savoir plus, vous pouvez nous suivre sur Instagram à HowMoneyWorks Official pour obtenir d'autres conseils pratiques et des ressources utiles. À la prochaine fois !