TheMoneyBooks - L'essentiel

2024 WealthWave. Tous droits réservés.

Bonjour/après-midi/soirée. Voici TheMoneyBooks Essentials. C'est ici que vous apprendrez à "ne plus être un imbécile" lorsqu'il s'agit de votre argent. Je m'appelle __________ et je serai votre éducateur financier pour cette session. Mon objectif est de vous donner un bon départ dans votre parcours d'éducation financière en un temps record.

Vidéo

La première décision que vous devez prendre est simple : Choisirez-vous l'état d'esprit d'un pigeon ou apprendrez-vous à penser comme les riches ? Le fait que vous ayez rejoint le cours aujourd'hui est un signe que vous êtes sur la bonne voie. Et voici une excellente nouvelle : il n'est pas nécessaire d'ÊTRE riche pour penser comme les riches - il suffit d'avoir des connaissances et d'agir. C'est maintenant que vous avez l'occasion d'acquérir les connaissances qui vous prépareront à passer à l'action !

L'analphabétisme financier est la première crise économique mondiale. Nous savons que le terme "pigeon" est insultant. Malheureusement, c'est la meilleure façon de décrire une personne dont on peut profiter parce qu'elle ne sait pas comment les choses fonctionnent. Et ne pas savoir comment fonctionne l'argent, ça craint. Cela peut vous faire perdre votre temps, votre liberté et même vos revenus. Ça, ça craint !

Plus de 5 milliards de personnes dans le monde sont considérées comme illettrées sur le plan financier. C'est ce que révèlent les résultats choquants d'une récente étude mondiale. Selon cette étude, seulement 30 % des personnes dans le monde sont considérées comme ayant des connaissances financières. L'étude a utilisé un quiz pour révéler que la grande majorité des personnes de tous les pays du monde étaient incapables de répondre correctement à quelques questions simples sur l'argent. Ce cours vous apprendra les réponses à ces questions et à bien d'autres encore. C'est la raison pour laquelle je donne ce cours et, je l'espère, la raison pour laquelle vous êtes ici.

Regardez ces chiffres. Pouvez-vous croire que près de la moitié des Américains n'ont pas assez d'argent pour faire face à une urgence de 400 $, ou pour rembourser leur prêt étudiant à temps, ou pour rembourser leurs cartes de crédit, ou même pour envisager de prendre leur retraite ? Mais voici la bonne nouvelle pour vous et pour tous les participants à cette session. Grâce à la connaissance et à l'action, nous pouvons changer ces chiffres.

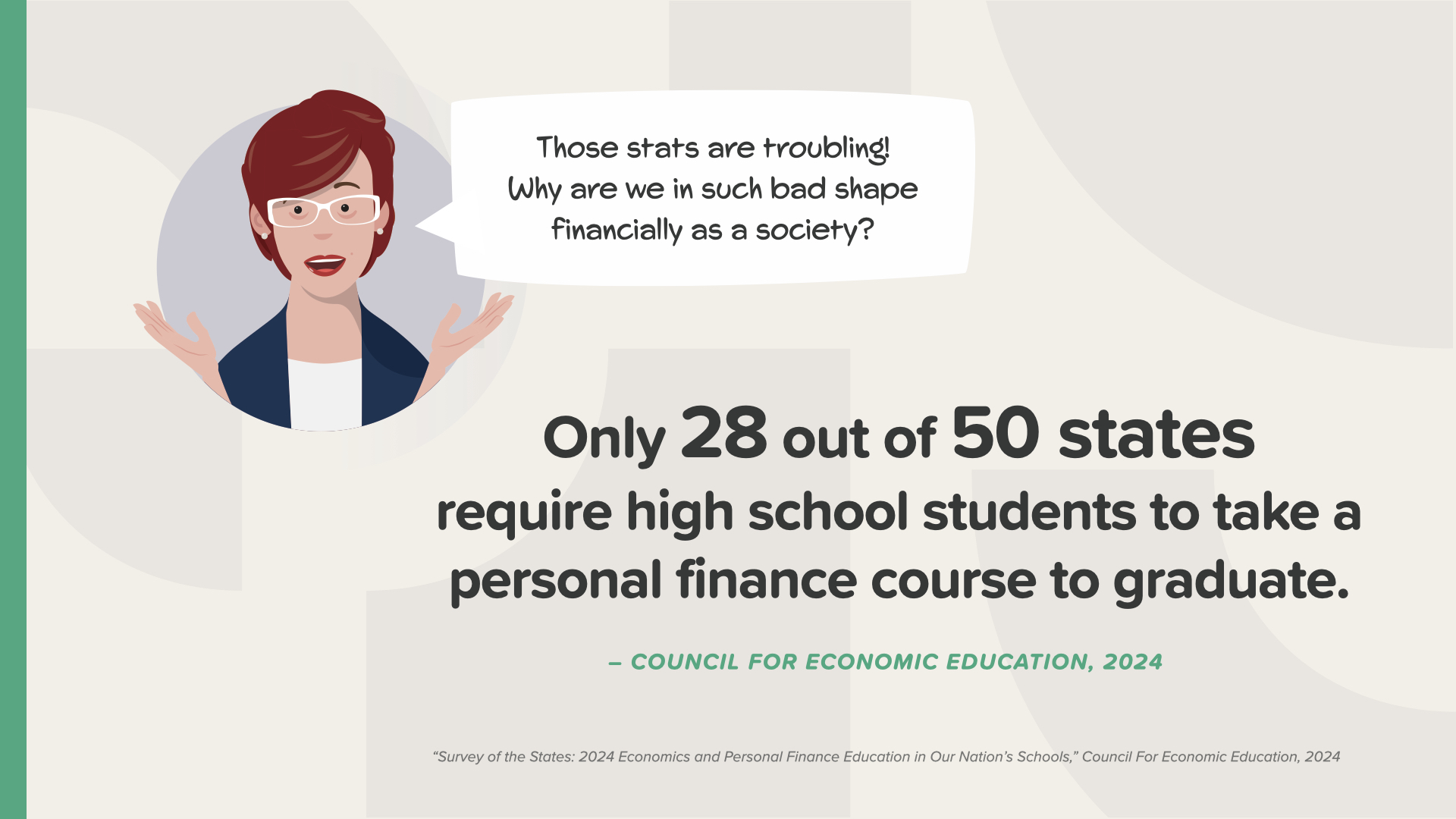

Comment en est-on arrivé là ? L'une des raisons est que seuls 28 États imposent un cours sur l'argent au lycée - et parmi ceux qui le font, ils ne font qu'effleurer des sujets tels que l'équilibre d'un carnet de chèques. Pensez-vous que cela soit suffisant ? Quel est le pourcentage d'écoles qui enseignent l'éducation sexuelle, la crosse et le journalisme audiovisuel ? Près de 50 sur 50. Ce n'est pas possible d'inventer ce genre de choses. Cela n'a aucun sens pour moi non plus.

Voici le cycle de l'abrutissement. C'est le piège des dépenses insensées et de l'épargne à faible taux d'intérêt qui se perpétue mois après mois, année après année, et qui vous prive lentement de votre potentiel de richesse, de liberté et de contrôle. Toutes les deux semaines, le cycle se répète : trop de sorties au restaurant, des achats en ligne inutiles, un nouvel abonnement à un service de streaming. La plupart des gens savent comment gagner de l'argent et le dépenser, mais c'est tout. Il est temps de briser le cycle de l'abrutissement.

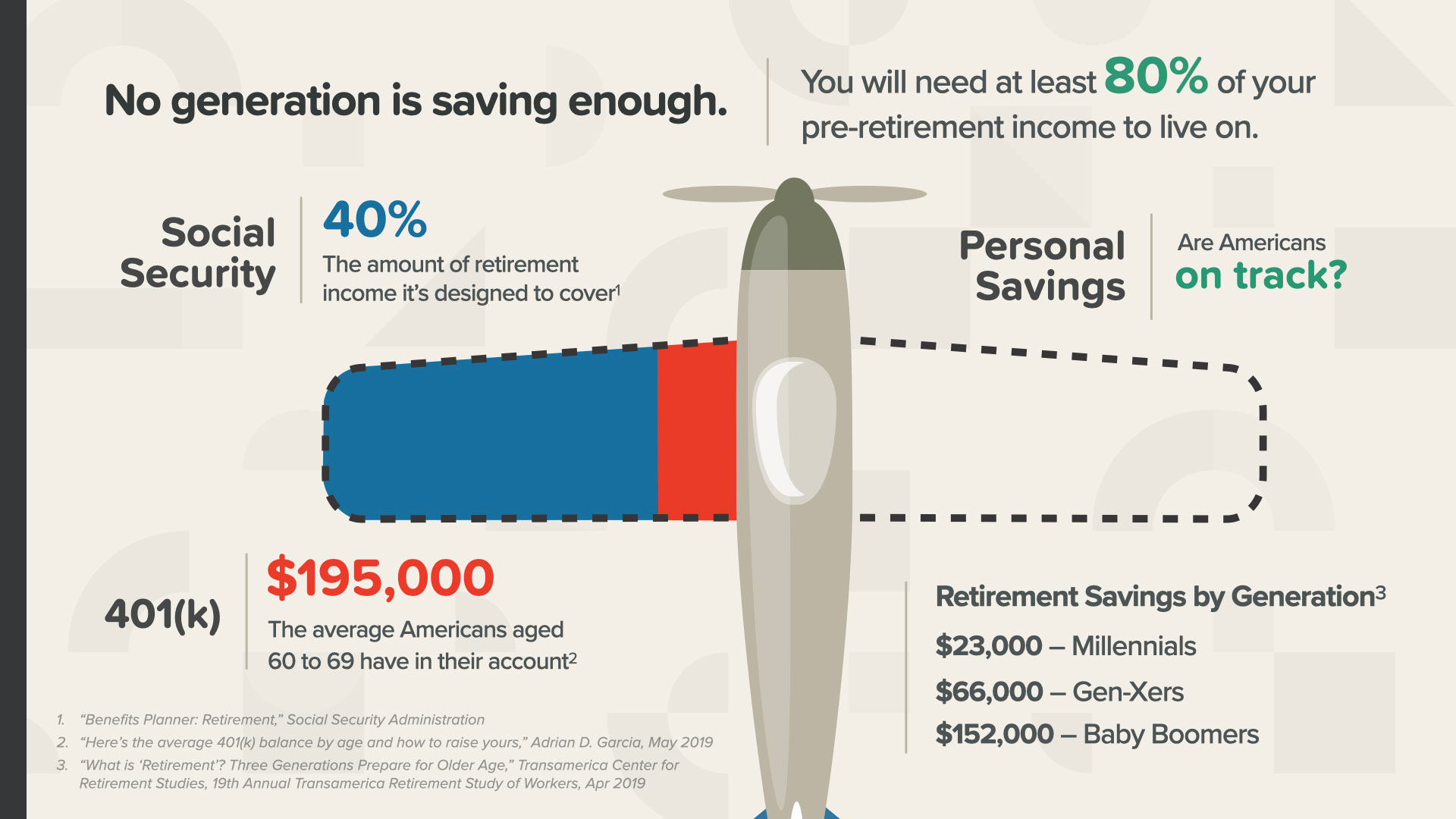

Considérez votre retraite comme un avion - il a besoin des deux ailes pour voler. La sécurité sociale et votre 401(k) - si vous en avez un - peuvent constituer une aile du revenu dont vous prévoyez de vivre à la retraite. L'autre aile dépend entièrement de vous, c'est votre responsabilité. Si vous espérez vivre avec au moins 80 % de votre revenu d'avant la retraite, vous devrez prendre au sérieux ce que vous mettez de côté. La dure réalité est qu'aucune génération n'épargne suffisamment pour faire face aux réalités financières d'aujourd'hui - regardez les chiffres - les milléniaux, les X, les baby-boomers - tous sont en difficulté en ce qui concerne leur deuxième aile. Aurez-vous suffisamment d'économies pour faire décoller votre retraite ? Si vous n'êtes pas sûr, prenez immédiatement rendez-vous avec votre professionnel des finances pour discuter de cette responsabilité.

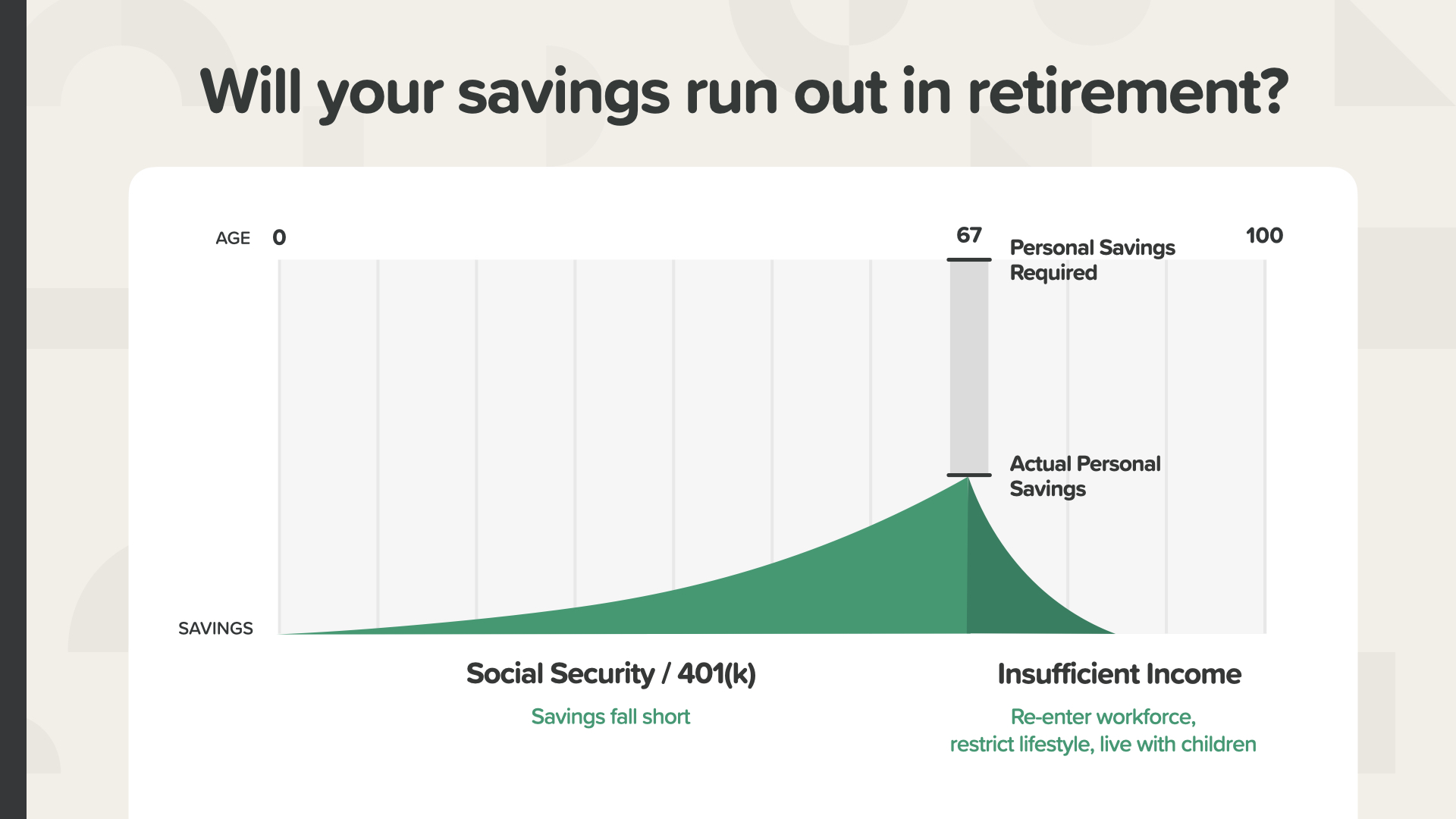

Même si vous parvenez à démarrer votre retraite, disposerez-vous d'un revenu suffisant pour le reste de votre vie ? Ou manquerez-vous d'argent ? Voici un exemple qui met en lumière les chiffres et la possibilité d'un déficit d'épargne. Si vous ne mettez pas suffisamment d'argent de côté chaque mois à un taux de rendement suffisamment élevé, votre épargne peut devenir insuffisante, ce qui met en péril votre revenu de retraite et votre mode de vie. En fonction de votre déficit, vous devrez peut-être réintégrer le marché du travail, réduire votre train de vie pour vivre avec moins d'argent ou emménager avec vos enfants. Qu'en pensez-vous ? Vous voyez le déficit - la zone grise entre ce que vous avez épargné et ce dont vous avez besoin ? Chaque Américain - et son professionnel de la finance - devrait s'efforcer de combler ce fossé.

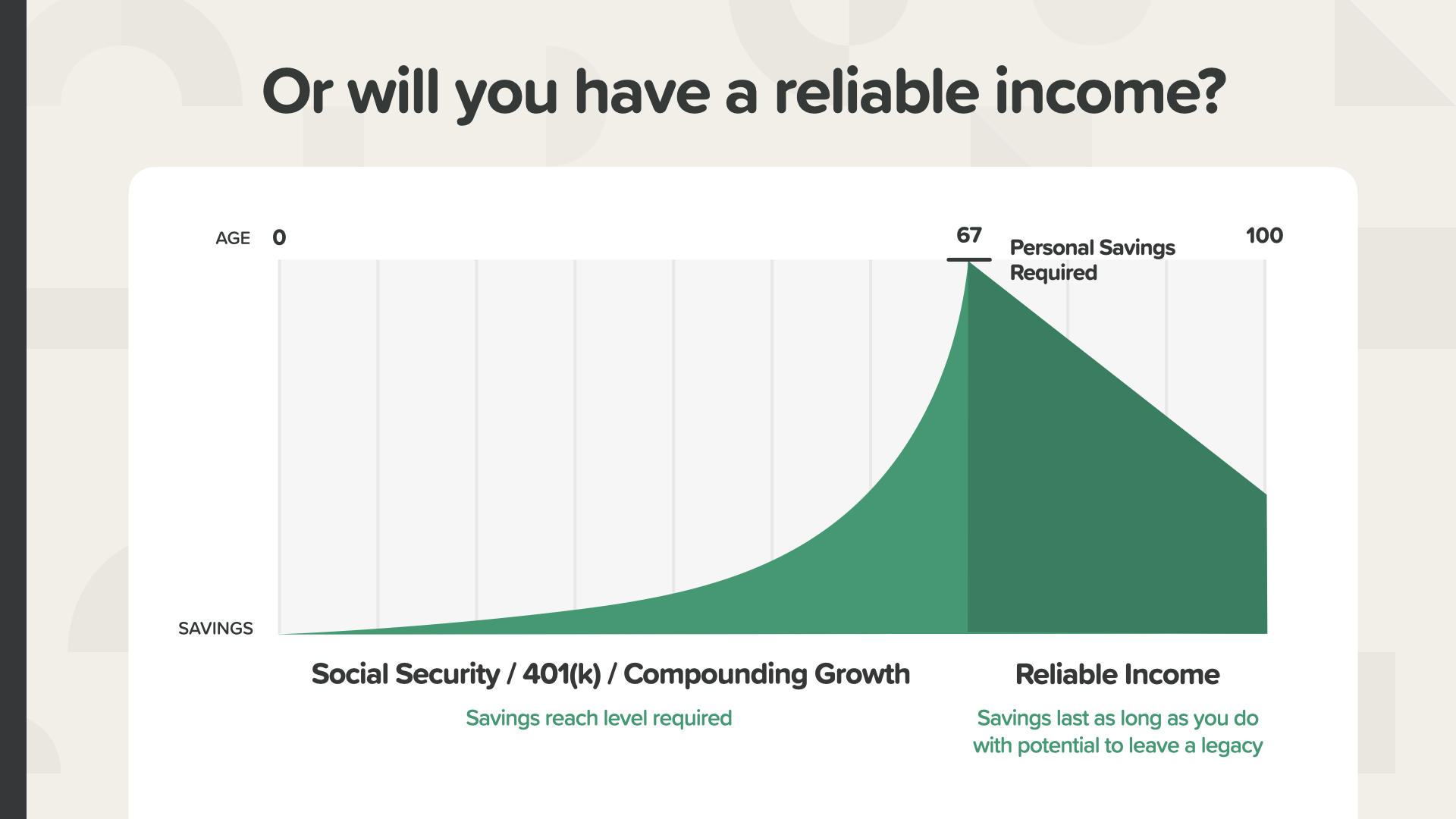

Voici à quoi cela ressemble lorsque l'objectif d'épargne-retraite est atteint. Cette personne disposera d'un revenu fiable parce qu'elle a épargné le montant nécessaire et obtenu le taux de rendement requis pour atteindre l'objectif d'épargne nécessaire pour rendre possible la retraite qu'elle avait imaginée. Il pourrait même lui rester de l'argent à léguer à ses enfants. Qu'en pensez-vous ? Vous pouvez travailler avec votre professionnel de la finance pour déterminer les chiffres dont vous avez besoin.

Prenons quelques minutes pour nous familiariser avec la puissance des intérêts composés. Le pouvoir des intérêts composés fait référence au potentiel de croissance de l'argent au fil du temps en tirant parti de la magie des "intérêts composés", c'est-à-dire des intérêts versés sur la somme des dépôts plus tous les intérêts précédemment versés. Ou, comme le dit Zoey, des intérêts sur des intérêts.

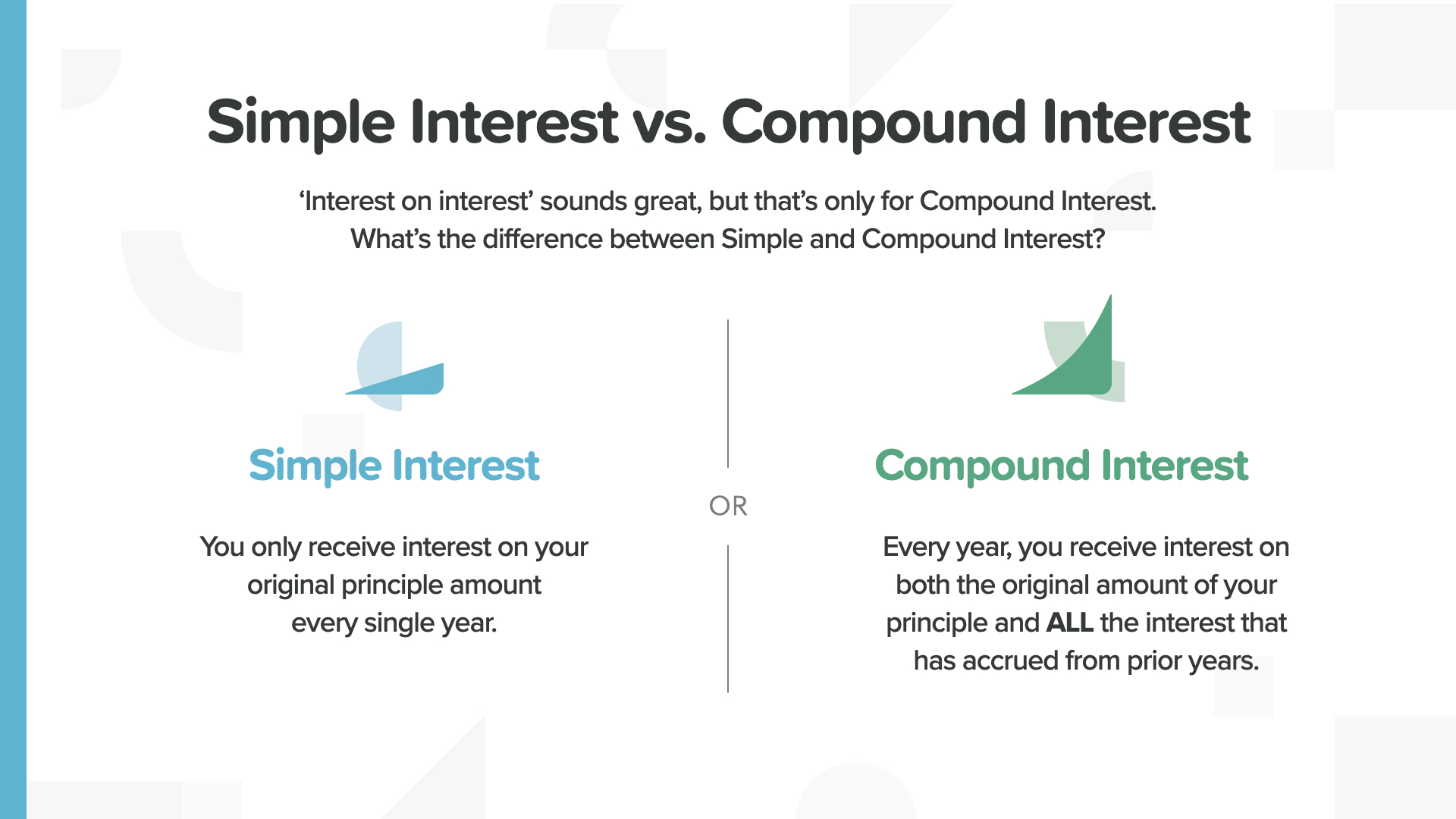

La différence entre l'intérêt simple et l'intérêt composé est considérable. L'un reste inchangé, tandis que l'autre ne cesse de croître.

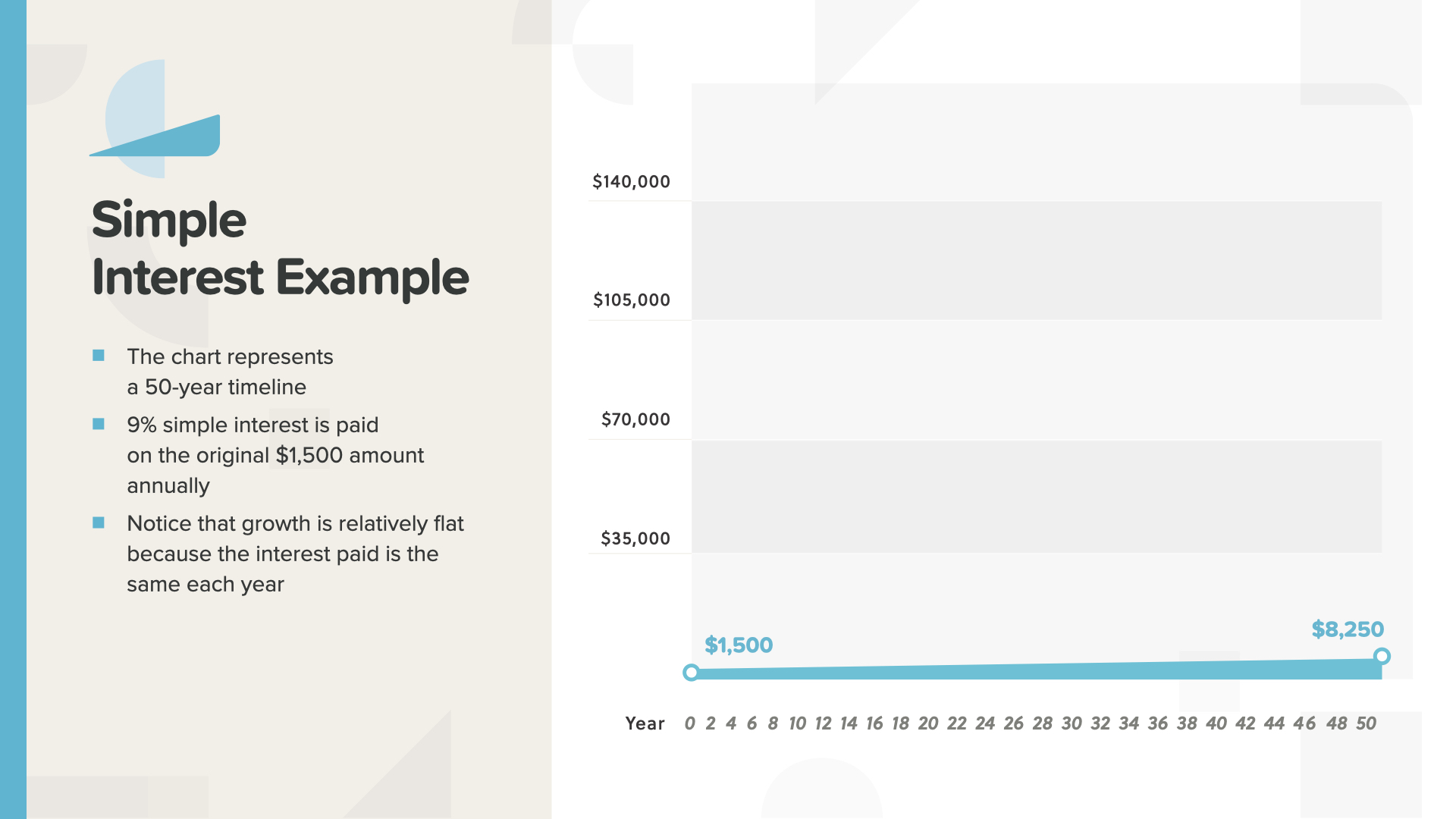

Avec des intérêts simples, le montant initial de 1 500 $ s'élève à 8 250 $. Cela ne semble pas beaucoup pour une période d'attente de 50 ans.

Avec les intérêts composés, les 1 500 dollars passent à 132 777 dollars au cours de la même période de 50 ans, soit 16 fois plus d'argent ! Remarquez que la courbe du graphique s'accentue au cours des dernières années, à mesure que la croissance des intérêts composés prend de l'ampleur. La puissance exponentielle de la croissance composée - c'est ce que vous voulez !

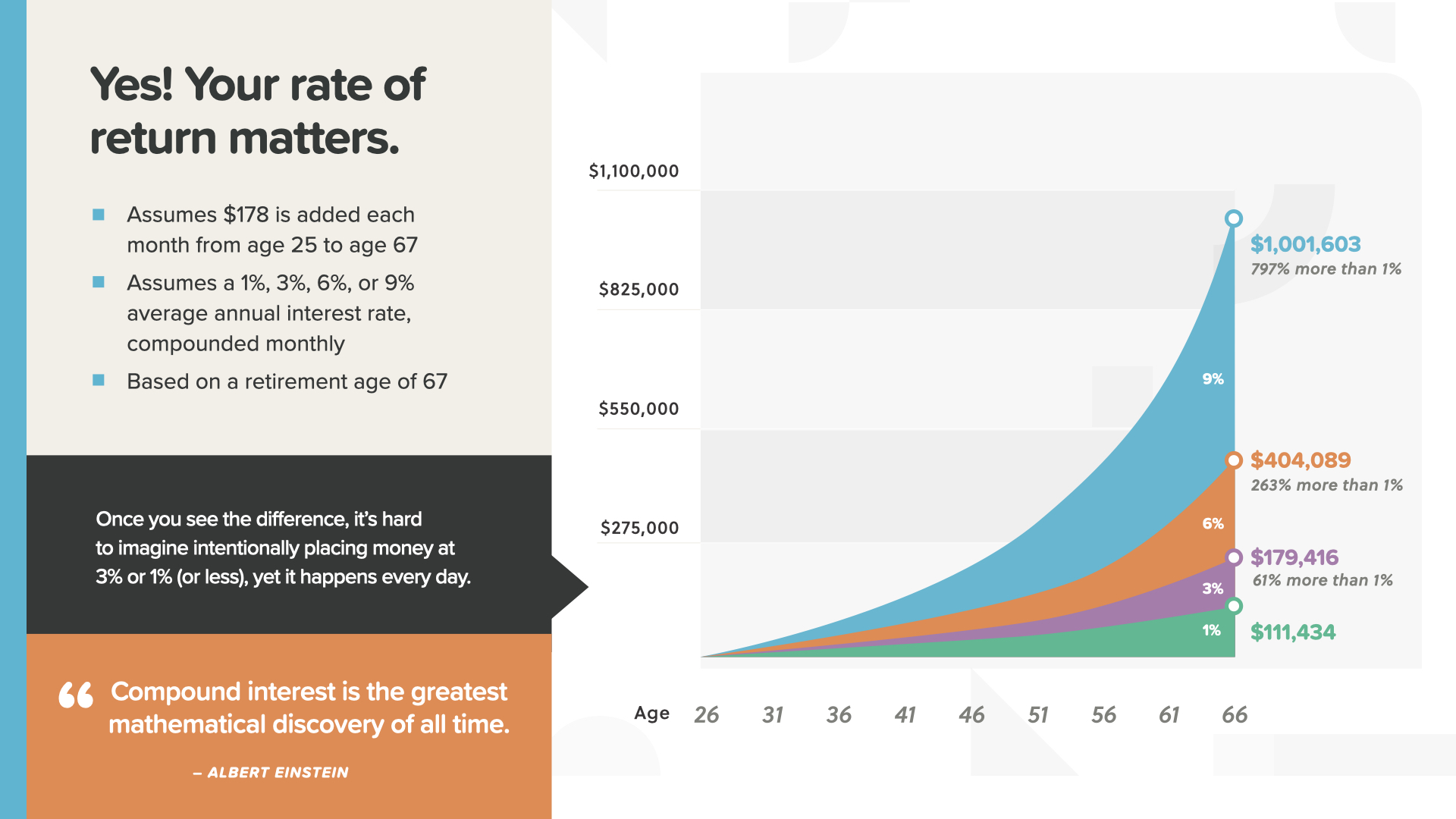

178 dollars épargnés chaque mois entre 25 et 67 ans avec des rendements différents donnent des résultats très différents. La plupart des gens ne le comprennent pas, ce qui explique pourquoi ils choisissent des endroits malheureux pour épargner leur argent.

Le montant ajouté par mois et la durée sont les mêmes. Le seul changement est le taux de rendement. Cela pourrait signifier jusqu'à 797 % d'argent en plus à 9 % contre 1 %, soit une différence de près de 900 000 $ ! Comme vous pouvez le constater, votre taux de rendement peut être le facteur déterminant qui comblera votre déficit d'épargne-retraite ou qui vous laissera avec un manque à gagner important. C'est pourquoi Albert Einstein a déclaré que les intérêts composés étaient la plus grande découverte mathématique de tous les temps !

Nous avons tous été coupables de perdre du temps. C'est particulièrement coûteux lorsque l'on perd la valeur de l'argent pendant ce temps. On ne récupère jamais le temps perdu... ni l'argent perdu. Mais il existe trois mesures à prendre pour tirer parti de la valeur temporelle de l'argent. Commencez dès maintenant, épargnez régulièrement et soyez patient.

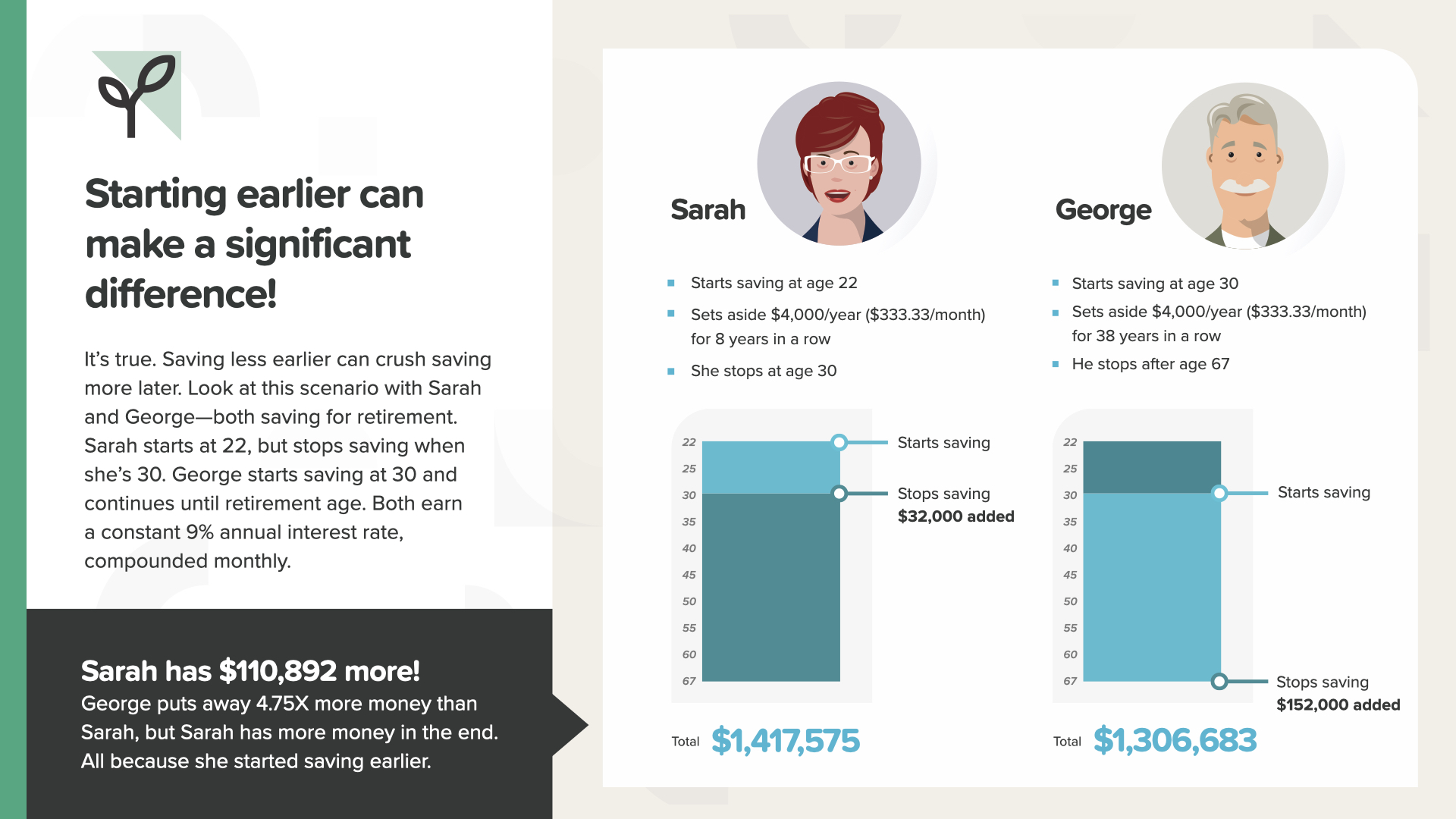

Commencer plus tôt est toujours une bonne idée. Cela peut faire une différence significative. Dans ce cas, il est préférable d'épargner entre 22 et 30 ans qu'entre 30 et 67 ans. Ici, Sarah s'est retrouvée avec 110 892 $ de plus après avoir épargné 4,75 fois moins d'argent.

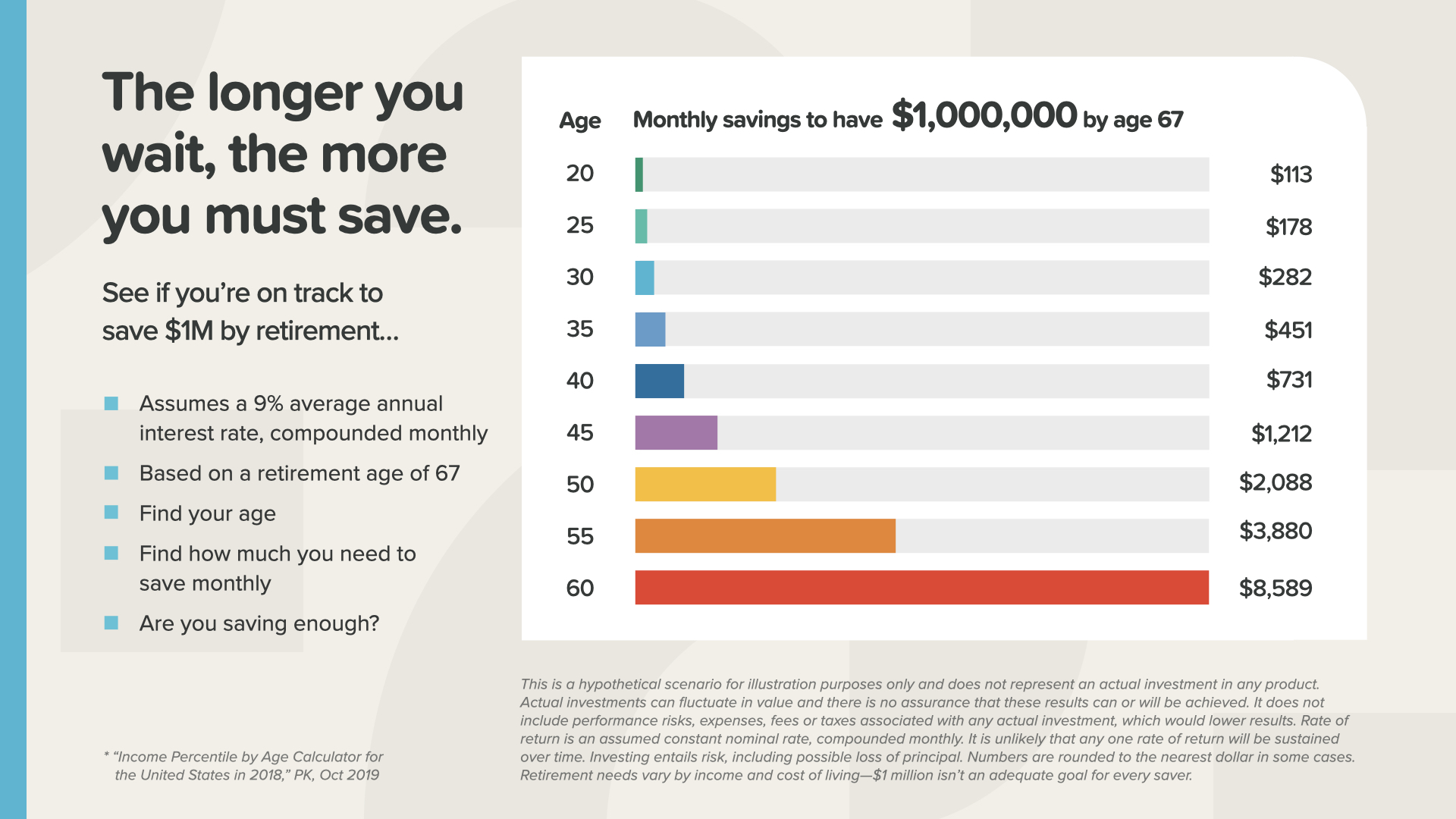

Voici un tableau des chiffres qui les ventile par âge. Pour chaque million que vous souhaitez obtenir à la retraite, vous pouvez voir le montant mensuel que vous devez épargner. À 30 ans, vous devez épargner 282 dollars par mois pour disposer d'un million de dollars à la retraite. Mais si vous attendez l'âge de 40 ans, vous devez épargner 731 dollars par mois. À un moment donné, vous dépasserez votre capacité à atteindre le montant d'épargne mensuel requis. Vous ne pourrez tout simplement pas vous le permettre. À ce moment-là, vous aurez deux choix : réduire vos rêves ou trouver un moyen de gagner plus d'argent.

Aujourd'hui, seuls 15 % des adultes s'attendent à recevoir un héritage de leurs parents. Si vous souhaitez donner un million de dollars à vos enfants lorsqu'ils prendront leur retraite, quelle est l'option la plus réaliste ? Soit vous leur donnez 1 million de dollars chacun en liquide lorsqu'ils seront adultes et que vous aurez épargné suffisamment, soit vous élaborez un plan pour épargner une fraction de ce montant pour chaque enfant lorsqu'il est jeune.

Sourcede la statistique de 15 % pour les notes de l'orateur pour cette diapositive : New York Life, juillet 2023, "The 'Great Wealth Transfer' is underway but nearly half expecting an inheritance are not ready to manage it, finds New York Life Wealth Watch Survey". https://www.newyorklife.com/newsroom/2023/new-york-life-wealth-watch-great-wealth-transfer

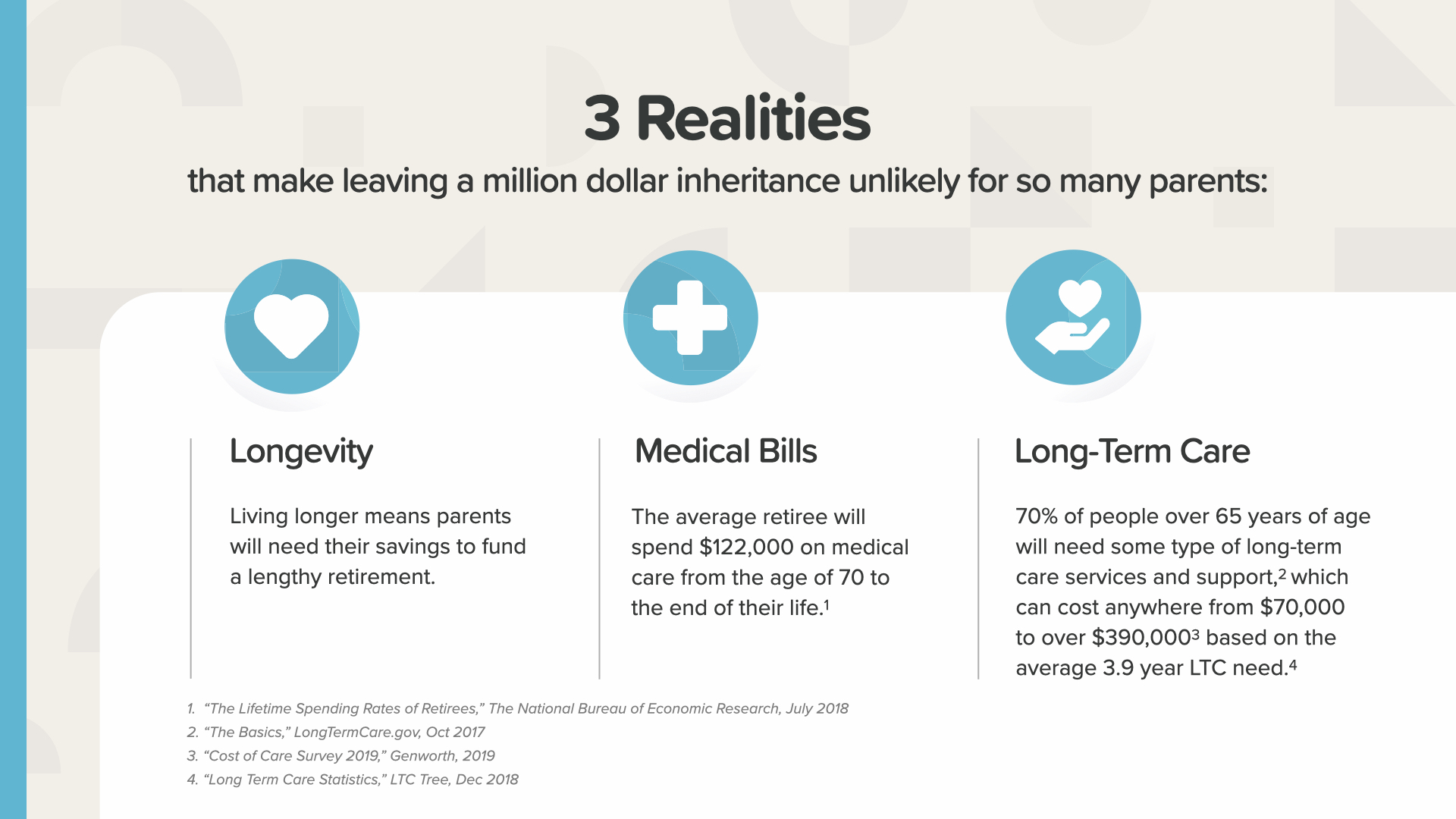

Nous savons combien il est difficile pour les parents en âge de prendre leur retraite de préserver un héritage pour leurs enfants adultes. Les personnes âgées vivant plus longtemps, la quasi-totalité de leur épargne peut être nécessaire pour couvrir des décennies de dépenses, y compris les factures médicales et les soins de longue durée. Cette nouvelle réalité de la longévité peut faire disparaître la possibilité de laisser un héritage à l'ancienne.

Pourriez-vous utiliser les principes financiers que vous avez appris aujourd'hui pour épargner un million de dollars à votre enfant ou petit-enfant ? C'est peut-être plus facile que vous ne le pensez.

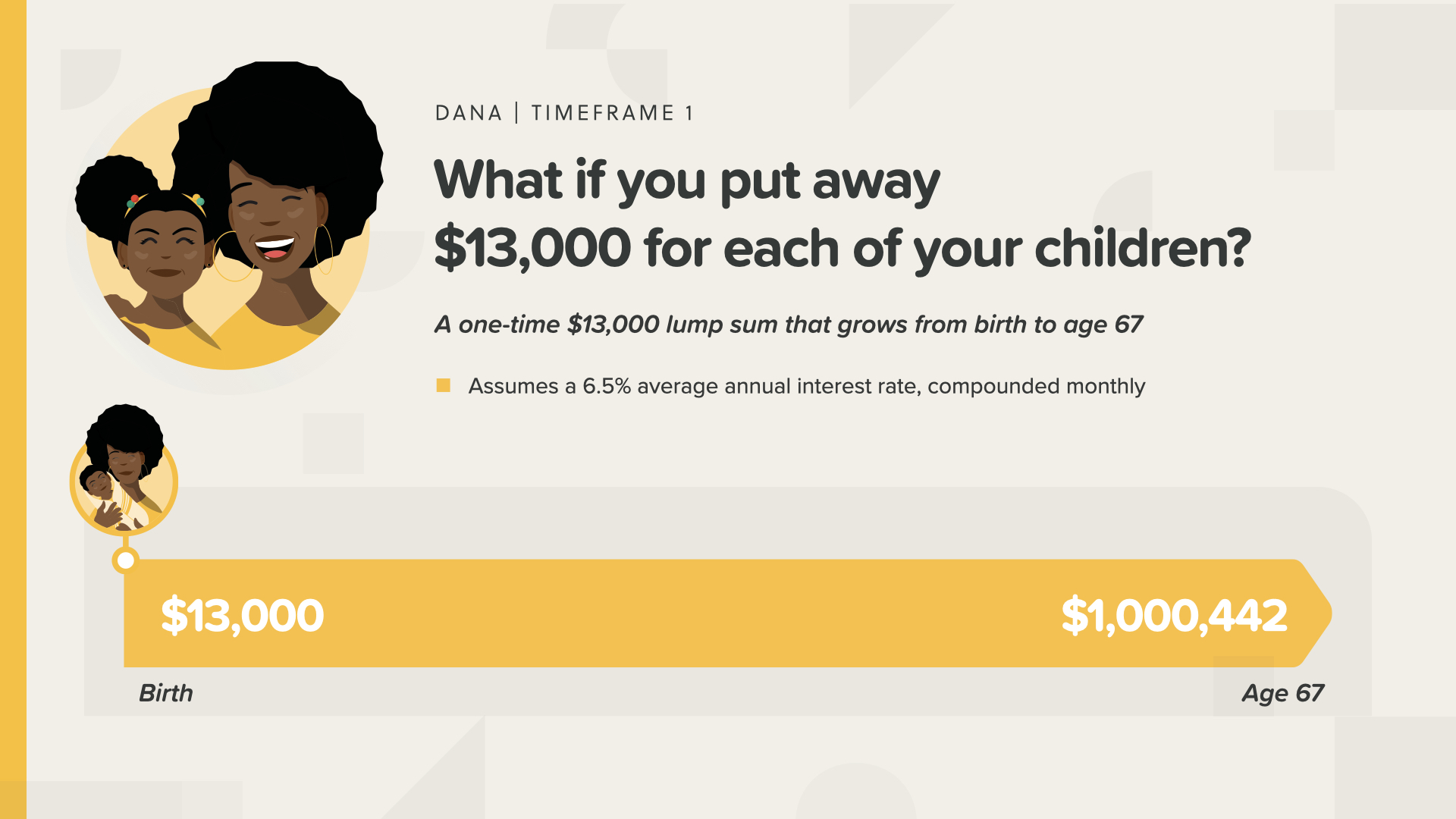

Dans cet exemple, Dana met 13 000 dollars de côté une fois pour toutes et les conserve de la naissance de sa fille jusqu'à ce qu'elle atteigne 67 ans. Le capital croît à un taux de 6,5 % pour atteindre un peu plus d'un million de dollars.

Si Dana attend que sa fille ait terminé ses études secondaires, celle-ci ne recevra qu'environ 300 000 dollars à l'âge de 67 ans. Quelle différence 18 ans peuvent faire !

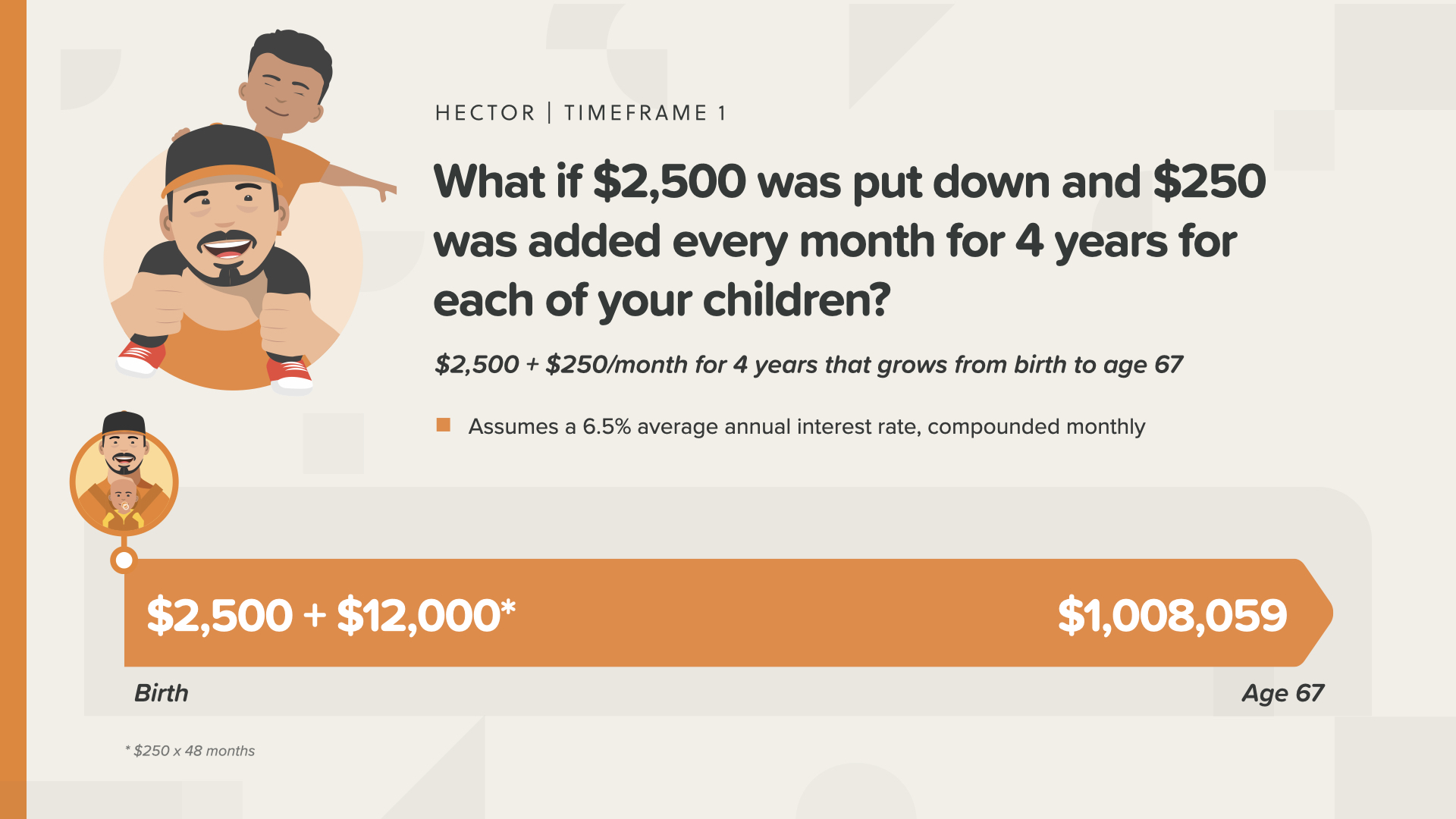

Hector ne dispose pas de 13 000 dollars, mais il souhaite que son fils prenne sa retraite avec un million de dollars. Lui et ses proches peuvent travailler ensemble pour épargner 2 500 dollars maintenant, puis 250 dollars par mois pendant les quatre prochaines années. Comme par magie, ils atteindront eux aussi leur objectif - son fils partira également à la retraite avec 1 million de dollars.

Si Hector attend que son fils ait 18 ans, c'est la même chose que si Dana avait attendu... le montant que leurs enfants recevront à la fin sera beaucoup moins élevé. Un peu plus de 300 000 dollars.

Vous comprenez maintenant pourquoi nous appelons cette stratégie "Million Dollar Baby". À quel point vos enfants apprécieraient-ils un jour - peut-être lorsque vous ne serez plus là - que leurs parents aient pensé à leur avenir, qu'ils sachent comment fonctionne l'argent et qu'ils aient agi avec amour pour prendre soin d'eux ? C'est un "merci" qui pourrait changer votre héritage pour toujours.

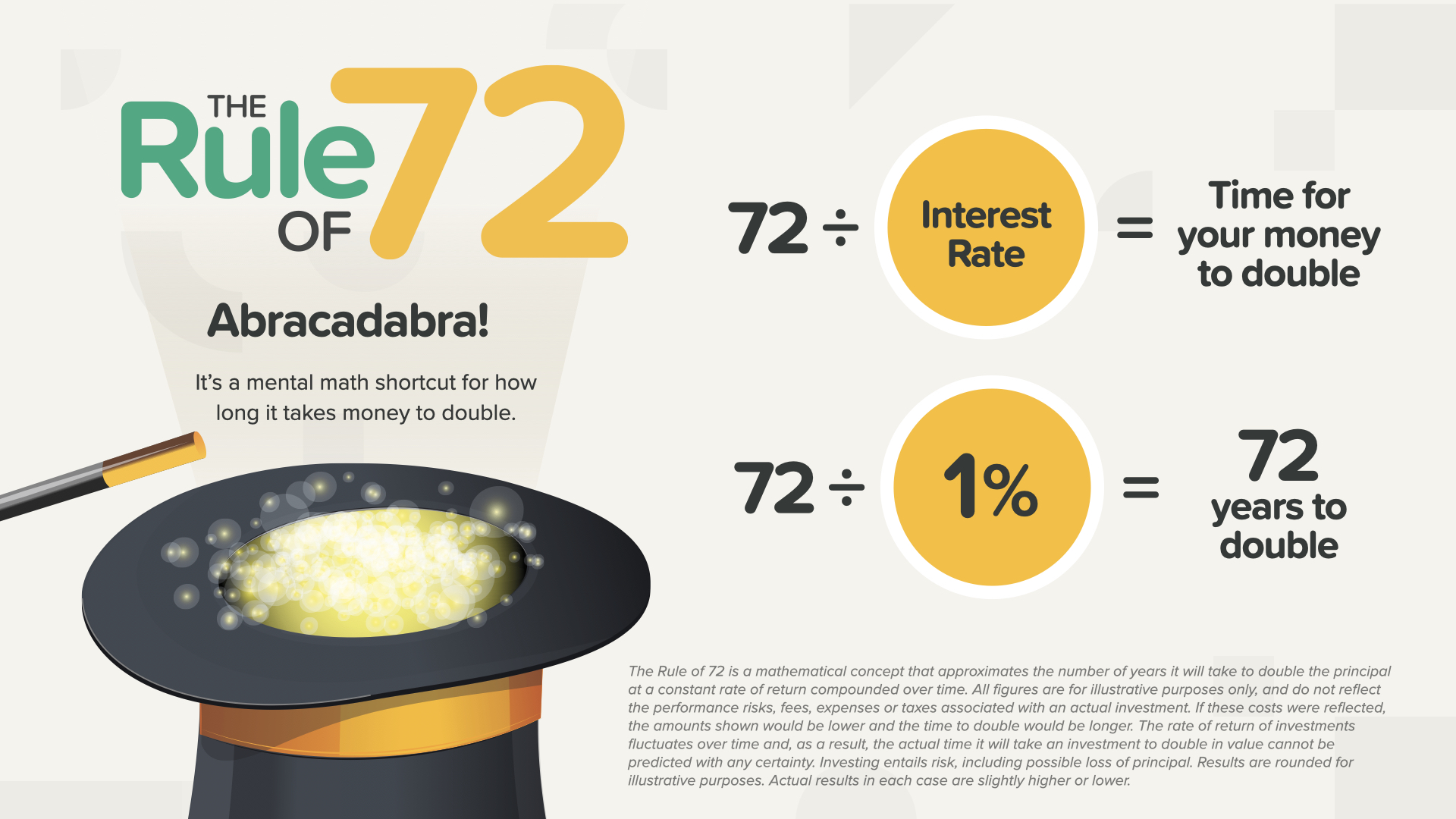

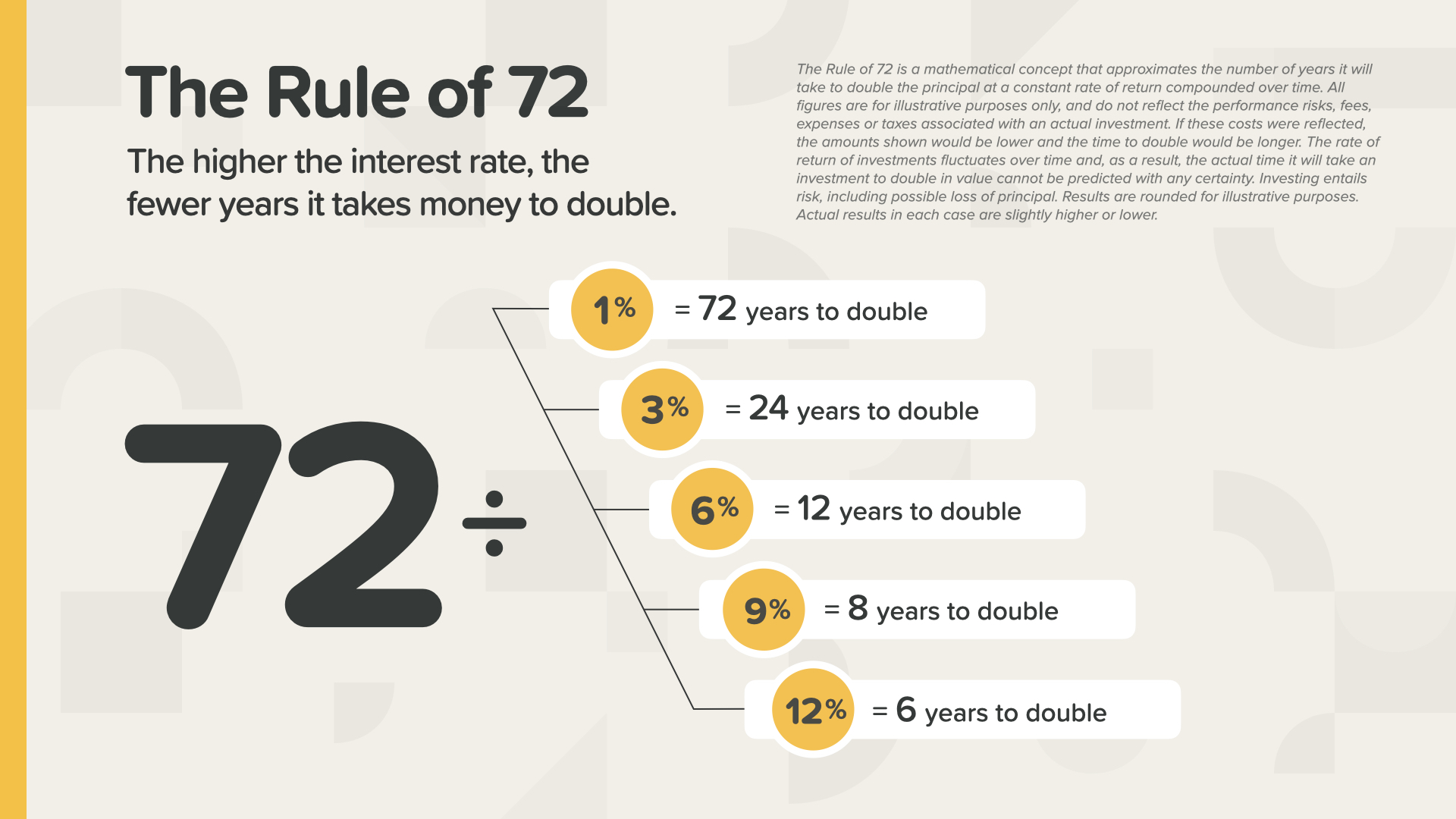

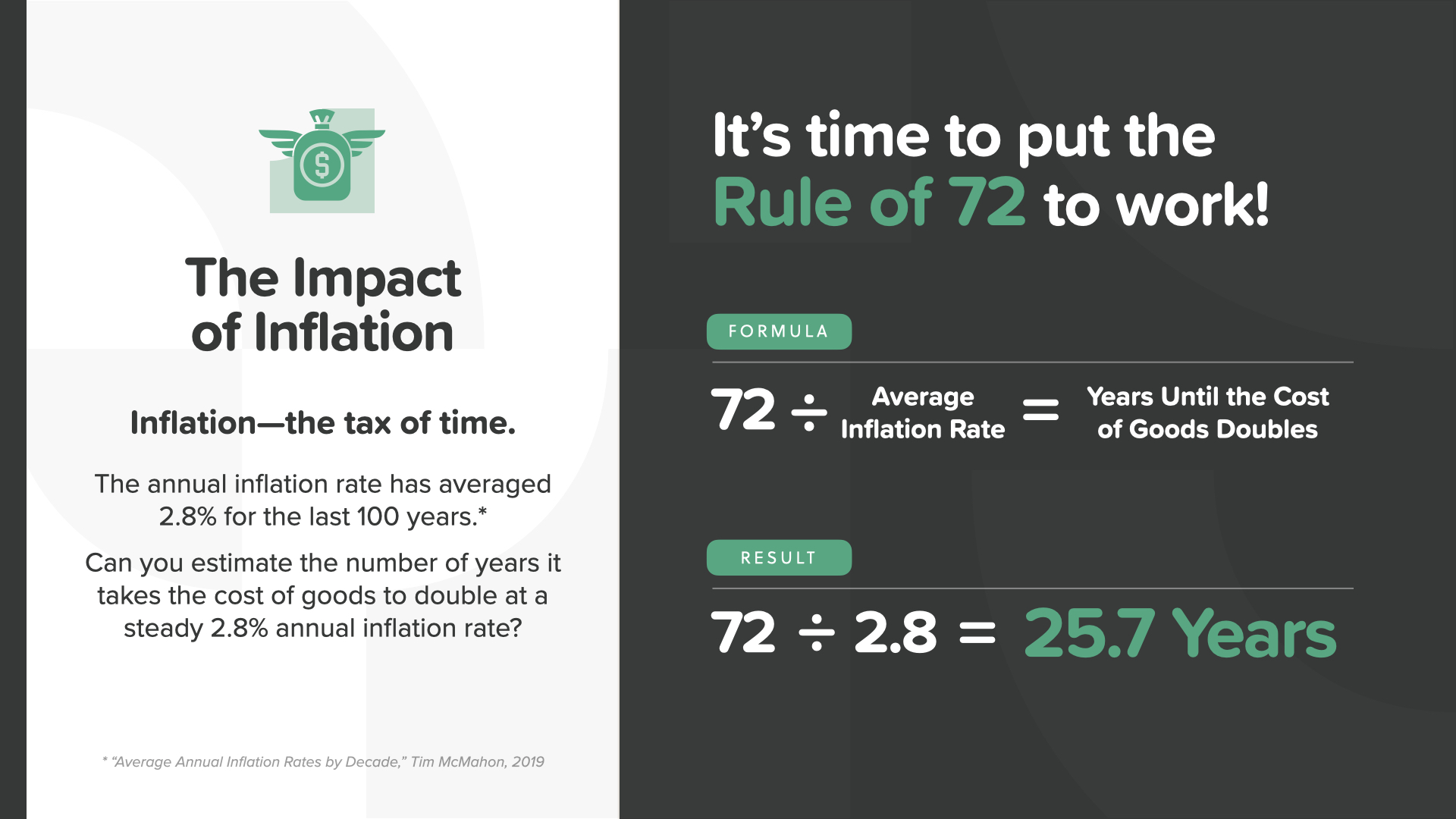

Vous vous amusez ? C'est ma partie préférée. Il est temps d'apprendre la règle des 72. L'un d'entre vous en a-t-il déjà entendu parler ? C'est un raccourci mathématique peu connu que les riches utilisent depuis des années. Tout le monde devrait la connaître. Il suffit de diviser n'importe quel taux d'intérêt par le nombre 72 pour savoir combien de temps il faut pour que votre argent double. Cette méthode vous est favorable si vous économisez de l'argent. Il joue contre vous si vous empruntez de l'argent. À 1 %, il faut 72 ans pour qu'un dollar se transforme en deux dollars, ce qui est très long. Quelqu'un choisirait-il sciemment une telle durée ? Pourtant, de nombreuses personnes optent pour des taux aussi bas, voire plus bas encore.

Comme vous pouvez le constater, plus le taux de rendement est élevé, plus votre argent peut doubler rapidement. À 3 %, tous les 24 ans... à 6 %, tous les 12 ans... à 9 %, tous les 8 ans... et à 12 %, tous les 6 ans. C'est plutôt ça.

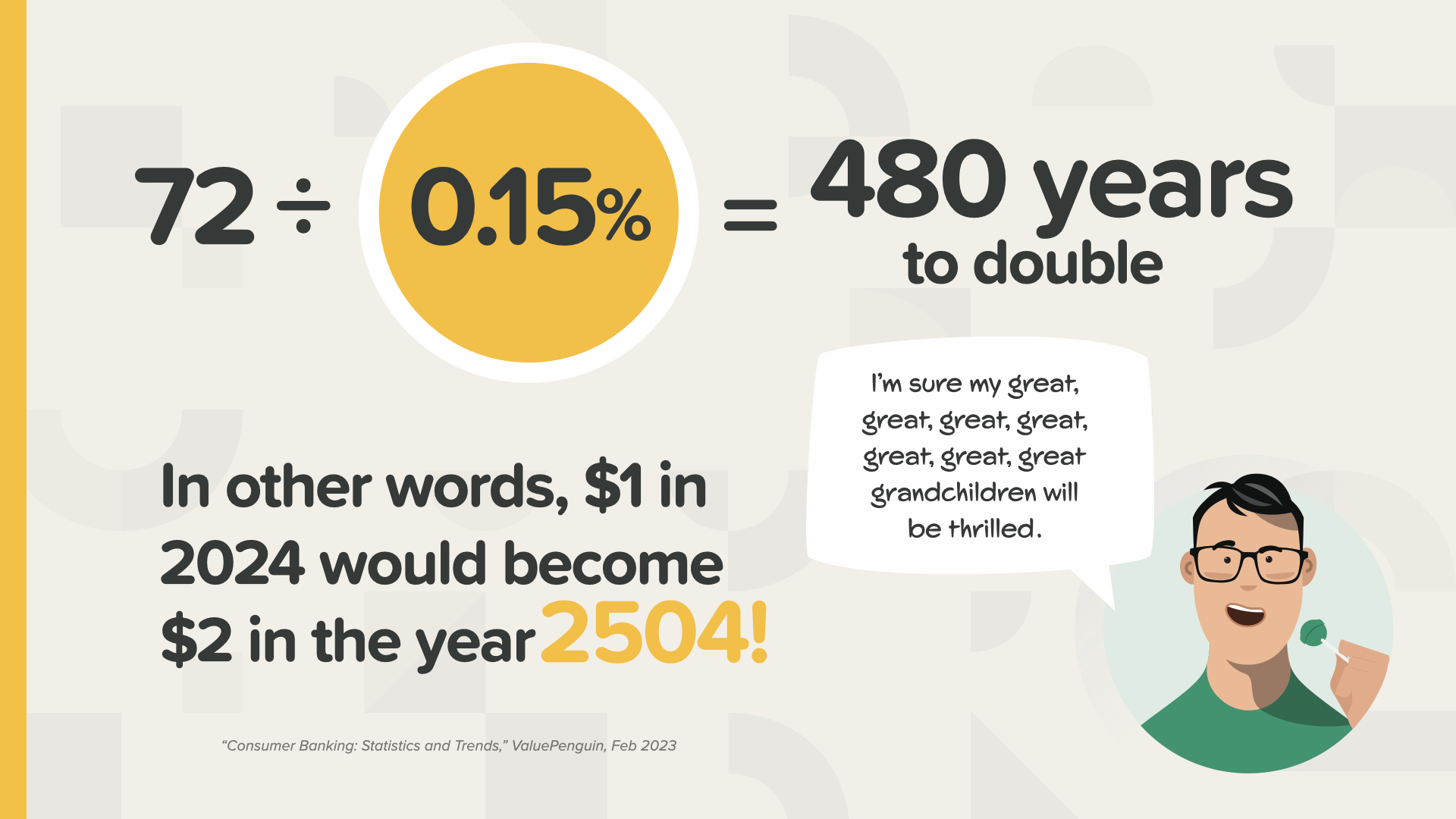

Avec un taux de rendement de 0,15 %, si vous divisez ce chiffre par 72, votre argent aura doublé en 480 ans. C'est l'année 2504 ! Comme le dit Clark, ses arrière-arrière-arrière-arrière-arrière-arrière-arrière-arrière-arrière-arrière-arrière-arrière-arrière-petits-enfants vont adorer.

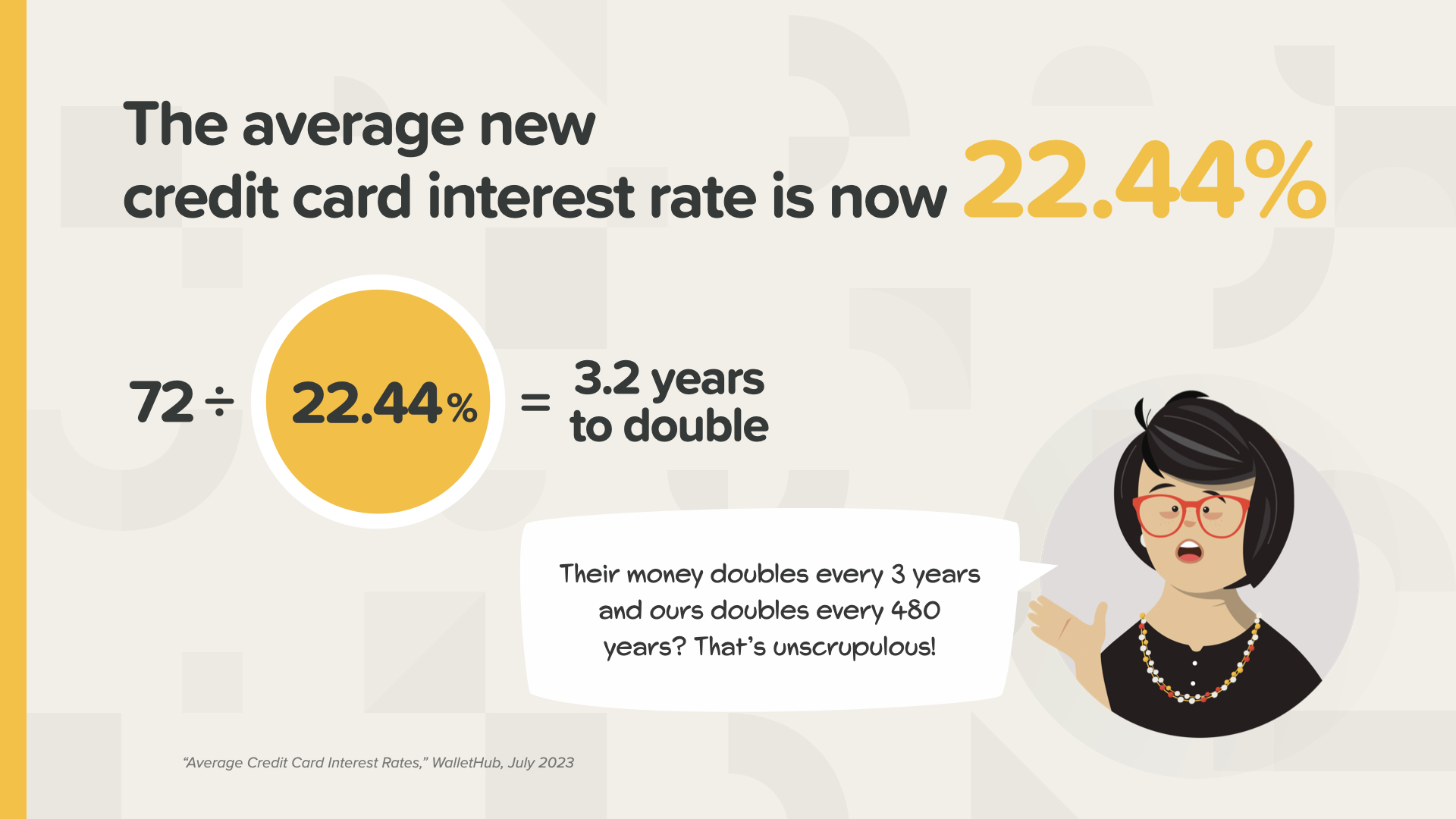

Et, pour que les choses soient claires, le même établissement qui vous offre 0,15 % peut vous facturer plus de 22 % ou plus pour une carte de crédit. Cela signifie que leur argent double tous les 3,2 ans. Vous comprenez maintenant pourquoi le sous-titre de ce livre est "Arrêtez d'être un imbécile". Vous devez savoir comment fonctionne l'argent aujourd'hui, pas demain - AUJOURD'HUI.

Nous allons maintenant vous présenter les 7 étapes de l'argent. Il s'agit d'un plan d'action étape par étape conçu pour vous aider à tracer la voie qui vous mènera de votre situation actuelle à la sécurité et à l'indépendance financières. La bonne nouvelle, c'est que personne n'est trop en avance ou trop en retard pour bénéficier de ces étapes.

Chaque jalon est une étape cruciale qui vous aidera à atteindre votre sommet financier. Grâce au temps que nous passons ensemble aujourd'hui, vous augmentez vos connaissances financières concept par concept, stratégie par stratégie - vous apprenez à prendre le contrôle de vos finances personnelles, ce qui vous donnera la confiance nécessaire pour discuter de votre situation avec un professionnel de la finance - ce que nous vous recommandons fortement.

La première étape est celle que vous êtes déjà en train de franchir. Vous avez commencé à franchir l'Étape 1 - Éducation financière - avec la première partie de cette session. Chaque diapositive que nous abordons vous permet d'être mieux préparé sur le plan financier. N'oubliez pas non plus qu'un professionnel de la finance est la meilleure personne à qui poser des questions sur les détails. Je peux en discuter avec vous si vous n'en avez pas ou si vous avez besoin d'aide pour en choisir un. Voici une autre façon de le dire...

Dans la guerre pour votre argent, il y a deux outils essentiels dont vous aurez besoin pour gagner. Nous savons que le meilleur point de départ pour tout le monde est de combiner une éducation financière avec un professionnel de la finance. Prenez cette éducation au sérieux. Vous ne l'avez pas reçue à l'école, ni de vos parents, ni de vos amis. Traitez vos finances avec le même dévouement que vous mettez dans votre santé. Cherchez sur Google, posez des questions... mais adressez-vous ensuite à une personne de confiance dont c'est le métier.

La protection adéquate est l'étape n° 2 pour une raison importante. Vous devez vous protéger, vous et votre famille, d'une éventuelle perte de revenus ou d'épargne avant d'entamer la suite de votre parcours. Si vous veniez à décéder prématurément, votre famille pourrait se retrouver non seulement sans vous, mais aussi sans vos revenus. Votre épargne actuelle pourrait ne pas suffire à subvenir à leurs besoins.

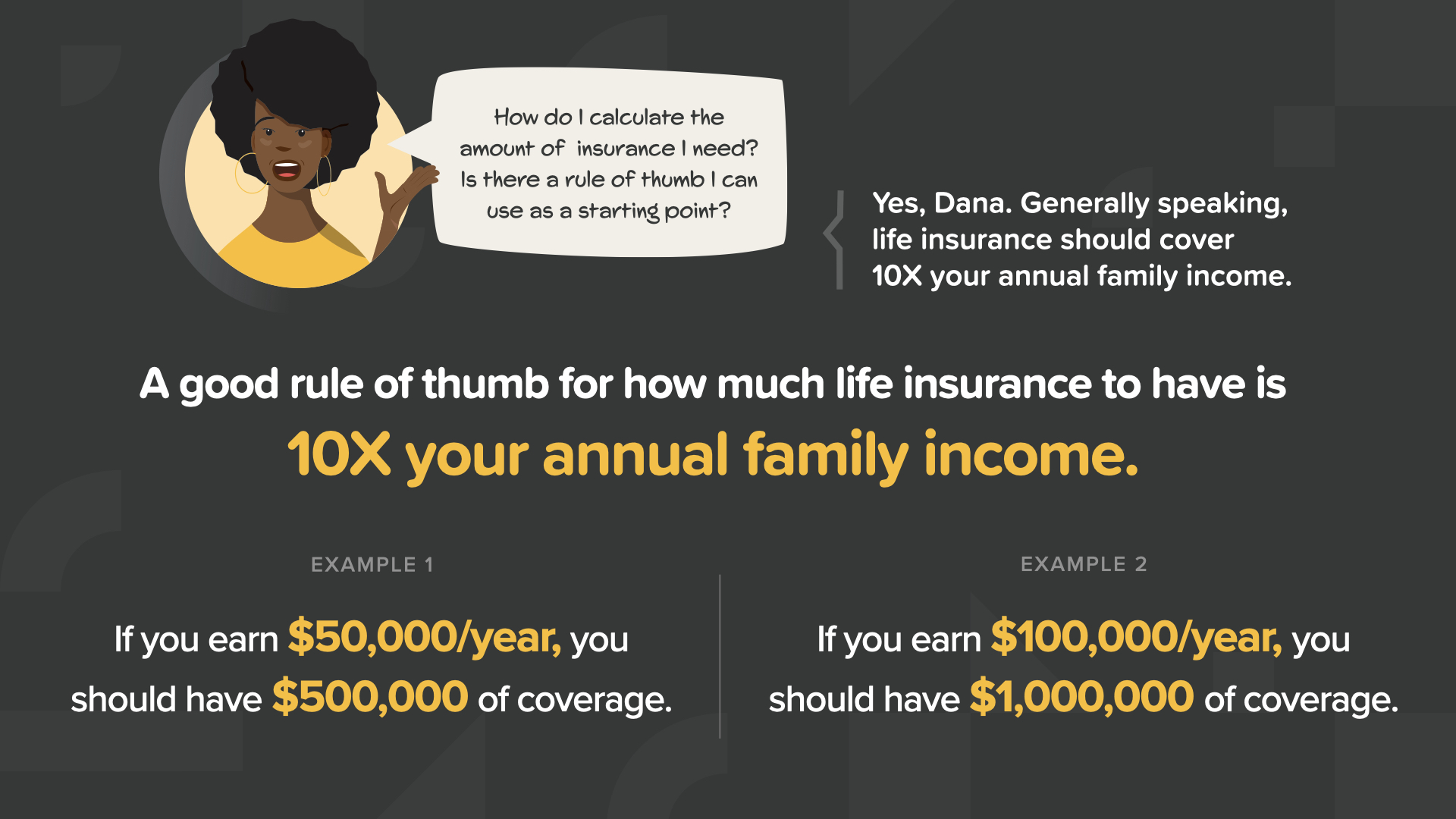

Quel montant d'assurance vie devriez-vous souscrire ? La réponse est différente pour chaque personne, en fonction de sa situation. Toutefois, en règle générale, nous vous recommandons d'envisager une couverture d'assurance vie correspondant à au moins 10 fois votre revenu familial annuel. Par exemple, si vous gagnez 50 000 $ par an, vous devriez envisager une couverture de 500 000 $. Avec un taux de rendement prudent de 5 %, les intérêts sur ce capital remplaceraient la moitié de votre revenu.

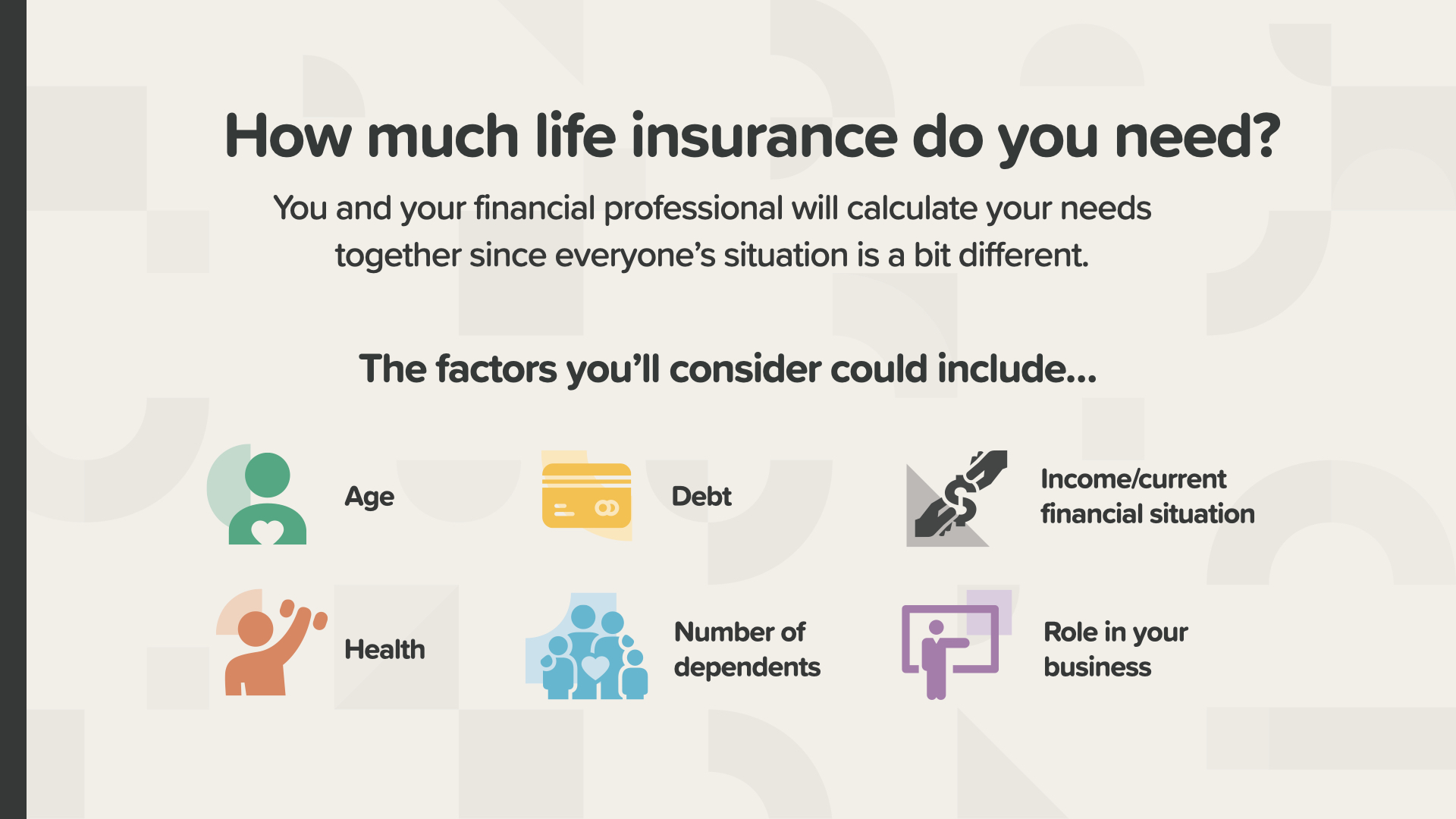

Pour un calcul plus précis des besoins de votre famille, demandez à votre professionnel de la finance. Ensemble, vous pouvez prendre en compte des facteurs tels que votre âge, votre niveau d'endettement, votre santé, le nombre de personnes à votre charge, votre rôle dans votre entreprise et votre situation financière globale.

Les mêmes personnes qui sous-estiment le montant de l'assurance vie dont elles ont besoin ont tendance à surestimer son coût. Ces deux hypothèses peuvent empêcher les familles de mettre en place une protection adéquate. Comme le dit insure.com, "seuls 59 % des Américains ont une assurance vie, et environ la moitié d'entre eux sont sous-assurés".

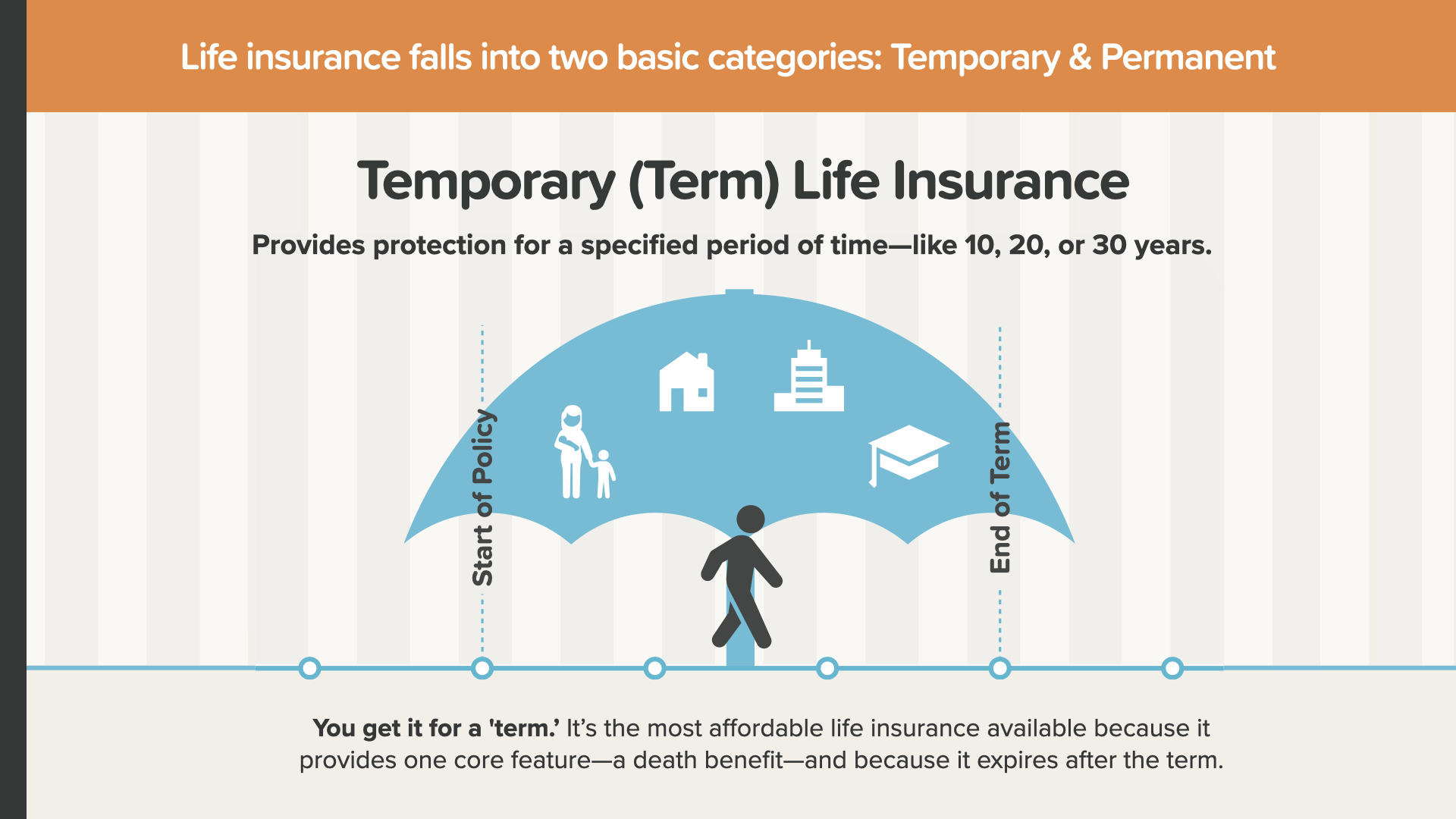

L'assurance vie se divise en deux catégories principales : l'assurance temporaire et l'assurance permanente. Examinons tout d'abord l'assurance vie temporaire, plus communément appelée assurance "temporaire". Elle est appelée ainsi parce qu'elle offre une protection d'assurance vie pour une période déterminée, par exemple 10, 20 ou 30 ans. C'est l'assurance-vie la plus abordable parce qu'elle offre une caractéristique essentielle - le capital décès, c'est-à-dire l'argent versé au bénéficiaire lorsque l'assuré décède - et parce qu'elle expire après la durée de l'assurance.

Avec l'assurance vie temporaire, il est possible d'obtenir une protection financière pour votre famille ou votre entreprise avec un paiement mensuel relativement faible. Elle peut donc convenir à toute personne disposant d'un budget limité pendant les périodes de grandes responsabilités financières, telles que l'éducation des enfants, le remboursement du prêt hypothécaire ou des frais d'études, ou encore la gestion de l'entreprise si vous êtes propriétaire d'un commerce.

Mais que se passe-t-il lorsque votre assurance prend fin ? Vous pouvez envisager deux scénarios. Selon le premier scénario, si vous n'avez plus besoin de couverture, vous pouvez simplement mettre fin à votre police. Il n'y a pas de problème. Mais qu'en est-il si, après la fin de votre contrat, vous avez toujours besoin d'une couverture parce que vous payez encore votre maison ou que vous êtes un couple à revenu unique ? Ou peut-être avez-vous des enfants ou des petits-enfants adultes à charge, ou encore vous dirigez toujours votre entreprise ? Pour ces raisons et d'autres encore, vous pourriez envisager de conserver votre assurance temporaire dans le cadre du scénario 2.

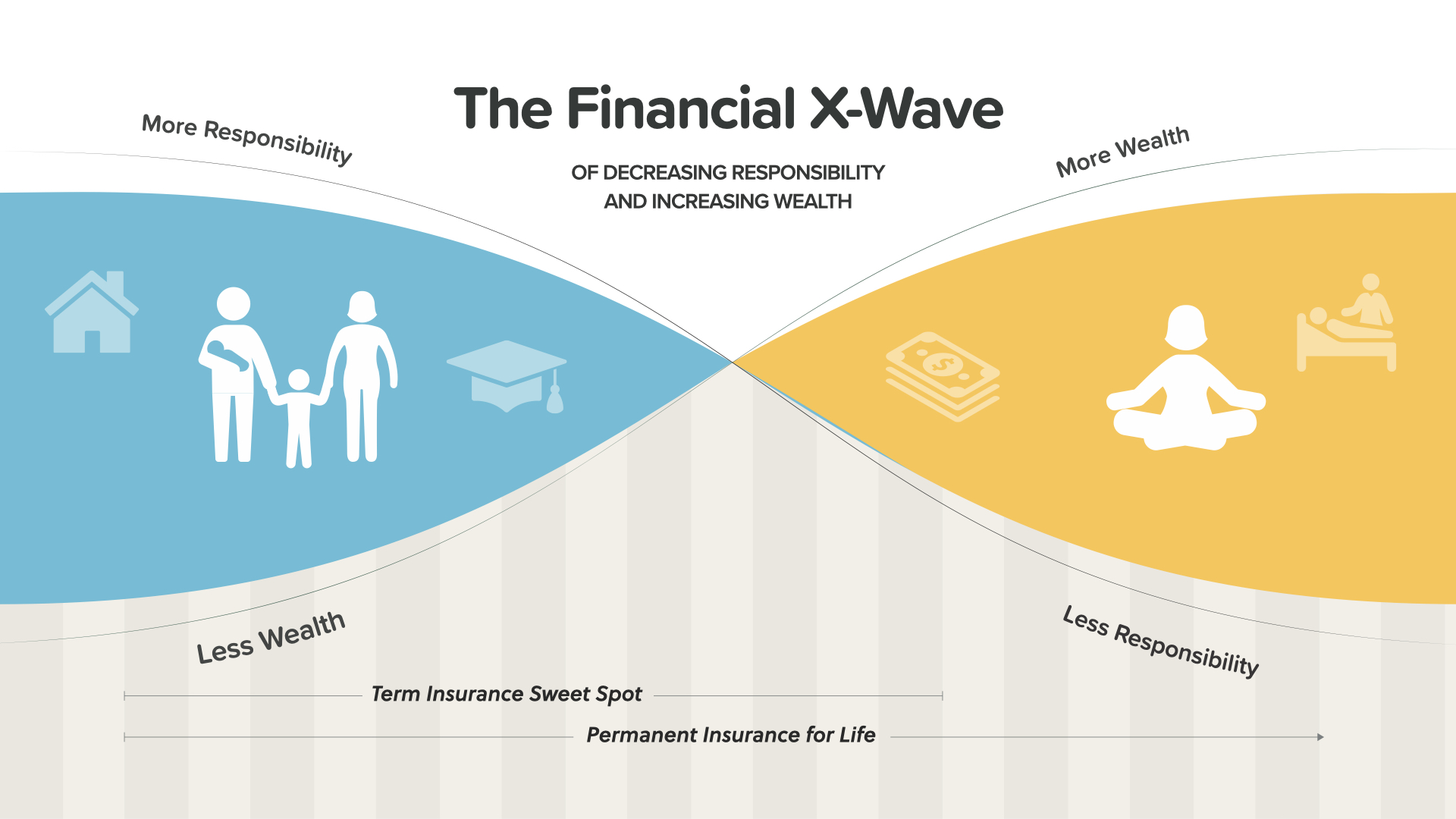

C'est ce que nous appelons "la vague X financière". Dans votre jeunesse - représentée en bleu à gauche - vous avez généralement plus de responsabilités et moins de patrimoine accumulé. À un âge plus avancé (en jaune), il est prévu que le patrimoine accumulé augmente au fur et à mesure que les responsabilités diminuent. L'assurance temporaire est généralement plus utile lorsque vos responsabilités sont plus importantes et que votre patrimoine est plus faible (côté gauche). Si ces deux facteurs s'inversent plus tard dans la vie comme prévu, l'assurance temporaire devient moins pratique. Votre conseiller financier peut vous aider à déterminer comment la vague X peut s'appliquer à votre situation.

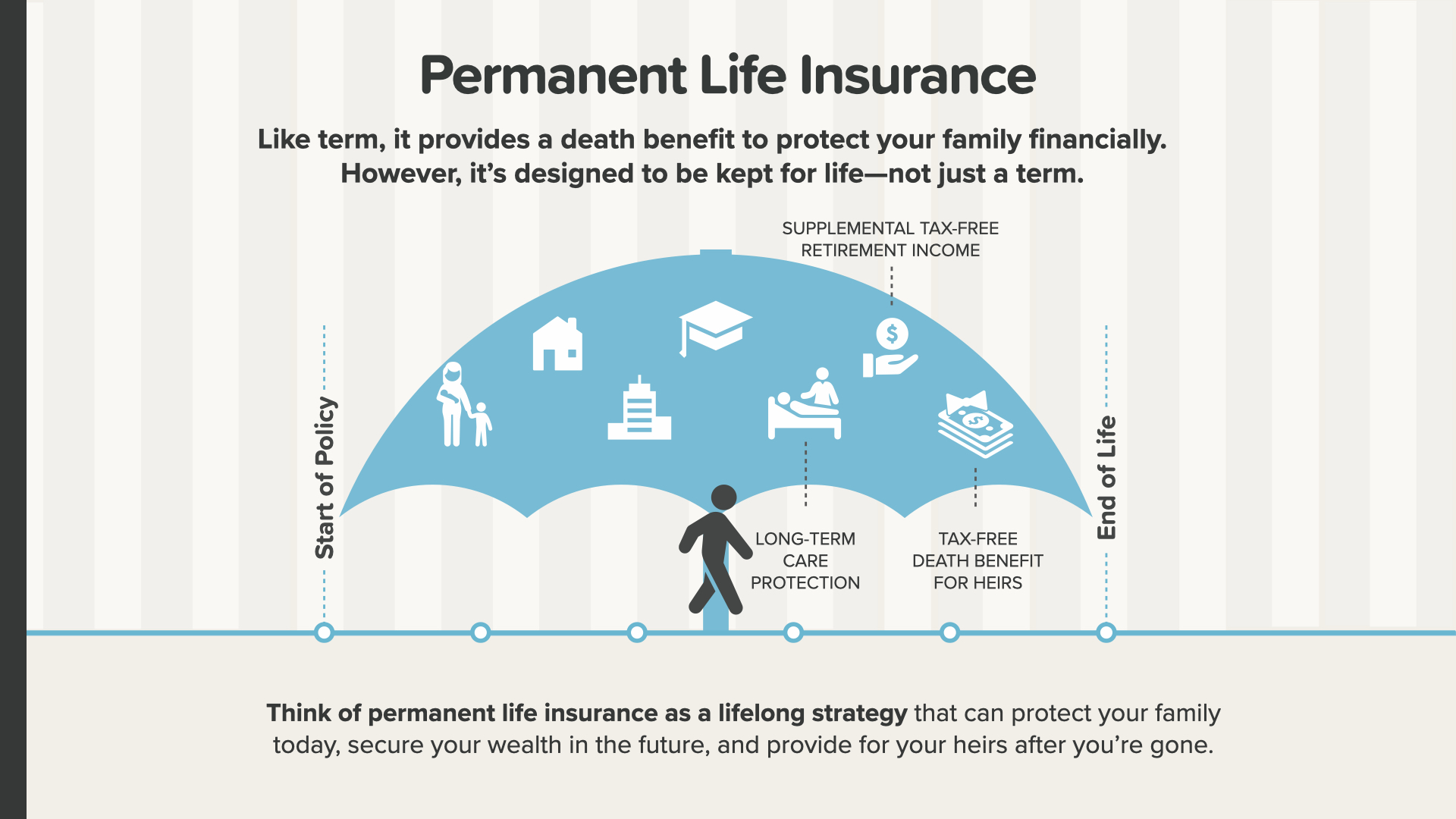

Examinons maintenant l'assurance-vie permanente. Comme l'assurance temporaire, elle prévoit un capital décès pour protéger financièrement votre famille. Toutefois, l'assurance permanente est conçue pour être conservée et vous protéger pendant toute votre vie, et pas seulement pendant une période limitée. Considérez l'assurance-vie permanente comme une stratégie à vie qui peut protéger votre famille aujourd'hui, sécuriser votre patrimoine à l'avenir et subvenir aux besoins de votre famille après votre départ.

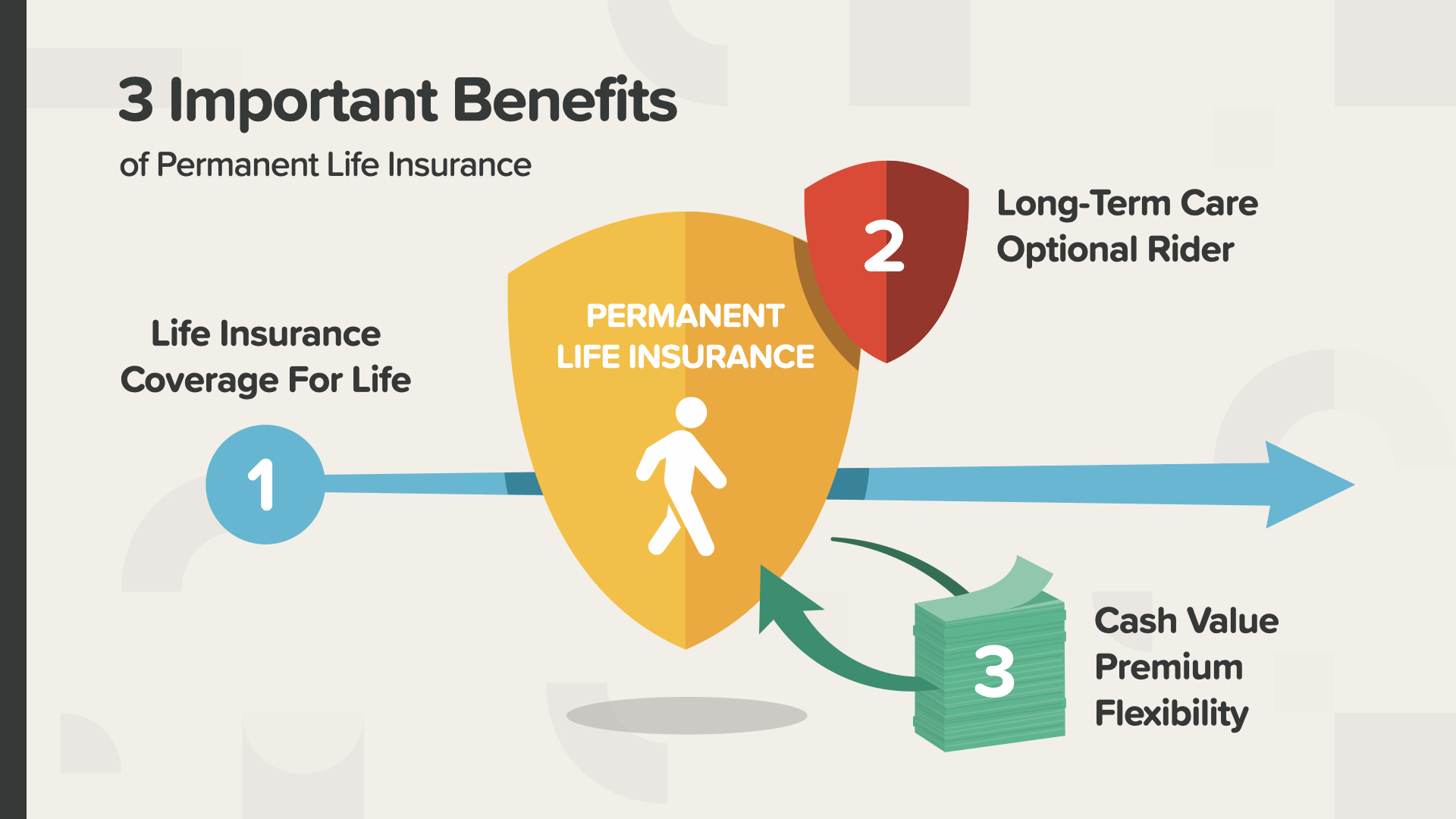

L'assurance-vie permanente présente trois avantages importants. Le premier est la protection de l'assurance vie pendant toute votre vie. Deuxièmement, dans de nombreuses polices d'assurance-vie permanente, vous pouvez ajouter les soins de longue durée en tant qu'avenant facultatif. Troisièmement, la valeur de rachat accumulée vous permet de bénéficier d'une certaine souplesse en ce qui concerne les primes, ce qui signifie que si vous ne pouvez pas payer vos primes pour une raison quelconque, elles peuvent être payées à partir de la valeur de rachat.

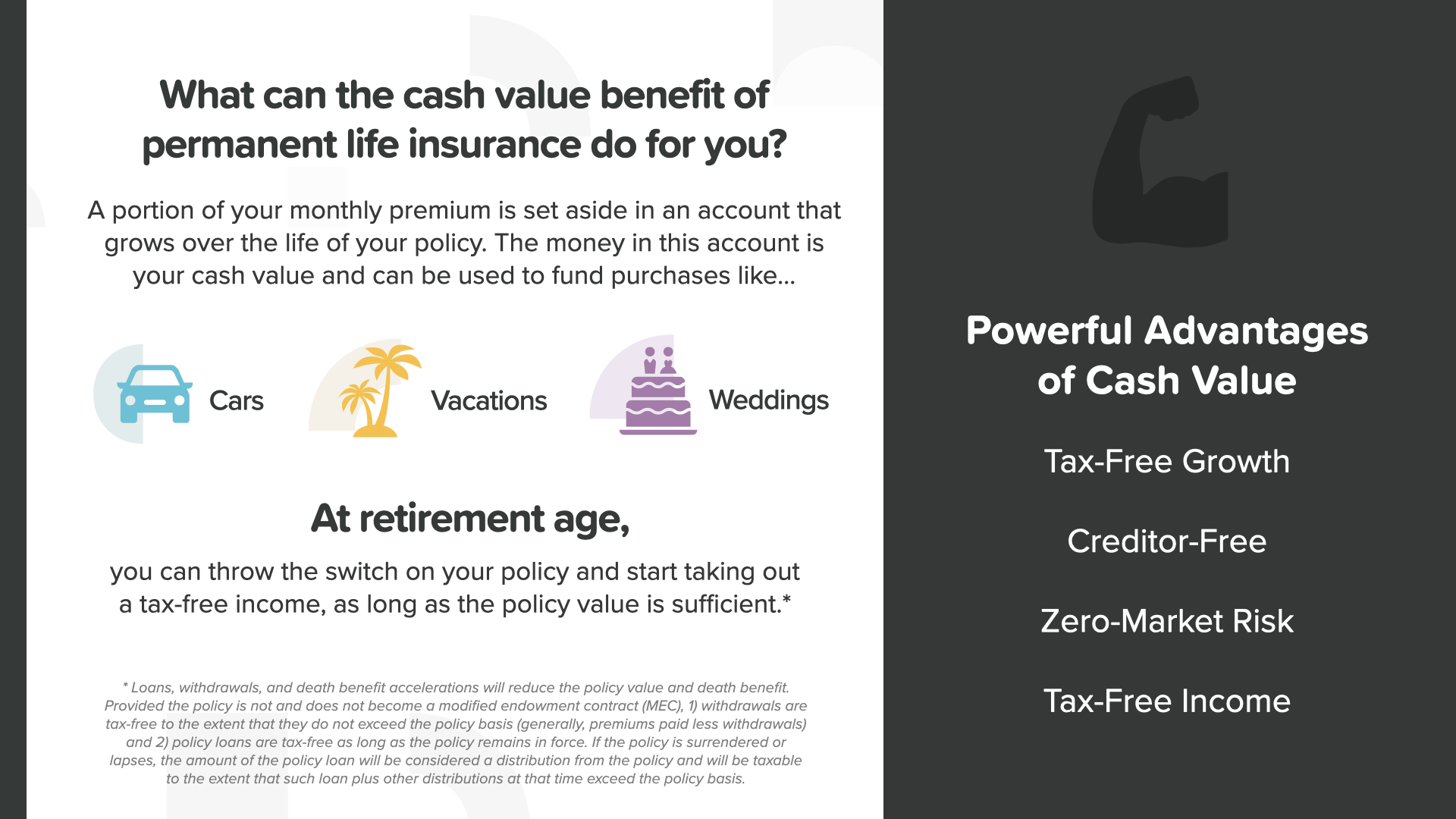

Voyons ce qu'est la valeur de rachat de l'assurance-vie permanente et pourquoi elle peut être si importante. Une partie de votre prime mensuelle est mise de côté dans un compte qui s'accroît pendant la durée de votre police. L'argent de ce compte constitue votre accumulation de liquidités et peut être utilisé pour financer des achats futurs - vous voyez quelques possibilités à l'écran. En plus de l'absence de risque de marché, de la croissance en franchise d'impôt, du revenu et de l'héritage que nous venons de mentionner, la valeur de rachat de l'assurance-vie peut également être à l'abri des créanciers, ce qui signifie que les créanciers ne peuvent pas s'en emparer. Si l'on considère l'ensemble de ces éléments, les avantages de la valeur de rachat sont très importants.

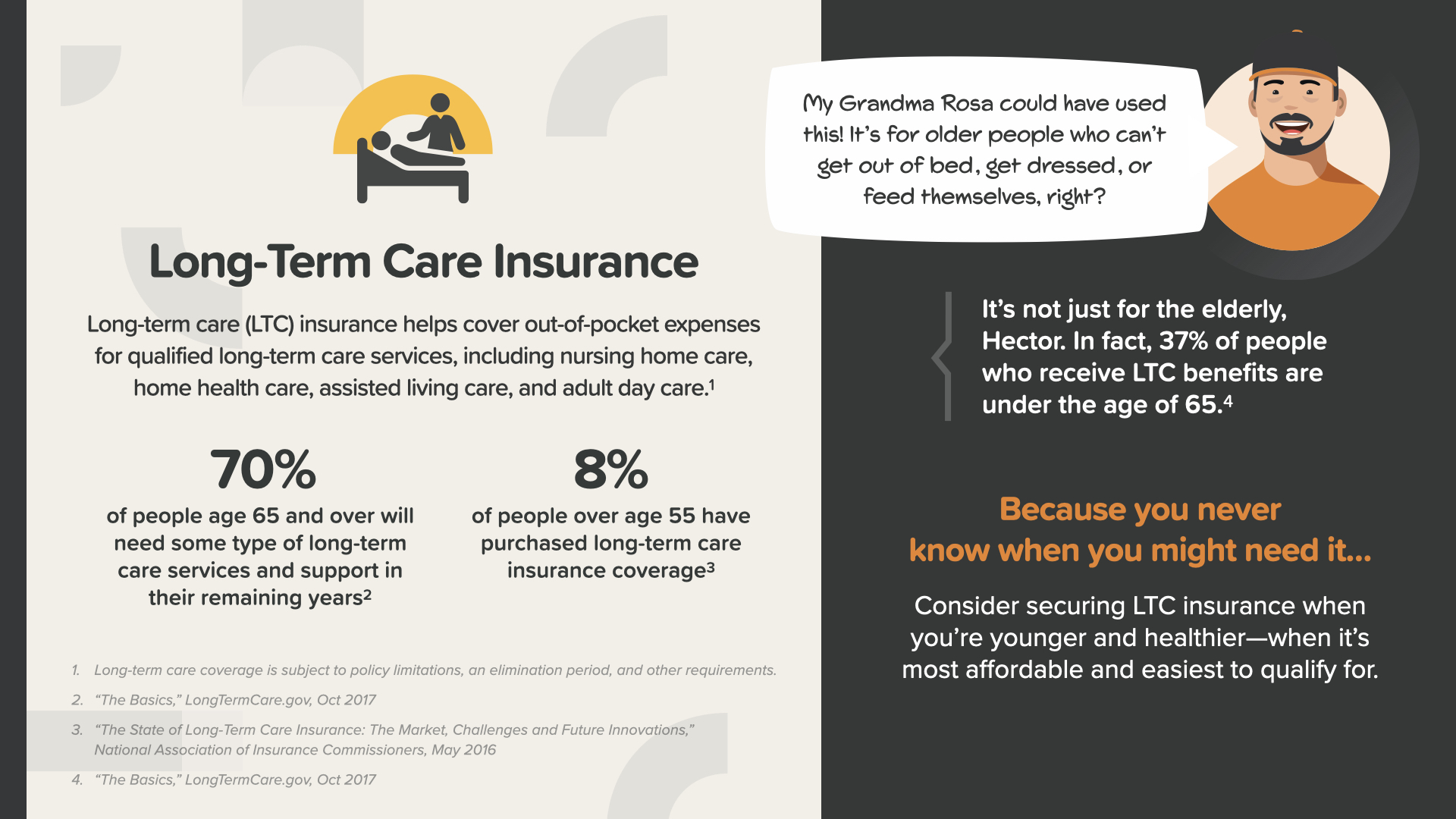

Soins de longue durée - L'assurance dépendance permet de couvrir les dépenses personnelles qui peuvent s'avérer très élevées. Elle peut être utilisée pour payer des services qualifiés tels que les soins en maison de retraite, les soins de santé à domicile, l'aide à la vie autonome ou les soins de jour pour adultes. Et on ne sait jamais si - OU QUAND - on peut en avoir besoin.

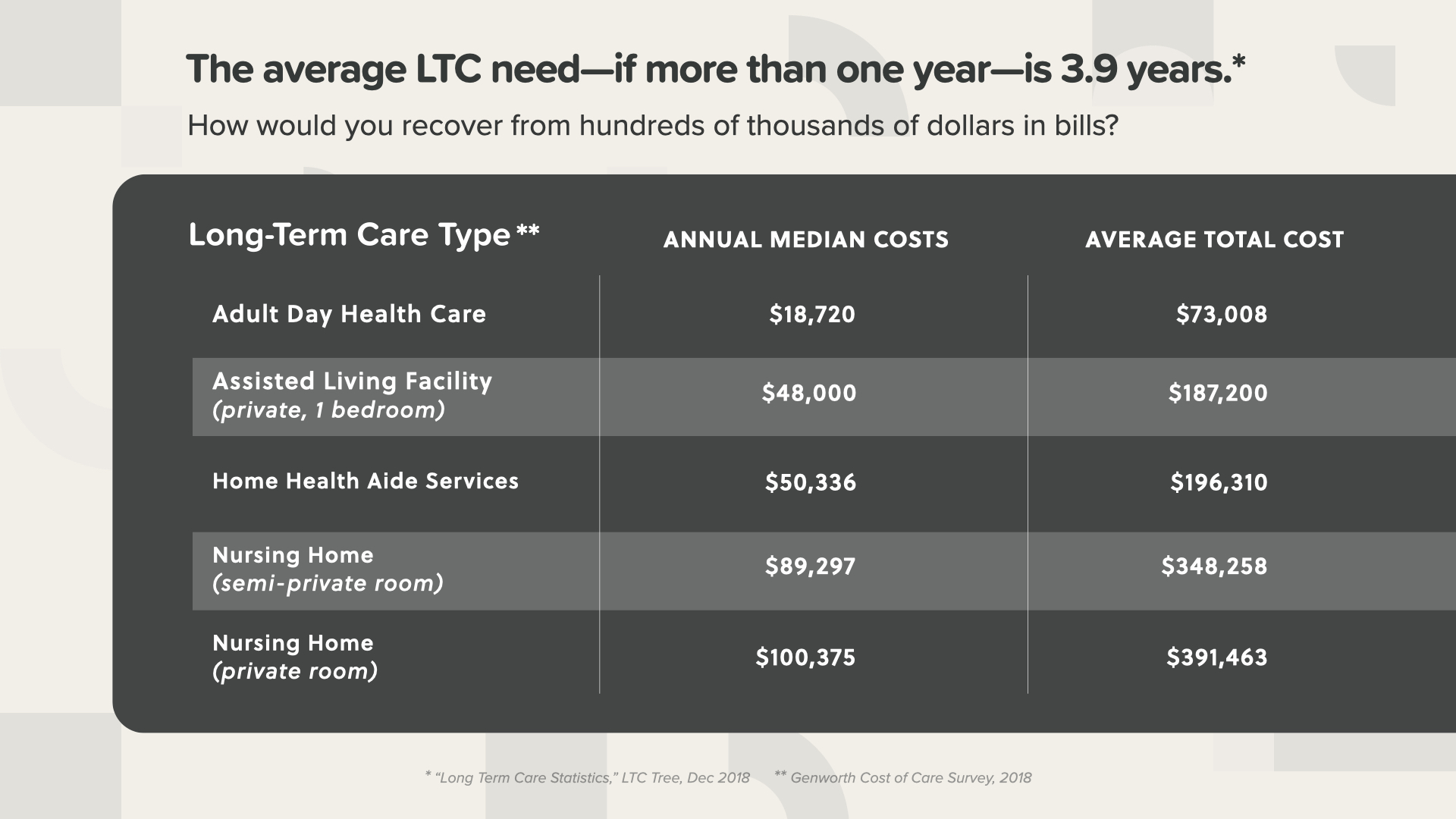

ET si vous le faites... le besoin moyen de soins de longue durée - s'il dure plus d'un an - dure 3,9 ans. Comme vous pouvez le constater, le coût total moyen peut représenter une dépense écrasante s'il n'est pas couvert par une police d'assurance. Le coût de l'absence de couverture des soins de longue durée pourrait épuiser un ou plusieurs de vos avoirs d'épargne sur lesquels vous comptiez pour l'avenir.

Il existe deux options de soins de longue durée que vous devriez examiner. La première est une police traditionnelle et autonome. Même si vous n'avez pas d'assurance vie, vous pouvez vous adresser directement à une compagnie d'assurance pour souscrire une police dépendance autonome. OU - s'il est disponible - vous pouvez ajouter un avenant à votre police d'assurance vie permanente pour un coût supplémentaire. Tout le monde devrait étudier cette option.

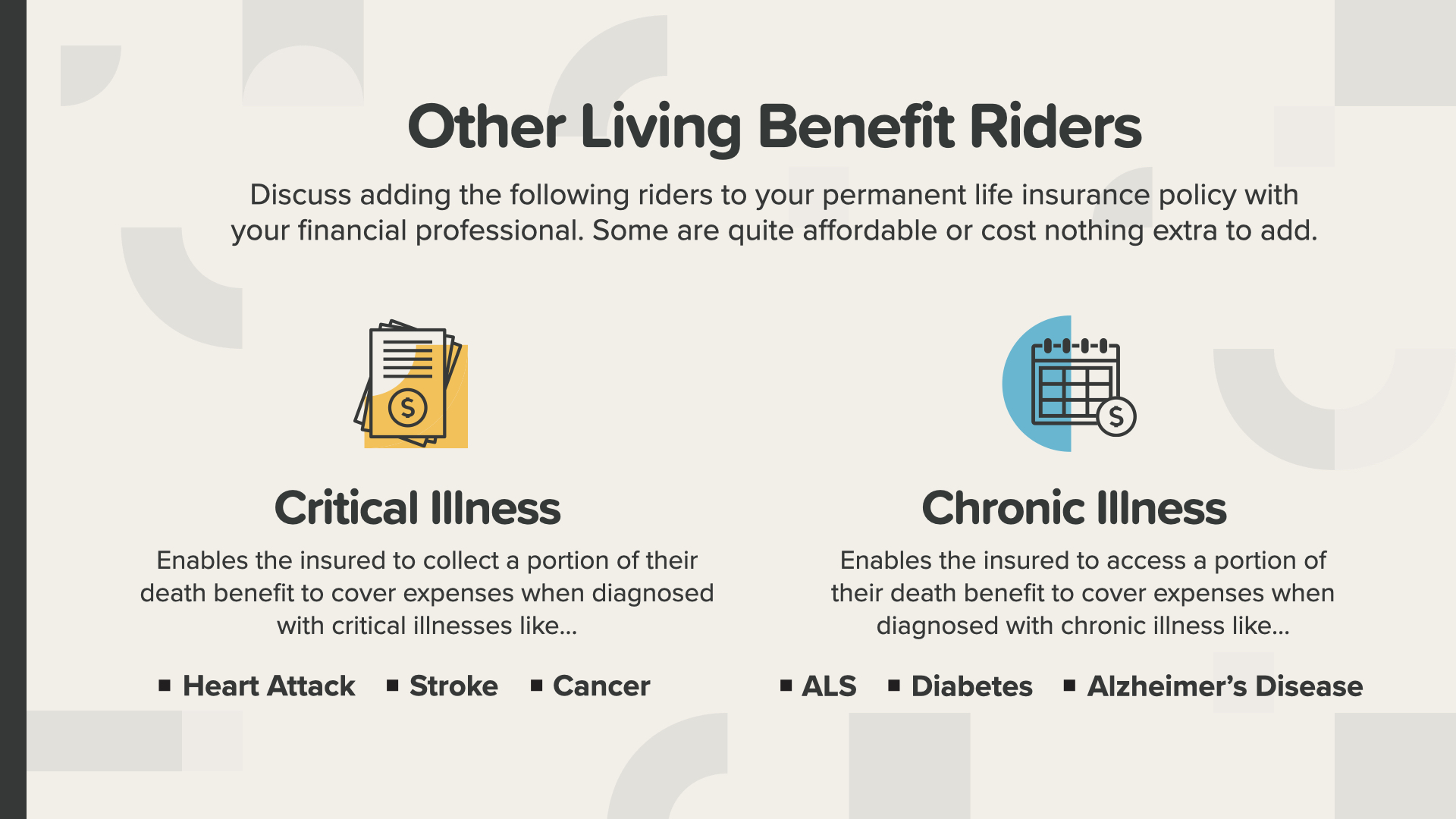

Les garanties de soins de longue durée ne sont pas les seules garanties disponibles. Vous pouvez également envisager d'autres garanties du vivant, comme les avenants pour maladies graves et chroniques, qui peuvent vous sauver la mise si vous êtes confronté à l'un des problèmes de santé que vous voyez à l'écran. Vous devriez discuter de l'ajout de ces avenants à votre police d'assurance vie permanente avec votre professionnel des finances. Certains de ces avenants sont peu coûteux, voire ne coûtent rien de plus.

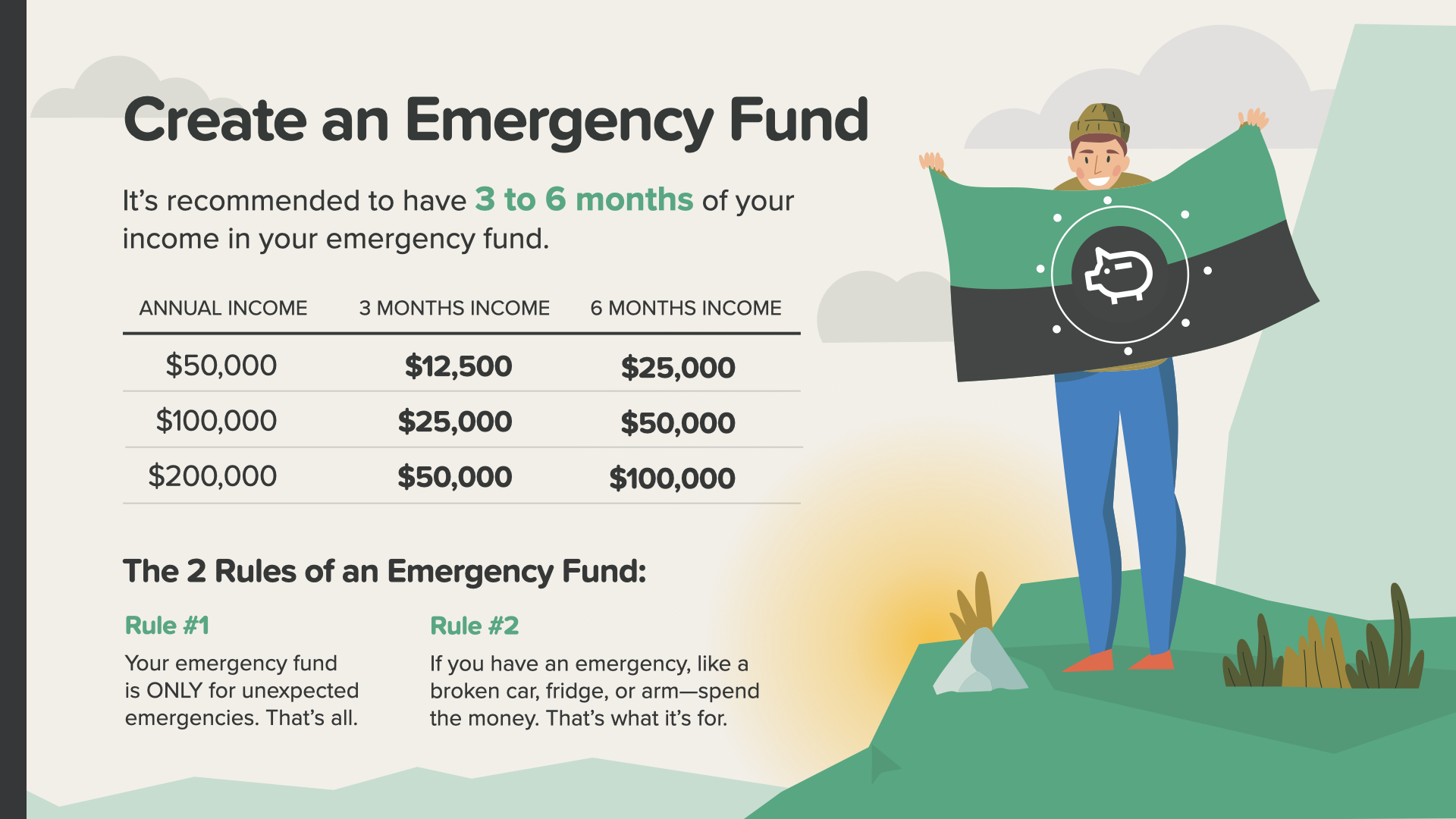

Une fois l'étape n° 2 franchie, il est temps de s'attaquer à l'étape n° 3, à savoir la création d'un fonds d'urgence. Nous vous recommandons d'épargner au moins 3 à 6 mois de votre revenu annuel pour faire face aux dépenses imprévues telles que les factures médicales, les réparations ou le remplacement d'appareils électroménagers et les tracas tels que les grosses réparations automobiles. Et n'oubliez pas le plus coûteux d'entre eux, le chômage éventuel.

Si vous vivez actuellement d'une paie à l'autre, comme c'est le cas de nombreuses personnes, votre fonds d'urgence pourrait être l'isolant qui vous permettra d'éviter un désastre financier en cas d'incident. Jetez un coup d'œil à ces exemples de revenus annuels et au montant dont vous aurez besoin pour notre ligne directrice de 3 à 6 mois de revenu. Il y a deux règles pour un fonds d'urgence... Règle no 1 - Votre fonds d'urgence sert UNIQUEMENT à faire face aux urgences imprévues. C'est tout. Il n'est pas destiné aux cadeaux, aux escapades ou aux ventes bogo. Peu importe qu'il se trouve sur votre compte courant, votre compte d'épargne ou un compte séparé, tant que vous n'êtes pas tenté de l'utiliser pour autre chose qu'une véritable urgence. Règle n° 2 - Si vous devez utiliser votre fonds d'urgence pour réparer une voiture, remplacer le réfrigérateur ou vous rendre aux urgences, n'hésitez pas à utiliser cet argent. C'est à cela qu'il sert pour que vous n'ayez pas à recourir à des cartes de crédit ou à vous endetter. Veillez simplement à ajouter ensuite un peu d'argent chaque mois jusqu'à ce que votre fonds d'urgence soit à nouveau plein.

Une fois que vous avez travaillé avec votre professionnel des finances pour mettre en place une protection adéquate et un fonds d'urgence, il est temps de parler de la gestion de vos dettes - étape n° 4. Avant de pouvoir profiter pleinement de la sécurité et de l'indépendance financières, vous devrez examiner vos habitudes de consommation et vous efforcer de réduire, voire d'éliminer, vos dettes.

L'Américain moyen a aujourd'hui 28 900 dollars de dettes personnelles, sans compter les hypothèques, et beaucoup ont bien plus. Et n'oublions pas que plus de la moitié des Américains souffrent d'une forme d'anxiété liée à l'endettement. Lorsque les dettes sont éliminées, nous pouvons profiter de la vie plus pleinement et plus librement. Voici donc les 5 conseils pour éliminer et rester hors de l'endettement... Sachez ce que vous devez, ne faites plus de paiements en retard, attaquez-vous à une dette à la fois, arrêtez de facturer et annulez les abonnements inutilisés, et envisagez de refinancer votre prêt hypothécaire.

L'augmentation des liquidités est l'étape n° 5. Pendant que les nuls se plaignent de l'étroitesse de la situation, les riches réfléchissent à la manière de dégager davantage de liquidités. Pour ce faire, ils cherchent des moyens de gagner plus d'argent et de mieux gérer leurs dépenses. Voyons comment y parvenir...

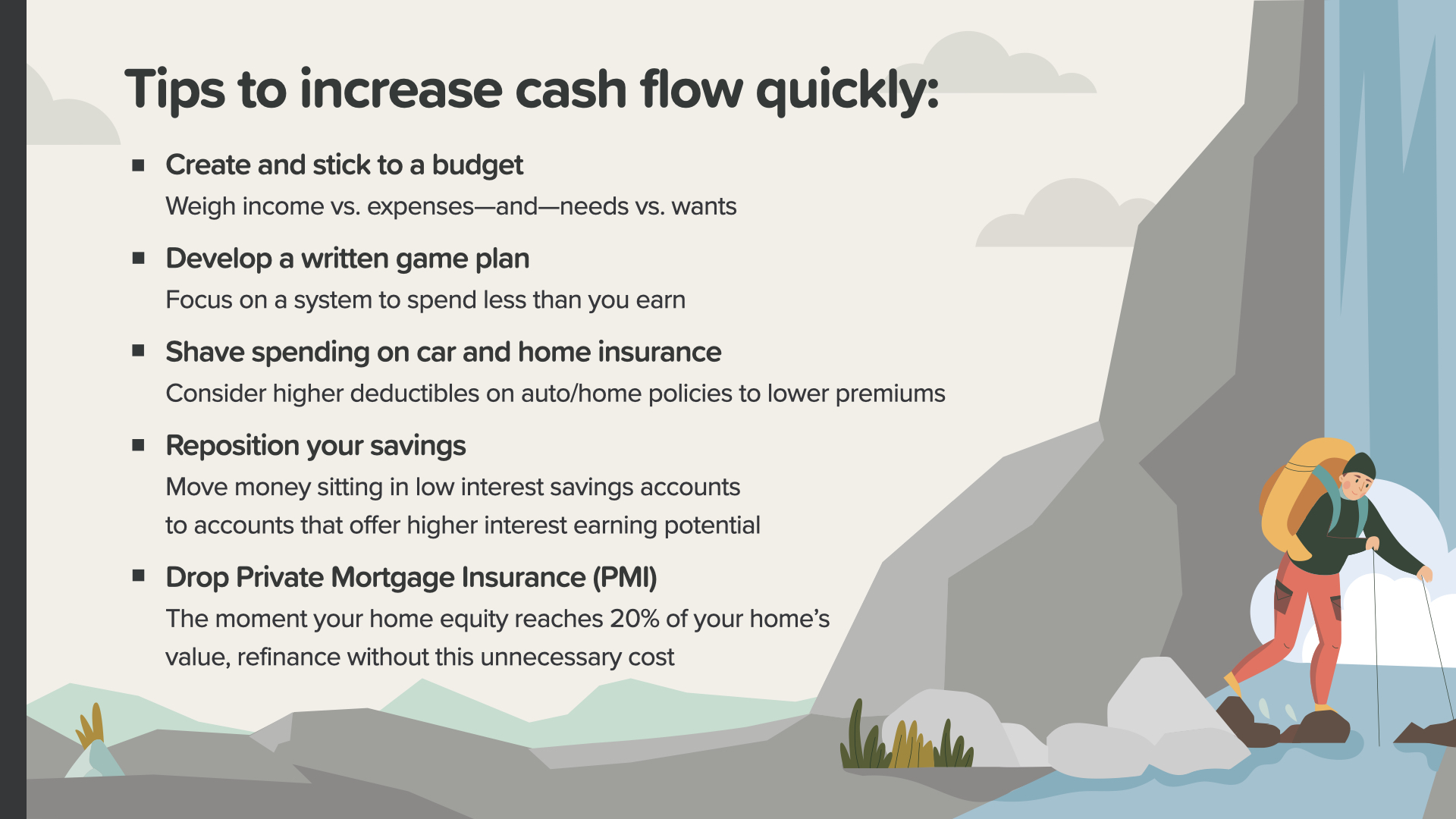

Voici quelques mesures qui pourraient vous permettre d'augmenter vos liquidités...

- Établissez un budget et respectez-le

- Élaborez un plan de match écrit

- Réduisez les dépenses telles que l'assurance automobile et l'assurance habitation

- Repositionnez votre épargne

- Abandonnez l'assurance hypothécaire privée - PMI - sur votre prêt hypothécaire, si vous y avez droit.

N'oubliez jamais que votre professionnel de la finance peut vous aider à trouver des solutions à ces problèmes et à d'autres encore.

Il y a trois grands mouvements à faire pour augmenter votre trésorerie :

Vouspouvez ajouter un travail d'appoint - Gagner un revenu supplémentaire est presque toujours un moyen plus rapide d'atteindre vos objectifs financiers que d'essayer de dépenser moins. Une enquête récente a révélé que 45 % des travailleurs américains ont une activité secondaire qui leur rapporte en moyenne 1 122 dollars par mois. Il est peut-être temps pour vous de participer à l'action.

OrMaybe Start a Business - Les opportunités d'affaires à bas prix existent. Trouvez un problème auquel les gens sont confrontés et essayez de le résoudre. En devenant entrepreneur à temps partiel, vous pourriez gagner du temps en dehors de votre travail. Au fur et à mesure que vos revenus augmentent, vous pourriez bientôt passer du statut d'employé à celui d'entrepreneur à temps plein, avec un contrôle encore plus grand sur votre trésorerie.

N'oubliez pasque vous pouvez ajuster vos allocations W-2 - Certaines personnes se réjouissent de recevoir chaque année un remboursement d'impôt important. Si c'est votre cas, pensez à ceci : En ajustant vos allocations W-2, une plus grande partie de votre argent pourrait se trouver dans votre chèque de paie tout au long de l'année au lieu d'être dans les mains du fisc. N'hésitez pas à consulter votre fiscaliste avant d'effectuer tout changement.

Le jalon n° 6 est un jalon important ET passionnant - il est axé sur la création de richesse. C'est l'étape où les résultats apparaissent sur votre bilan. C'est ici que vous évitez l'impact des impôts, des pertes et de l'inflation et que vous faites de votre mieux pour accumuler et faire fructifier votre patrimoine net.

La longévité pouvant ajouter de nombreuses années à votre vie, une question se pose. Votre patrimoine durera-t-il aussi longtemps que vous ? Vous devez être en mesure de répondre à cette question.

En outre, il existe quatre menaces que tout créateur de richesse doit vaincre. Considérez-les comme vos ennemis dans la construction de votre patrimoine. Chacun d'entre eux vous attaquera d'une manière différente. Pour les vaincre, il faut les aborder individuellement. Commençons par l'un des pires : la procrastination. Comme le dit une citation, la procrastination est, de loin, notre forme préférée d'auto-sabotage. Ensuite, nous nous pencherons sur les pertes de marché, l'inflation et, bien sûr, les impôts.

L'inflation est également connue sous le nom de "taxe sur le temps". Le taux d'inflation annuel s'est établi en moyenne à 2,8 % au cours des 100 dernières années. Pouvez-vous estimer le nombre d'années nécessaires pour que le coût des biens double à un taux d'inflation annuel constant de 2,8 % ? Il est temps de mettre à profit vos connaissances de la règle des 72 ! La réponse est presque 26 ans ! Vous voyez donc que l'une des raisons essentielles de se constituer un patrimoine en utilisant la puissance des intérêts composés est de garder une longueur d'avance sur l'inflation. Lorsque vous savez que cet ennemi dévalorise lentement votre épargne en augmentant le coût des biens, cela devrait vous inciter à vous engager encore plus dans votre stratégie de croissance. Ne vous laissez pas effrayer. Laissez-la vous pousser à l'action !

L'ennemi suivant de la constitution d'un patrimoine est l'impact des pertes. Souvent sous-estimée, cette menace peut réduire à néant vos objectifs d'épargne et vous obliger à adapter votre mode de vie à la retraite. Voici une image simple qui illustre la façon dont les gens évaluent mal l'impact des pertes. Si vous deviez perdre 50 % de votre investissement (ce qui s'est produit deux fois sur le marché boursier au cours des 20 dernières années), quel pourcentage de gain vous faudrait-il pour revenir à 100 % ? La réponse est 50%, n'est-ce pas ? C'EST FAUX ! Il faut un gain de 100 % après une perte de 50 % pour revenir à l'équilibre. Ce n'est pas facile, c'est pourquoi il est si important de protéger ce que vous avez déjà. C'est peut-être la raison pour laquelle Warren Buffett a dit, à propos de l'investissement, ce qui suit : "Règle n° 1 : ne jamais perdre d'argent. Règle n° 2 : ne jamais oublier la règle n° 1". Que pouvez-vous donc faire pour éviter les pertes ? Tout d'abord, envisagez toutes les options possibles pour réduire le risque. Deuxièmement, réfléchissez à la meilleure façon de diversifier votre portefeuille. Et troisièmement, utilisez les instruments financiers adaptés à votre situation. N'oubliez pas de ne pas remettre à plus tard. Tenez compte de l'inflation. Et discutez avec votre conseiller financier des moyens de réduire - ou d'éliminer - l'impact des pertes de votre stratégie.

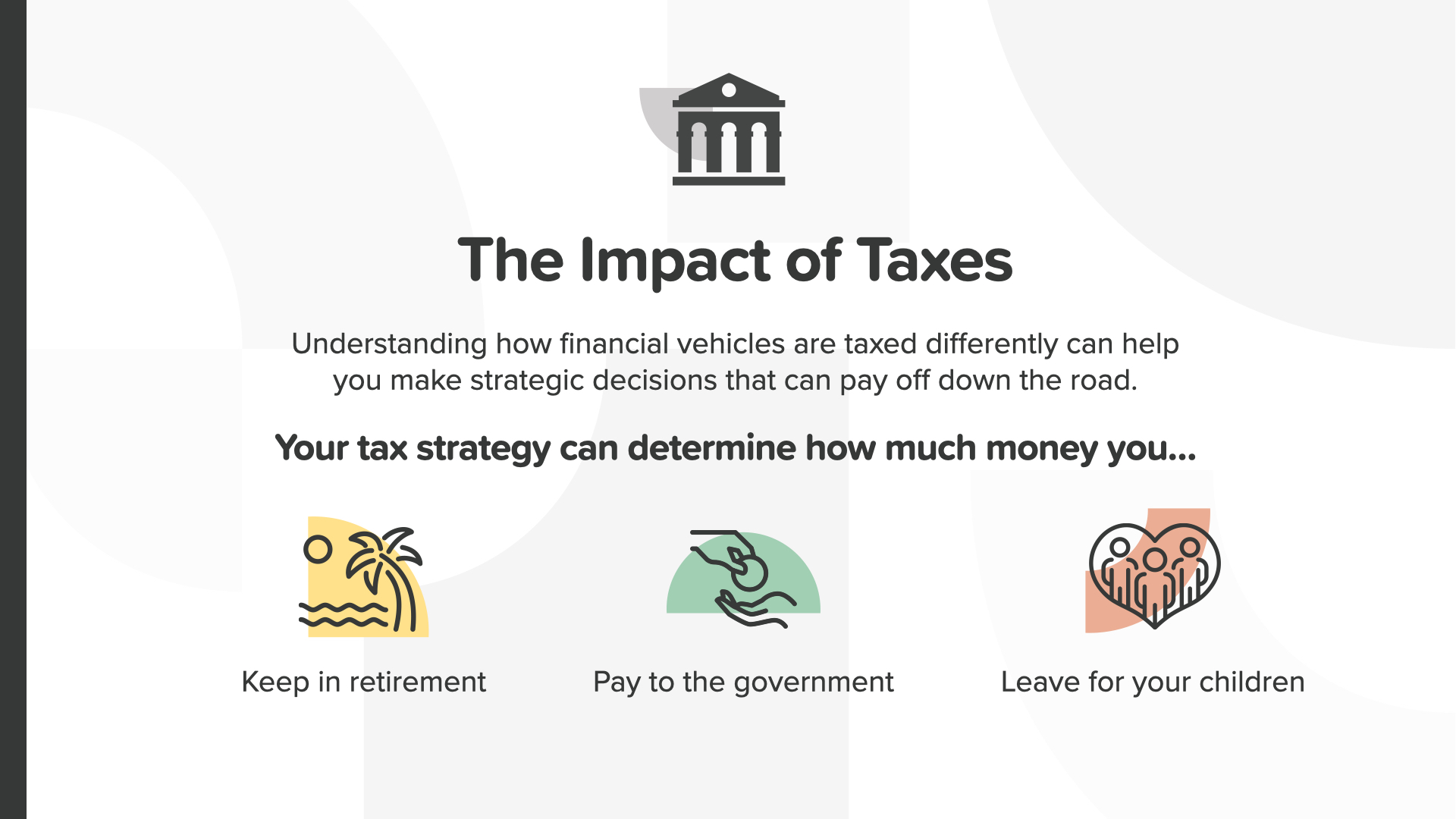

Enfin, l'impact des impôts, le gorille de 800 livres des menaces qui pèsent sur la constitution d'un patrimoine. Personne n'aime payer des impôts, surtout lorsqu'on prépare sa retraite. La stratégie fiscale que vous mettez en place aujourd'hui peut déterminer combien d'argent vous gardez, combien vous payez à l'État et, en fin de compte, combien vous laissez à vos enfants. Comprendre comment les véhicules financiers sont imposés différemment peut vous aider à prendre des décisions stratégiques qui peuvent s'avérer très payantes à l'avenir.

Si vous épargnez 10 000 $ à l'âge de 29 ans et que vous obtenez un rendement annuel de 9 %, vous disposerez de 250 000 $ à 65 ans. Mettez-vous dans la peau d'un agriculteur. Préférez-vous payer des impôts sur la semence ou sur la récolte ? Bien sûr, sur ce qui est le plus petit, c'est-à-dire ce avec quoi vous commencez. Un agriculteur préfère payer des impôts sur la semence, et non sur la récolte. Un investisseur préfère payer des impôts sur l'argent avant qu'il ne fructifie, et non après. Vous payez des impôts maintenant, plus tard ou jamais. Lequel s'appliquera à vous ? Cela dépend du véhicule que vous choisissez. Là encore, un professionnel de la finance peut vous aider.

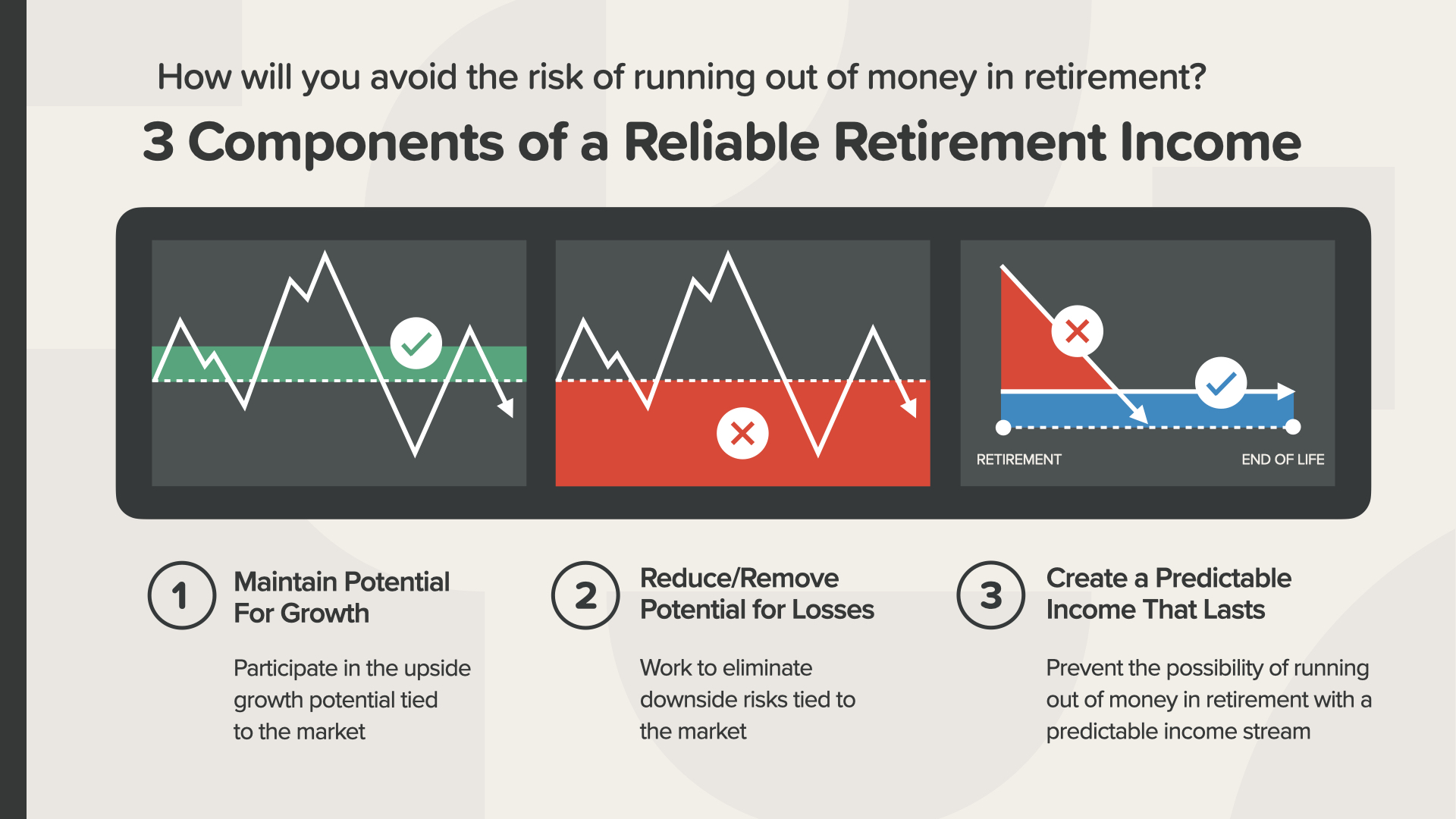

Un revenu de retraite fiable se compose de trois éléments. Nous vous recommandons de les prendre toutes en considération.

- Maintenir le potentiel de croissance en participant au potentiel de croissance lié au marché

- Réduire ou supprimer le potentiel de perte en éliminant les risques de baisse liés au marché, et...

- Créer un revenu prévisible qui dure et prévenir la possibilité de manquer d'argent à la retraite grâce à un flux de revenus sur lequel vous pouvez compter.

Enfin, dernier jalon, protégez votre patrimoine en rédigeant un testament et en préservant votre héritage. C'est même quelque chose que les riches oublient parfois.

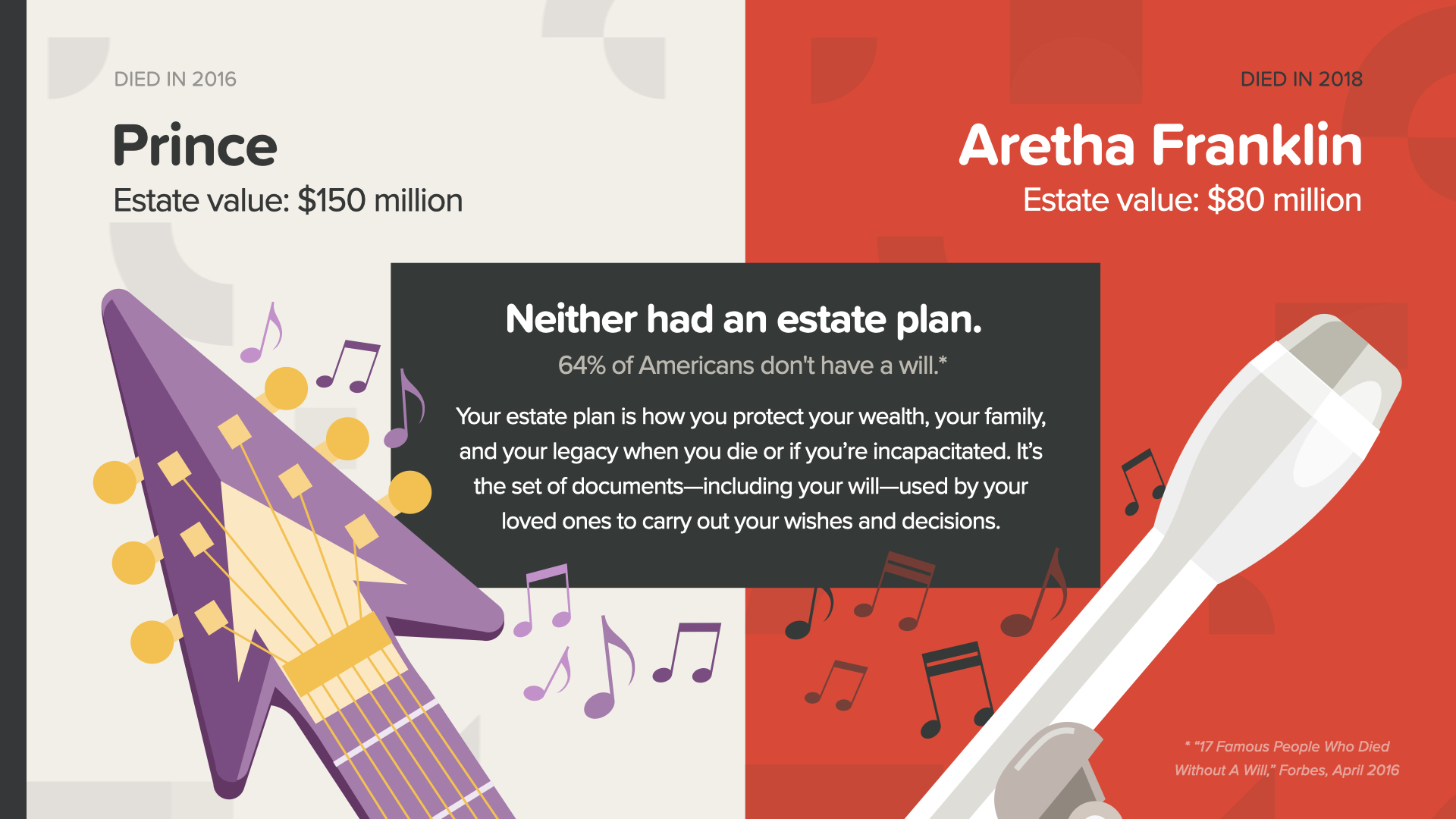

Prince et Aretha Franklin avaient des patrimoines considérables, mais aucun des deux n'avait de plan de succession. Tous deux ont laissé à leur famille et à leurs partenaires commerciaux un désordre émotionnel, financier et juridique qui a pris des années à être réglé. Cela montre à quel point il est important de protéger son patrimoine à l'aide d'un plan successoral. Selon une enquête de RocketLaw, 64 % des Américains n'ont pas de testament. Il n'est pas surprenant de constater que le nombre de personnes sans testament est plus élevé chez les jeunes Américains - 70 % des 45-54 ans - que chez les Américains plus âgés - 54 % des 55-64 ans. Prince n'avait que 57 ans. Votre plan successoral est la façon dont vous protégez votre patrimoine, votre famille et votre héritage à votre mort ou en cas d'incapacité - c'est la façon dont vos souhaits et vos décisions seront exécutés.

Votre plan successoral doit comprendre quatre documents. Vous aurez besoin d'un testament, d'une procuration financière, d'une directive préalable sur les soins de santé ou d'un testament biologique, et d'une décharge HIPAA. Votre conseiller juridique peut vous aider à mettre ces documents en place.

La mise en place d'un plan successoral peut vous aider à éviter que l'État ne prenne les décisions concernant l'attribution de vos biens et la prise en charge de vos enfants. La procédure par laquelle un tribunal administre une succession conformément aux lois de l'État s'appelle PROBATE. Personne ne veut passer par là s'il n'y est pas obligé. C'est l'une des raisons les plus importantes de mettre en place un plan successoral dès maintenant.

Vous pouvez également aider votre famille et vos partenaires commerciaux à éviter les dépenses inutiles et les retards liés à la procédure d'homologation grâce à un autre outil de planification successorale : le trust. Les trusts peuvent vous apporter beaucoup. Là encore, votre juriste peut vous donner les meilleurs conseils en la matière.

Si vous pensez que la planification successorale est trop coûteuse ou qu'elle prend trop de temps, vous n'avez pas envisagé le coût que cela représentera pour vos proches à l'avenir. En réalité, il existe des options pour presque tous les budgets. Nous vous recommandons de mettre en place cette étape dès maintenant.

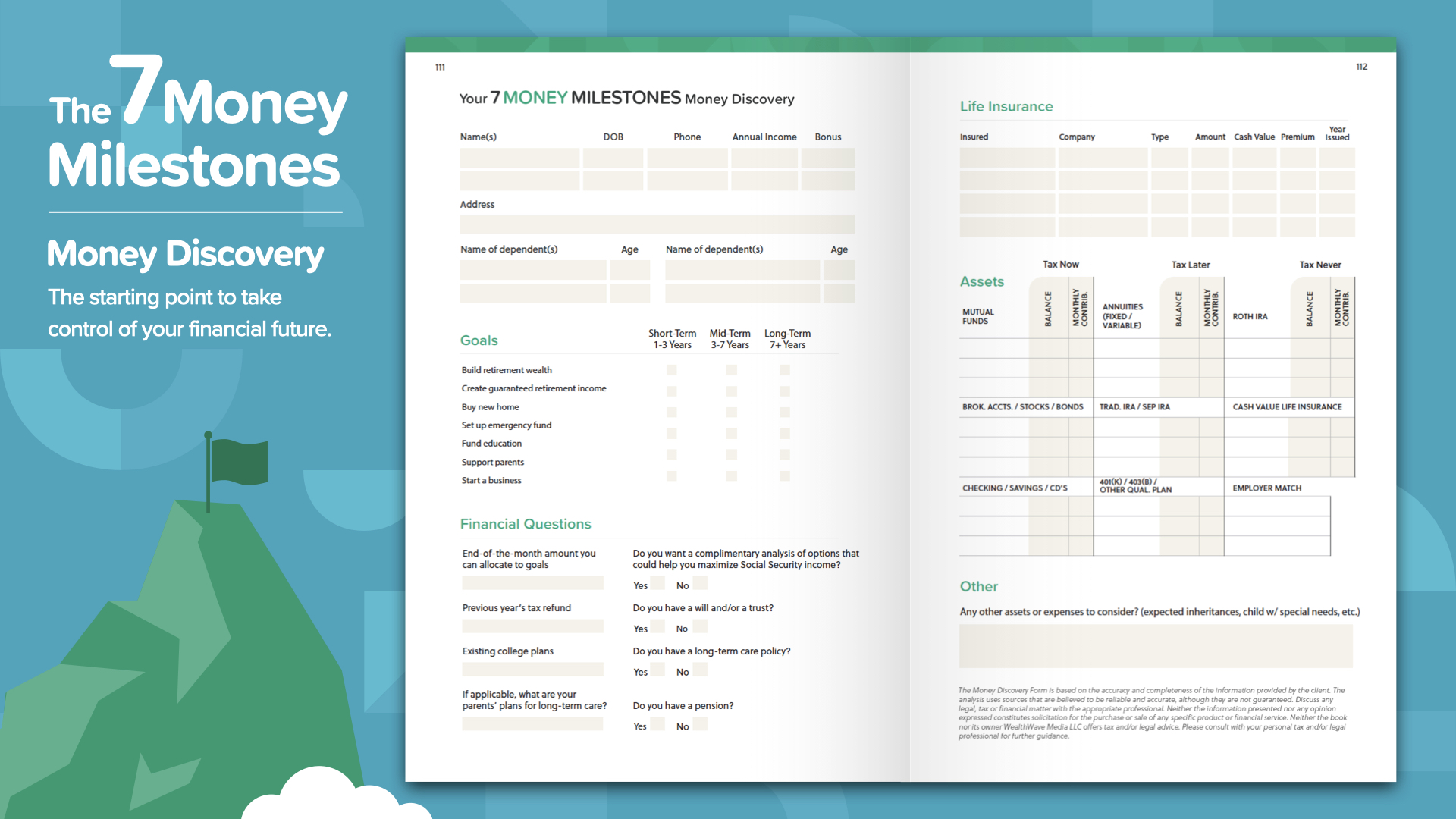

Nous avons presque terminé. Réfléchissez au concept qui vous a le plus marqué. C'est pourquoi nous nous sommes donné pour mission d'éradiquer l'analphabétisme financier. Voici comment vous commencez à prendre le contrôle de vos finances... c'est ce que nous appelons la découverte de l'argent. Cela fonctionne comme les indications routières sur votre téléphone - 2 points de référence suffisent : Où vous êtes et où vous voulez aller. Il en va de même pour tracer le parcours de votre feuille de route financière. La découverte de l'argent contenue dans le livre peut vous aider à le faire. Bien entendu, nous vous suggérons de partager ces informations avec votre conseiller financier afin de vous assurer que vous êtes sur la bonne voie pour réaliser vos rêves.

Discutez de ces concepts et passez en revue les étapes avec un professionnel de la finance. Si vous n'avez pas encore de professionnel de la finance vers qui vous tourner... La première des 7 étapes de l'argent est l'éducation financière. Comme vous avez, je l'espère, lu le livre HowMoneyWorks : Stop Being a Sucker, vous avez déjà commencé à apprendre comment l'argent fonctionne vraiment. Nous pouvons vous aider à franchir les six autres étapes. Pour ce faire, nous procédons en deux étapes : La première est un appel de découverte, au cours duquel nous passons environ 15 minutes à identifier où vous en êtes dans votre vie financière et, plus important encore, où vous voulez aller. Ensuite, notre équipe passe quelques jours à faire des calculs, à rechercher dans le secteur financier les meilleurs produits et services pour répondre à vos besoins, et à identifier ceux qui correspondent le mieux à votre situation actuelle et à vos objectifs futurs. Ensuite, nous organisons un rendez-vous de solutions au cours duquel nous procédons à un partage d'écran et vous présentons les mesures que nous vous recommandons de prendre pour atteindre vos objectifs. Ne tergiversez pas. Prenez rendez-vous dès aujourd'hui.