HowMoneyWorks For Women - L'histoire complète

2024 WealthWave. Tous droits réservés.

Bienvenue...

Où avez-vous appris ce qu'est l'argent ? L'argent n'est pas enseigné à l'école, c'est pourquoi beaucoup d'entre nous apprennent de leurs parents ou de la personne qui les a élevés.

L'un d'entre vous a-t-il entendu des mots comme ceux-ci lorsqu'il était enfant :

- L'argent ne pousse pas dans les arbres.

- Faites des économies.

- Épargnez pour les mauvais jours.

- Nous ne pouvons pas nous le permettre.

Le fait de grandir en entendant des messages négatifs sur l'argent conduit beaucoup d'entre nous à avoir un état d'esprit de pénurie - à penser qu'il n'y a pas assez d'argent. Cet état d'esprit négatif se perpétue à l'âge adulte et se transmet à nos enfants. Les femmes, en particulier, doivent briser ce cycle. Il est temps pour nous de nous débarrasser de cette pensée de pénurie et d'ouvrir notre esprit et notre cœur à ce qui est possible pour chacun de nos avenirs financiers.

D'ici 2030, les femmes devraient contrôler 30 000 milliards de dollars d'actifs financiers aux États-Unis, soit les deux tiers de la richesse du pays.

Nous avons fait beaucoup de progrès sur le lieu de travail et sur le plan académique. Nous obtenons la majorité des diplômes universitaires, nous constituons près de la moitié de la main-d'œuvre et nous représentons plus de la moitié des cadres et des professions libérales.

Malheureusement, nous ne gagnons que 82 cents pour chaque dollar gagné par un homme.

La raison principale en est que nous prenons des jours de congé ou du temps pour élever nos enfants, nous occuper de nos parents âgés ou d'un partenaire malade. Ces interruptions de carrière peuvent avoir un impact significatif sur nos chances de promotion, sur notre capacité à gagner un revenu plus élevé et, pour certaines femmes, sur l'acquisition de la totalité des droits à la retraite.

Nous sommes plus susceptibles que les hommes de travailler au salaire minimum et d'occuper des emplois à faible revenu. En fait, 2/3 des emplois faiblement rémunérés sont occupés par des femmes.

Et les femmes qui recherchent de meilleures opportunités de carrière dans les entreprises constatent qu'il y a un échelon brisé sur l'échelle. Nous représentons 48 % des travailleurs débutants, mais seulement 26 % des cadres supérieurs.

Prenons le salaire annuel médian. Les hommes gagnent plus de 61 000 dollars. À raison de 82 cents pour chaque dollar gagné par un homme, le salaire annuel médian des femmes est d'un peu plus de 51 000 dollars. Pour une personne qui s'occupe d'une famille, quelle est l'importance de ces 10 000 dollars supplémentaires ? Pour une mère célibataire, c'est tout ce qu'il y a à gagner.

Sur une carrière de 40 ans, l'écart de rémunération entre les hommes et les femmes finit par nous coûter plus de 400 000 dollars. C'est 400 000 dollars de moins pour rembourser nos dettes. Et c'est 400 000 dollars de moins que nous devions épargner pour la retraite ou d'autres objectifs financiers.

Ainsi, lorsque nous prenons notre retraite, nous recevons 80 % de ce que les hommes retraités reçoivent en prestations de sécurité sociale.

Si vous voulez prendre le contrôle de votre argent, envisagez de suivre les étapes suivantes :

Tout d'abord, nous devons commencer à avoir des conversations sur l'argent.

Nous parlons de tout et de rien avec nos amis les plus proches et notre famille, mais l'argent est un sujet tabou. Et si nous commencions à parler des choses qui sont importantes pour nous ? Par exemple, qu'est-ce qui nous empêche de dormir la nuit, avez-vous l'impression de ne jamais avancer, êtes-vous inquiet à l'idée de survivre à votre argent ou qui s'occupera de vous si vous tombez malade ? Voulez-vous savoir comment créer une richesse générationnelle ? Lorsque les femmes s'expriment sur des sujets importants, elles font changer les choses.

Deuxièmement, vous devez connaître votre propre situation financière.

Cela peut sembler insurmontable, mais il est possible de procéder étape par étape. Commencez par vos fiches de paie pour voir exactement ce que vous êtes payé, ce qui a été prélevé pour les impôts et les avantages sociaux.

Ensuite, passez en revue vos relevés bancaires. Si vous utilisez une carte de débit, c'est une excellente source d'informations sur ce que vous dépensez.

Vérifiez ensuite votre couverture d'assurance. Examinez votre assurance automobile, votre assurance habitation, votre assurance vie, votre assurance invalidité et votre assurance dépendance. Qu'est-ce qui est couvert et qu'est-ce qui ne l'est pas, combien payez-vous, y a-t-il des lacunes ?

Ensuite, passez en revue vos relevés de comptes de retraite et d'investissement. Savez-vous comment vos fonds sont investis ? Les investissements correspondent-ils à votre tolérance au risque et à vos objectifs financiers ?

Enfin, examinez attentivement vos emprunts et vos dettes de carte de crédit. Quel est le montant de votre dette, quel est le taux d'intérêt, quel est le paiement minimum et combien de temps vous faudra-t-il pour la rembourser ?

Ensuite, éliminez le superflu.

Voici quelques exemples de choses inutiles dans nos vies. Avez-vous des services ou des abonnements de vidéo, de musique ou de jeux en streaming que vous n'utilisez pas ou qui se chevauchent ? Cela peut sembler peu, mais si vous pouvez éliminer 10 $ de frais chaque mois, cela représente 120 $ d'économies en un an.

Finis les frais de retard ou de découvert. Faites attention aux dates d'échéance de vos factures, car payer en retard est l'une des façons de nuire à votre cote de crédit. Mettez en place un système de paiement automatique ou programmez des alarmes sur votre téléphone pour ne plus jamais être en retard. Vérifiez régulièrement votre compte bancaire en ligne ou à l'aide d'une application mobile afin de ne pas vous retrouver avec des frais de découvert coûteux.

Vous devriez également vous efforcer d'éliminer les dettes inutiles liées à votre carte de crédit. Il y a deux façons de procéder. Vous pouvez commencer par la carte de crédit dont le taux d'intérêt est le plus élevé. Vous pouvez aussi commencer par la carte de crédit dont le solde est le plus bas. Je recommande la deuxième approche, car vous verrez les fruits de votre travail plus rapidement. Payez le double ou le triple du montant minimum, ou tout ce que vous pouvez payer en plus en fonction de votre situation financière, jusqu'à ce que la dette disparaisse. Ensuite, attaquez-vous à la carte de crédit dont le solde est le moins élevé. Une fois que vous avez remboursé une carte de crédit, ne l'annulez pas, car cela réduirait votre crédit disponible, ce qui pourrait nuire à votre cote de crédit. Au lieu de cela, rangez la carte et ne l'utilisez plus.

Une fois par an, vous devriez obtenir une copie de votre rapport de crédit et de votre score de crédit. Vérifiez que votre rapport ne contient pas d'erreurs ou d'informations obsolètes. Contestez toute inexactitude ou marque périmée par écrit auprès des sociétés d'évaluation du crédit.

La dernière chose à envisager est d'éliminer toute mauvaise habitude financière. Ma mauvaise habitude financière est (l'orateur doit raconter une histoire personnelle sur sa propre mauvaise habitude financière, comme les cafés au lait à 5 $, les achats en ligne, etc.) Quelles sont les mauvaises habitudes financières que vous pouvez éliminer pour augmenter le montant de votre compte bancaire au fil du temps ?

Quatrièmement, nous devons fixer nos objectifs financiers.

Pensez à vos objectifs en termes de délais. Nous sommes très doués pour fixer des objectifs à court terme, mais nous devons également identifier nos objectifs à moyen terme, comme l'achat d'une maison ou d'une maison plus grande ou des vacances de rêve, et à long terme, comme nos besoins en matière de retraite et de soins de longue durée.

Une fois que nous avons fixé nos objectifs, élaborons un plan pour les atteindre.

Malheureusement, la majorité des femmes n'ont pas de plan pour atteindre leurs objectifs financiers, comme la retraite.

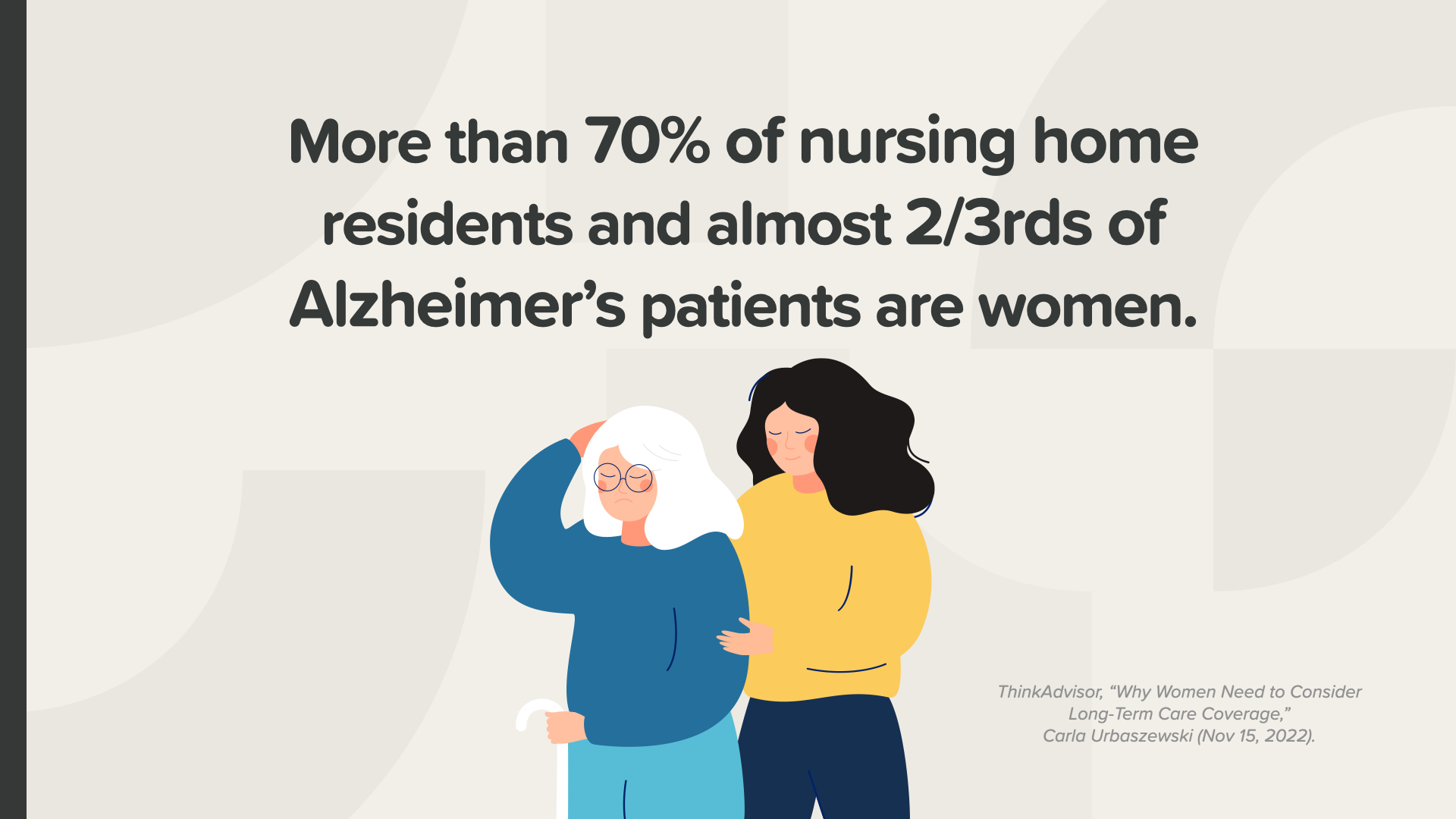

Il est essentiel de planifier à long terme, car de nombreuses femmes finissent dans des maisons de retraite et/ou atteintes de la maladie d'Alzheimer. Vous pensez peut-être que ce ne sera pas vous, mais si ce n'est pas vous, ce sera votre mère, votre sœur, votre tante, votre meilleure amie. Si ce n'est pas vous, ce sera quelqu'un que vous aimez ou dont vous vous occupez. Montrez l'exemple aux femmes de votre entourage en matière de planification de l'avenir.

Une fois nos objectifs et notre plan en place, nous devrions commencer à épargner et à investir plus d'argent.

Les femmes déclarent, en fait les hommes comme les femmes, que leur premier regret financier est de ne pas avoir épargné et investi plus d'argent. Ne commettez pas cette erreur. Mais de nombreuses femmes pensent qu'il faut beaucoup d'argent pour commencer à épargner et à investir.

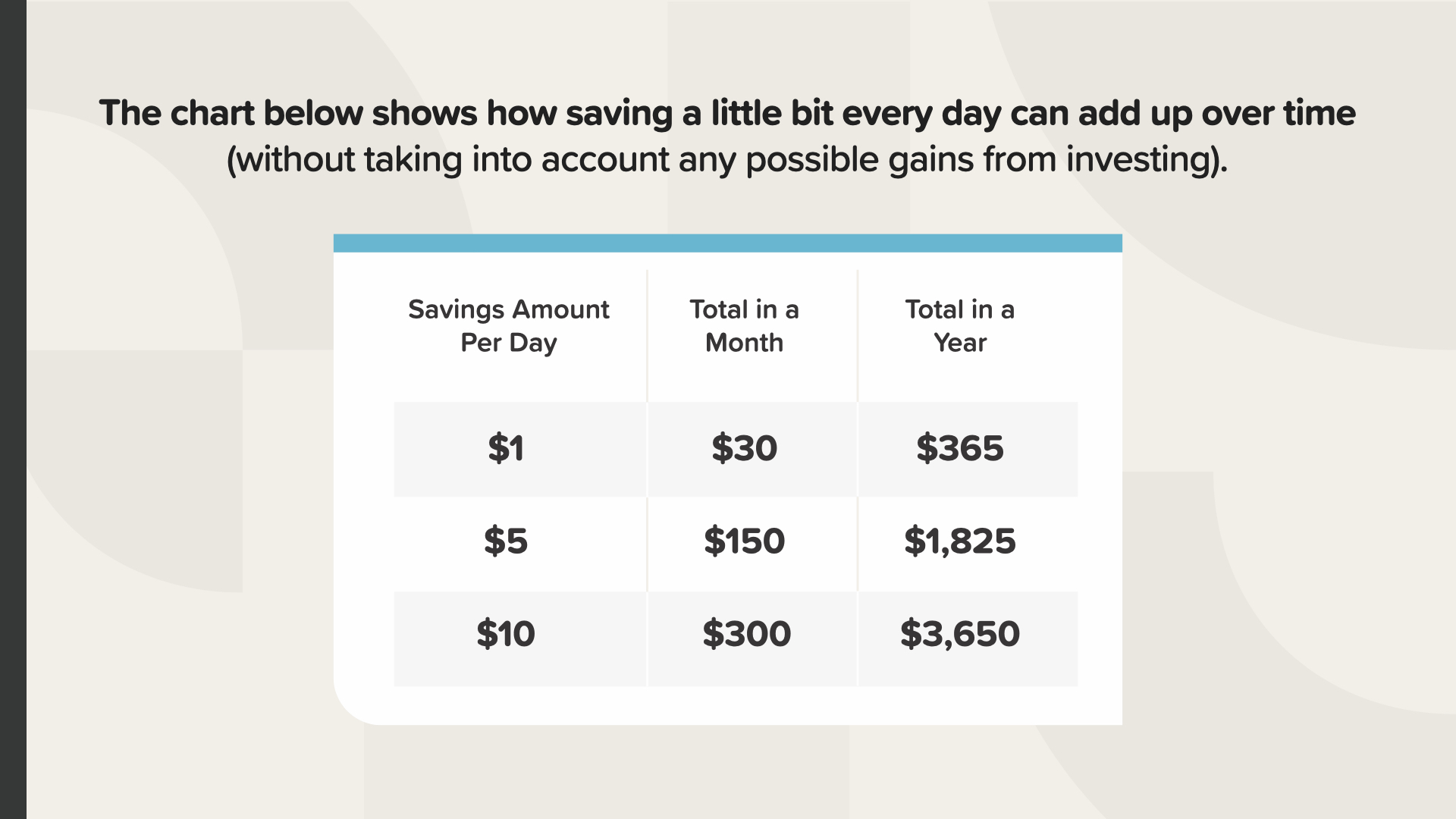

Vous pouvez commencer par un petit montant. Si vous épargnez 1 $ par jour, vous disposerez de 30 $ en un mois et de 365 $ en un an. Si vous épargnez 10 dollars par jour, vous disposerez de 300 dollars à la fin du mois et de 3 650 dollars à la fin de l'année. En prenant ces petites mesures et en appliquant des principes financiers tels que les intérêts composés et la valeur temporelle de l'argent, votre épargne a le potentiel de croître de façon exponentielle au fil du temps pour vous aider à atteindre vos objectifs.

Enfin, pour prendre le contrôle de votre argent, vous devez apprendre comment fonctionne l'argent. Nous devrions tous continuer à étudier nos finances.

Ne pas savoir comment fonctionne l'argent vous coûtera, à vous et à votre famille. En 2022, l'analphabétisme financier a coûté 1 819 dollars à l'adulte américain moyen.* Combien cela vous coûte-t-il, à vous et à votre famille ?

- Payez-vous des primes d'assurance plus élevées ?

- Utilisez-vous une carte de crédit pour une dépense urgente ?

- Payez-vous des intérêts plus élevés pour vos dettes ?

- Peut-être vivez-vous d'un chèque de paie à l'autre.

- Attendez-vous de mettre de l'argent de côté pour la retraite ou les soins de longue durée ?

* National Financial Educators Council, "Financial Illiteracy Cost Americans $1,819 in 2022," (2023).

Dans le livre original, "How Money Works : Stop Being A Sucker", nous découvrons les 7 étapes de l'argent, qui sont les piliers d'un plan financier solide. En comprenant et en prêtant attention à tous les éléments qui composent notre tableau financier - éducation financière, protection adéquate, fonds d'urgence, gestion de la dette, flux de trésorerie, construction du patrimoine et protection du patrimoine - nous avons le pouvoir de prendre en main notre avenir financier.

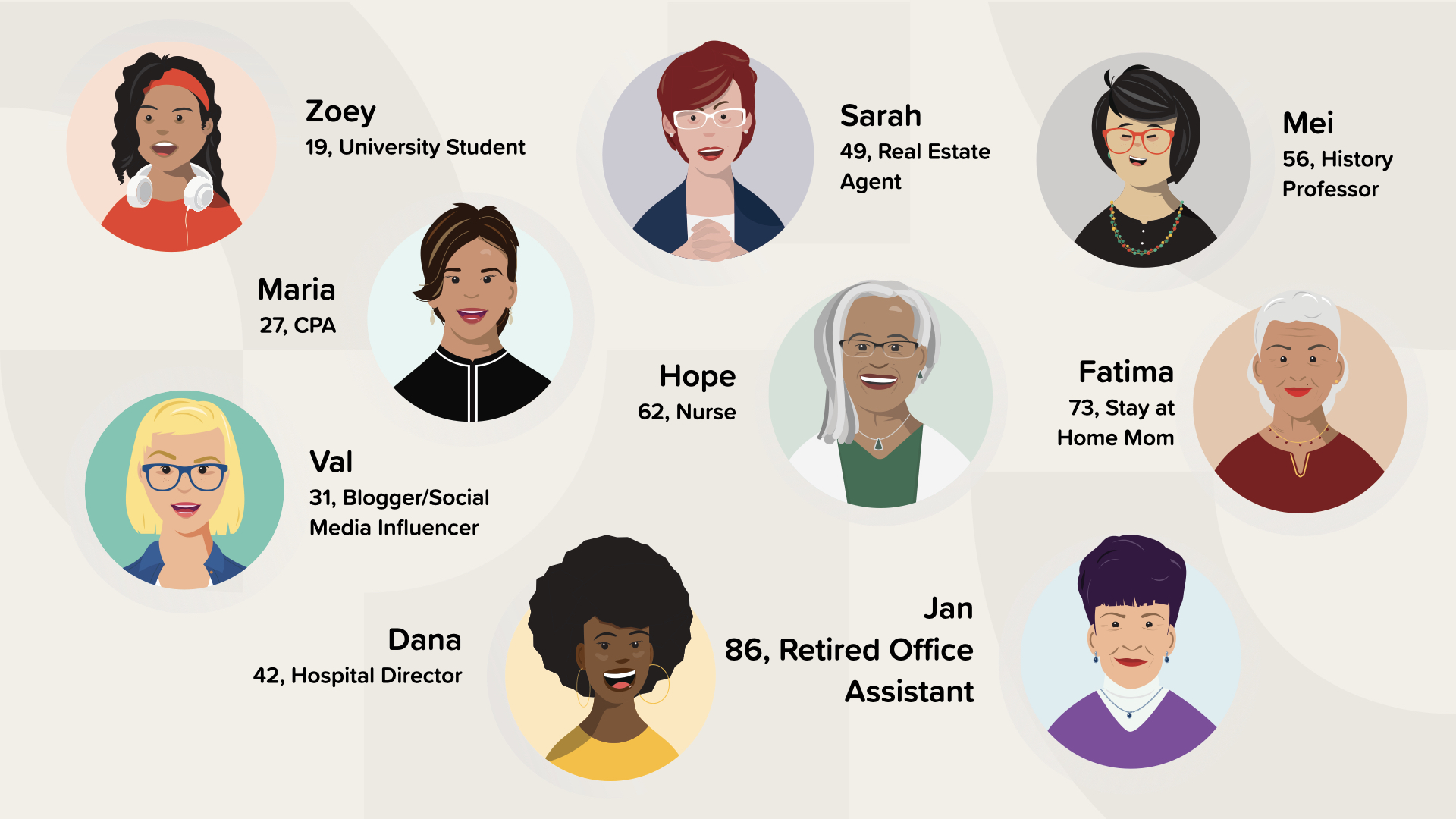

Dans le livre pour femmes "How Money Works for Women : Take Control or Lose It", nous appliquons les 7 étapes de l'argent à 9 personnages différents qui rencontrent des situations auxquelles de nombreuses femmes sont confrontées dans leur vie. De manière rapide, amusante et facile à lire, nous espérons apporter des solutions concrètes aux défis financiers réels auxquels les femmes sont confrontées.

Le premier personnage est Zoey. Elle a 19 ans et étudie à l'université. Le principal problème financier auquel Zoey est confrontée est donc la dette du prêt étudiant.

Les femmes détiennent près des deux tiers de l'ensemble des prêts étudiants en cours. Les femmes représentent près de 60 % des étudiants qui obtiennent un diplôme. Et, un an après l'obtention de leur diplôme, les femmes doivent 10 % de plus que les hommes.

Pourquoi, à votre avis ? Il s'agit de l'insidieux écart de rémunération entre les hommes et les femmes. Si nous gagnons 82 cents pour chaque dollar gagné par un homme, nous disposons de moins d'argent chaque mois pour rembourser nos prêts étudiants.

Le chapitre de Zoey comprend une liste de contrôle sur la façon de minimiser la dette des prêts étudiants et des conseils sur la façon de la rembourser rapidement. Nous voulons qu'une personne lisant le chapitre de Zoey soit convaincue qu'elle peut faire preuve de diligence raisonnable pour choisir le prêt qui lui convient aux meilleures conditions et qu'elle peut rembourser ses prêts le plus rapidement possible après l'obtention de son diplôme. Cela lui donnera plus d'options à l'avenir.

Car que se passe-t-il si vous obtenez votre diplôme avec une dette énorme et aucun plan pour la rembourser rapidement ? On finit par repousser à plus tard les grandes décisions de la vie, comme se marier, fonder une famille et acheter une maison.

Notre prochain personnage est Maria. Elle a 27 ans et est expert-comptable. Maria a décidé de créer son propre cabinet d'expertise comptable et elle prépare son mariage.

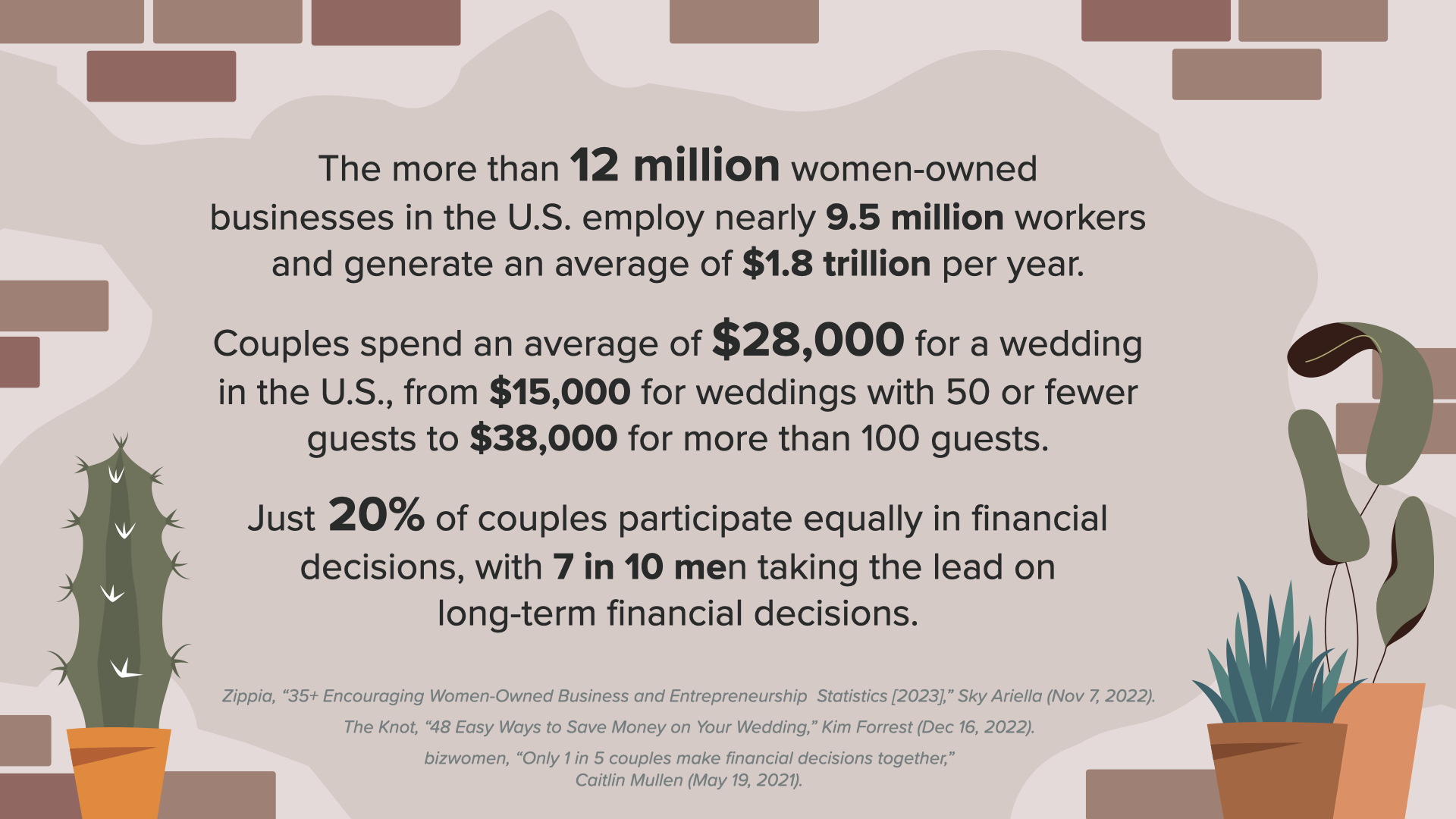

Les États-Unis comptent plus de 12 millions d'entreprises détenues par des femmes, qui emploient près de 9,5 millions de travailleurs et contribuent à hauteur de 1,8 billion de dollars chaque année.

Ce n'est pas surprenant. Ce qui est surprenant, c'est que les couples dépensent en moyenne 28 000 dollars pour un mariage aux États-Unis, de 15 000 dollars pour les mariages avec 50 invités ou moins à 38 000 dollars pour les mariages avec plus de 100 invités. Je ne sais pas comment font les fiancés.

Après le mariage, seuls 20 % des couples participent de manière égale aux décisions financières, la majorité des hommes prenant la tête des décisions financières à long terme.

Le chapitre de Maria couvre beaucoup de choses. Tout d'abord, il contient un guide étape par étape sur la création d'une nouvelle entreprise. Le chapitre fournit également des conseils pour économiser de l'argent lors de l'organisation d'un mariage. Le chapitre aborde ensuite les éléments auxquels les couples doivent penser lorsqu'ils fixent des objectifs communs et fusionnent leurs finances. Vers la fin, le chapitre propose un budget 50/20/30 pour répartir l'argent entre les dépenses partagées, l'épargne partagée et les dépenses individuelles.

Après avoir lu le chapitre de Maria, nous voulons que le lecteur ait le sentiment que, qu'il ait ou non un partenaire, c'est lui qui est responsable de la réalisation de ses rêves. Elle peut faire des recherches, planifier à l'avance et épargner plus d'argent pour réaliser ses rêves, comme une nouvelle entreprise ou un mariage de rêve. Le lecteur devrait également se sentir habilité à participer aux décisions financières de la famille et à fixer les objectifs financiers de la famille.

Un thème commun à l'ensemble du livre est qu'une femme devrait avoir son propre argent, ses propres antécédents en matière de crédit et son propre score de crédit.

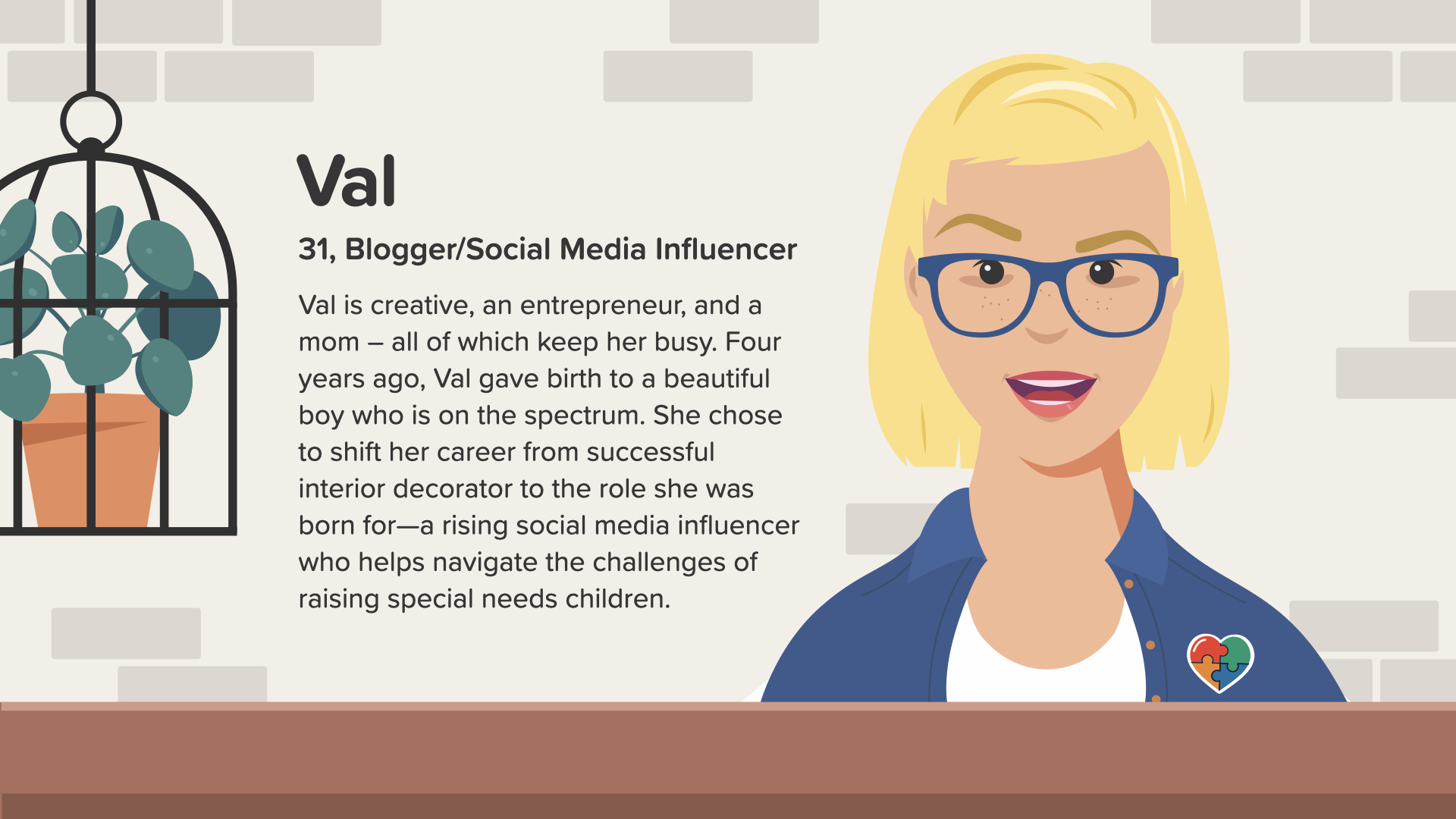

Val est une influenceuse des médias sociaux et une blogueuse de 31 ans. Lorsque son fils a été diagnostiqué autiste, elle a changé de carrière pour pouvoir travailler à domicile et aider d'autres parents d'enfants ayant des besoins spéciaux. Val se préoccupe surtout de savoir comment planifier ses besoins financiers futurs et ceux de son fils.

Près d'un enfant sur cinq aux États-Unis a besoin de soins de santé particuliers. Le coût de l'éducation d'un enfant ayant des besoins particuliers est estimé à environ 70 000 dollars par an. Au cours d'une vie, les coûts de prise en charge d'un enfant ayant des besoins particuliers sont estimés entre 1,5 million et 2,4 millions de dollars, en fonction du handicap.

Pour la plupart des parents, la responsabilité financière à l'égard de leurs enfants s'arrête à l'âge adulte. Pour les parents d'enfants ayant des besoins spéciaux, la responsabilité financière peut ne jamais prendre fin ; en fait, certains parents peuvent avoir à planifier les soins de leur enfant jusqu'à la retraite du parent et après son décès.

Le chapitre de Val parle de l'aide gouvernementale, des fiducies de besoins spéciaux et des comptes ABLE, qu'il est important de comprendre si vous vous occupez d'enfants handicapés.

À la fin du chapitre de Val, nous espérons que la lectrice a le sentiment qu'elle peut prendre les mesures nécessaires aujourd'hui pour se préparer à un avenir financier incertain pour elle-même et son enfant. Il est important de noter que la mise en place de plans dès maintenant contribuera à réduire le stress que les aidants subissent déjà dans leur vie.

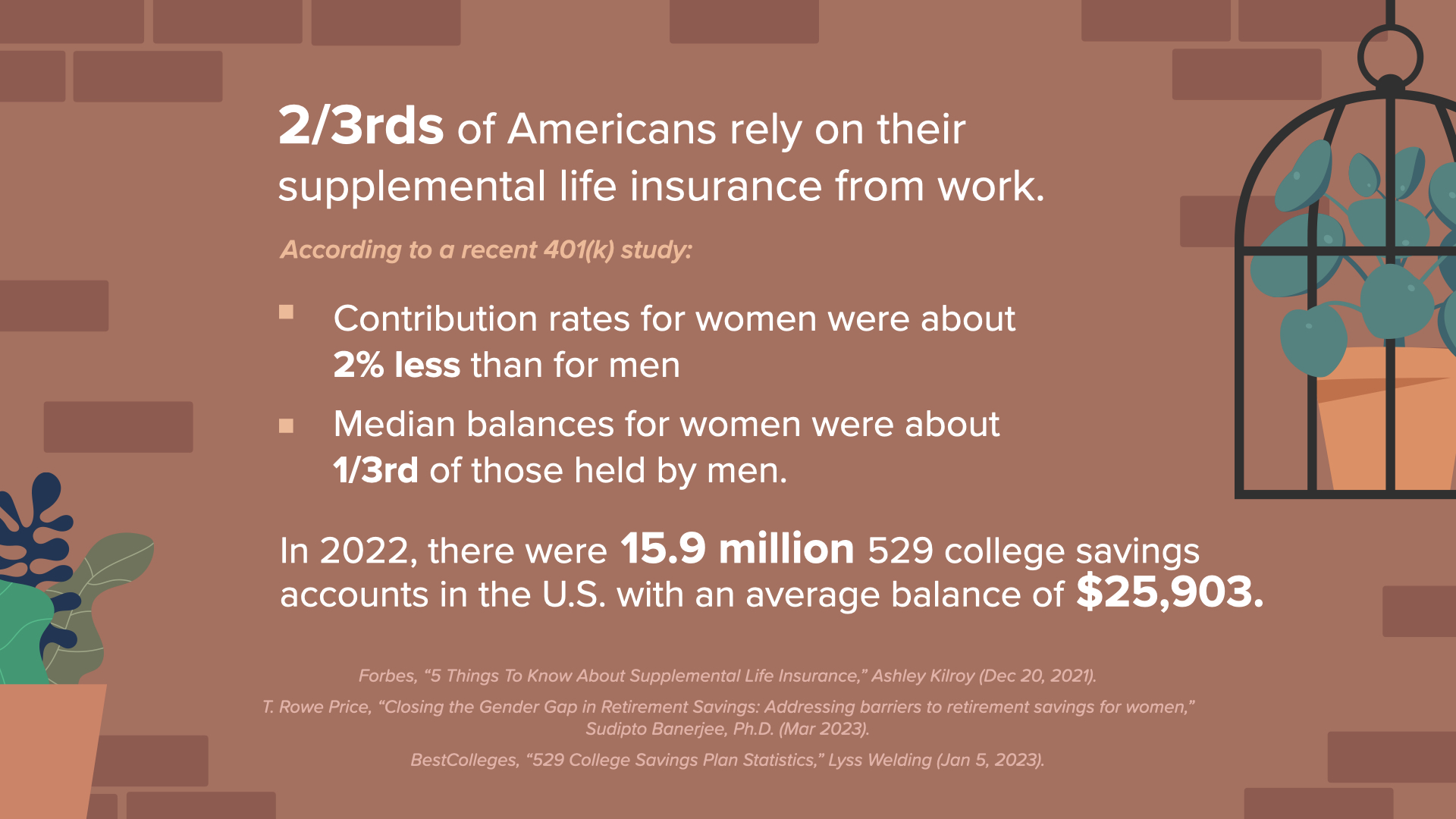

Dana est notre prochain personnage. Âgée de 42 ans, elle est directrice d'hôpital et élève deux enfants. Dana essaie de comprendre comment mettre en place une protection adéquate pour sa famille, planifier sa retraite et économiser de l'argent pour l'éducation universitaire de ses enfants. C'est un véritable exercice de jonglerie financière.

2/3 des Américains comptent sur leur assurance-vie complémentaire au travail.

En ce qui concerne l'épargne 401k, les femmes cotisent 2 % de moins que les hommes et nos soldes médians représentent environ 1/3 de ceux des hommes. Pourquoi pensez-vous qu'il en soit ainsi ? Encore une fois, on en revient à cet insidieux écart de rémunération entre les hommes et les femmes. Si nous ne gagnons que 82 cents par dollar, nous n'avons pas beaucoup d'argent supplémentaire à mettre de côté pour la retraite.

La dernière statistique est importante. En 2022, les États-Unis comptaient près de 16 millions de comptes d'épargne-études 529, avec un solde moyen de près de 26 000 dollars.

Le chapitre de Dana traite des avantages sociaux et se concentre sur l'assurance-vie complémentaire et les plans 401(k). Tirer parti des avantages sociaux, en particulier des cotisations de contrepartie des plans 401(k), est un moyen de mettre les femmes sur un pied d'égalité. Le chapitre aborde également les options offertes à Dana en matière d'épargne universitaire. En mettant de côté une petite somme d'argent chaque mois dans un plan 529 pendant 10 ans, ses enfants devraient disposer d'un bon montant pour payer une partie ou la majeure partie de leurs dépenses universitaires.

Nous espérons que les lecteurs du chapitre de Dana repartiront avec une meilleure compréhension des avantages sociaux et des options d'épargne universitaire et la confiance nécessaire pour planifier son avenir financier et celui de sa famille.

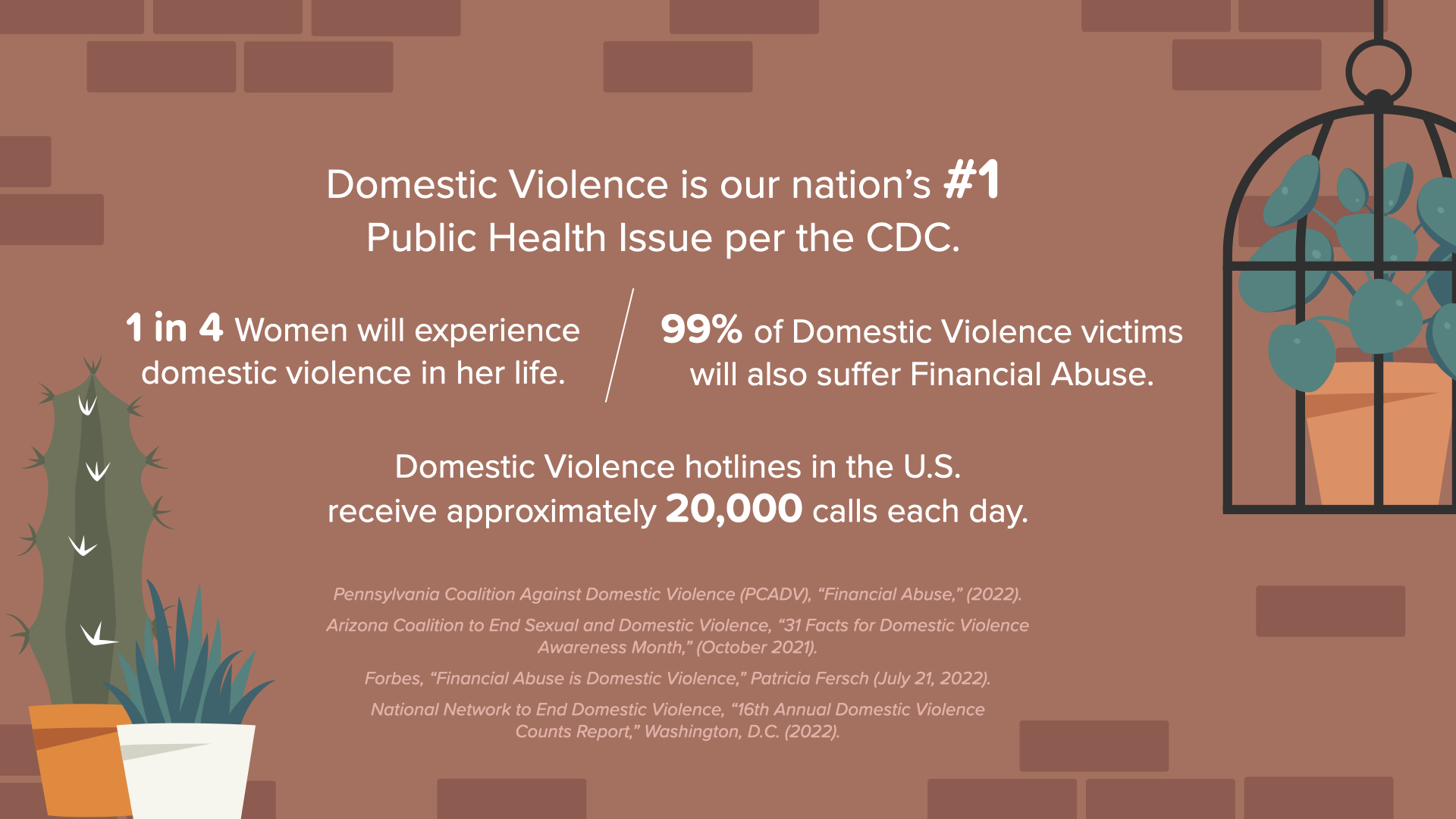

Sarah a quitté une relation abusive il y a 12 ans, sans rien d'autre que les vêtements qu'elle portait et ses deux filles. Aujourd'hui, à 49 ans, elle est un agent immobilier prospère et partage son histoire pour aider d'autres femmes à éviter de se retrouver piégées dans une situation de violence.

Selon le CDC, la violence domestique est le premier problème de santé publique dans ce pays. 1 femme sur 4 subira des violences domestiques au cours de sa vie. De plus, 99 % des victimes subissent également des abus financiers. Les services d'assistance téléphonique spécialisés dans la violence domestique aux États-Unis reçoivent environ 20 000 appels par jour. Par conséquent, si nous voulons aborder la question des femmes et des finances, nous devons parler de ce problème important qui touche au moins 25 % des femmes.

Le chapitre de Sarah détaille les signaux d'alarme d'un partenaire potentiellement abusif sur le plan financier. Pour les femmes qui se trouvent dans une situation de violence, le chapitre fournit ensuite une liste de contrôle pour la mise en place d'un plan de sécurité financière personnel afin de s'échapper. Après leur départ, certaines femmes doivent repartir de zéro, avec des dettes et une mauvaise cote de crédit. Le chapitre explique donc comment repartir à zéro avec des ressources limitées.

Nous voulons que les femmes qui s'intéressent à ce chapitre aient l'espoir de reprendre le contrôle en planifiant, en mettant de l'argent de côté et en demandant de l'aide à leur famille et aux ressources de la communauté. Recommencer à zéro sera difficile à court terme, mais rester dans la même situation sera beaucoup plus difficile à long terme.

Mei a 56 ans et est professeur d'histoire. Elle doit s'occuper de son père vieillissant et aider son fils adulte. Tous deux vivent désormais avec elle et elle cherche comment s'occuper de ses proches sans compromettre son propre avenir financier.

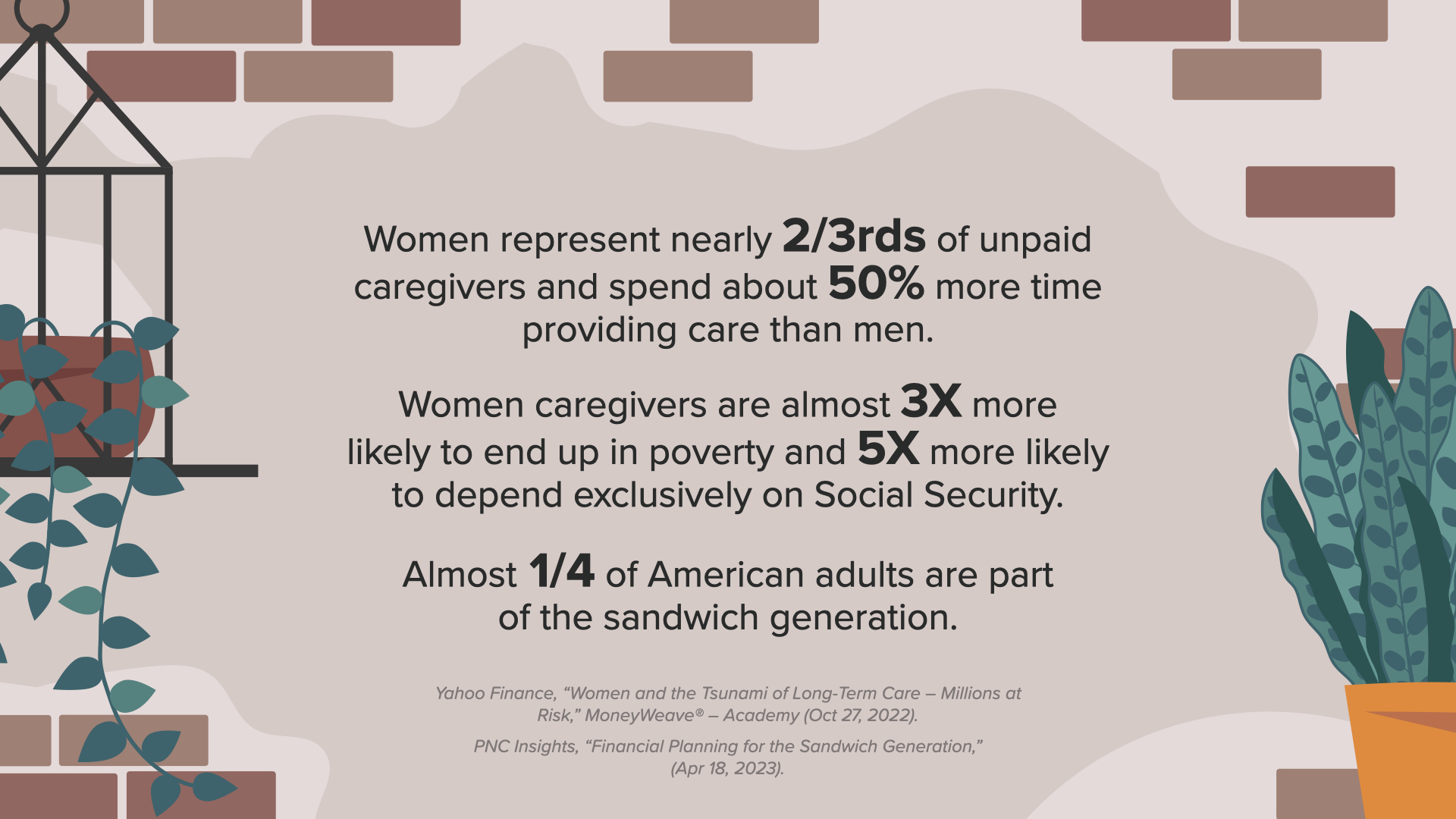

Les femmes représentent près des deux tiers des aidants non rémunérés et consacrent environ 50 % plus de temps que les hommes à la prestation de soins. Les femmes aidantes sont presque trois fois plus susceptibles de se retrouver dans la pauvreté et cinq fois plus susceptibles de dépendre exclusivement de la sécurité sociale. Près d'un quart des adultes américains font partie de la génération "sandwich", c'est-à-dire qu'ils s'occupent de leurs parents vieillissants et de leurs enfants adultes.

Dans le chapitre consacré à Mei, nous fournissons une liste de contrôle pour la planification financière multigénérationnelle. Tout d'abord, Mei ne doit pas compromettre son épargne-retraite ou sa planification des soins de longue durée pour aider à prendre soin de sa famille. C'est comme le cours de sécurité dans un avion : mettez votre propre masque à oxygène avant d'en mettre un à votre proche. Un autre point important soulevé dans le chapitre est que Mei, son père et son fils devraient s'asseoir et avoir une conversation ouverte sur leurs finances. Beaucoup d'entre nous ne veulent pas que leur famille s'inquiète ou pense qu'ils sont un fardeau, mais si tout le monde est au courant de la situation, chacun peut trouver des moyens de contribuer en apportant plus d'argent ou en réduisant les dépenses.

Après avoir lu le chapitre de Mei, les femmes devraient éprouver un sentiment de satisfaction et de soulagement à l'idée qu'elles peuvent aider à prendre soin de leur famille et à rester sur la bonne voie pour atteindre leurs propres objectifs financiers.

À 62 ans, Hope a commencé à réfléchir aux options qui s'offrent à elle pour sa retraite. Elle pensait qu'elle et son mari depuis trente ans profiteraient ensemble de leur retraite. Hope n'a jamais vu venir le divorce. Comme il ne lui reste que quelques années à épargner avant la retraite, elle veut être sûre de recevoir tout ce à quoi elle a droit dans le cadre du divorce et de prendre la bonne décision quant au moment où elle demandera des prestations de sécurité sociale.

36 % des couples qui divorcent ont plus de 50 ans. Les femmes âgées qui divorcent voient leur niveau de vie baisser de 45 %. 42 % des femmes âgées dépendent de la sécurité sociale pour 50 % ou plus de leurs revenus.

Pour aider les femmes comme Hope qui se retrouvent divorcées plus tard dans leur vie, son chapitre fournit une liste de contrôle des choses à faire et des documents à rassembler. Elle recommande vivement de mettre en place une équipe de professionnels pour défendre ses droits, surtout si l'on n'est pas en mesure de le faire en raison des émotions profondes que cela suscite. Le chapitre aborde également en détail la question de savoir quand demander des prestations de sécurité sociale et si vous avez le droit de demander des prestations sur la base des revenus de votre ex-mari. La réponse est oui si vous avez été mariée au moins 10 ans, si vous ne vous êtes pas remariée et si vous êtes âgée de 62 ans ou plus. Tant que votre ex est en vie, vous pouvez prétendre à 50 % de ses prestations de sécurité sociale. Après son décès, vous pouvez prétendre à 100 % de ses prestations. Mesdames, ne traquez pas votre ex-mari et n'engagez surtout pas un tueur à gages, mais tenez compte de ce qui lui arrive, car vous pourriez bénéficier d'une prestation plus élevée à sa mort.

À la fin du chapitre de Hope, nous voulons que le lecteur garde espoir, même face à une surprise dévastatrice comme un divorce. Avec une équipe de professionnels qui défendront vos droits, vous pouvez élaborer un plan pour votre avenir financier. Et, avec une meilleure compréhension de la sécurité sociale, vous pouvez décider du moment opportun pour demander des prestations.

Fatima a 73 ans et aimait être mère au foyer. Elle laissait à son mari le soin de prendre toutes les décisions financières. Malheureusement, son mari est décédé récemment et Fatima ne sait pas quelles factures payer ni quels investissements ils ont. Elle ne sait pas par où commencer, et lorsqu'elle interroge le professionnel des finances de son mari, il se contente de lui dire qu'elle s'en sortira sans rien lui expliquer.

La moitié des femmes mariées reportent sur leur conjoint les décisions d'investissement et les décisions financières à long terme. Les États-Unis comptent aujourd'hui plus de 11 millions de femmes veuves. 51 % des femmes veuves âgées de 65 ans et plus vivent avec moins de 22 000 dollars par an. Je ne sais pas comment on peut faire ça.

70% des veuves quittent le professionnel de la finance de leur mari dans l'année qui suit son décès. Pourquoi pensez-vous que cela soit le cas ? Il n'a probablement pas prêté attention à ses besoins ou à ses objectifs. Et peut-être qu'elle ne voulait pas le savoir, mais les professionnels de la finance devraient s'assurer qu'ils répondent aux besoins et aux objectifs financiers des deux membres d'un couple.

Malheureusement, de nombreuses femmes de la génération du baby-boom se trouvent dans la situation de Fatima. Ce chapitre fournit aux veuves une liste de contrôle sur ce qu'elles doivent faire après le décès de leur conjoint. Les démarches peuvent être fastidieuses, c'est pourquoi nous les avons divisées en plusieurs étapes. L'un des points importants de ce chapitre est que les femmes ont besoin de leurs propres antécédents de crédit et de leur propre cote de crédit. Pour les femmes comme Fatima qui sont des utilisatrices désignées des cartes de crédit de leur mari, lorsque celui-ci décède, elles n'ont pas d'antécédents en matière de crédit ni de pointage de crédit propre, et il leur est donc difficile d'acheter une voiture ou d'acheter ou de louer un logement. Et pour les femmes qui souhaitent trouver un nouveau professionnel de la finance, le chapitre de Fatima donne d'excellents conseils sur les endroits où chercher et les questions à poser.

Après avoir lu ce chapitre, nous voulons que les femmes se sentent confiantes dans leur capacité à prendre les devants et à apprendre comment fonctionne l'argent. Il n'est jamais trop tard et vous n'êtes jamais trop âgée. Avec l'aide de professionnels de confiance que vous choisissez, vous pouvez prendre le contrôle de votre argent et de votre avenir financier.

Jan est le dernier personnage du livre. Elle a 86 ans et a été mère au foyer jusqu'à ce que ses enfants aillent à l'école. Elle a ensuite travaillé comme assistante pour son mari et ses fils après la retraite de ce dernier. Jan participait sur un pied d'égalité aux décisions de la famille en matière d'argent et posait toujours des questions. Pour Jan, ses préoccupations concernent les futures générations de femmes de sa famille.

80 % des femmes meurent célibataires, tandis que 80 % des hommes meurent mariés. Pourtant, comme nous l'avons vu dans le chapitre de Fatima, la moitié des femmes s'en remettent à leur mari pour les finances. 42 % des femmes craignent de manquer d'argent à l'âge de 80 ans. 77 % des femmes disent voir l'argent sous l'angle de ce qu'il peut apporter à leur famille. C'est ce que nous avons constaté tout au long du livre, car les femmes ont tendance à s'occuper des autres.

En 86 ans, Jan a connu :

- 13 marchés baissiers

- 13 marchés haussiers

- 12 récessions

- 6 périodes de forte inflation

- La grande récession de 2008-2009 et

- Le plus long marché haussier de 2009 à 2020.

Parce que Jan et son mari ont suivi les 7 étapes de l'argent et se sont tenus à leur plan à long terme, ils ont pu acheter une maison, envoyer leurs enfants à l'université et prendre une belle retraite. Ils ont fait des ajustements en cours de route mais n'ont jamais perdu de vue leurs objectifs à long terme. Jan et son mari n'ont pas eu de réactions émotionnelles spontanées à ce qui se passait sur le marché ou dans l'économie. Son mari est décédé depuis, mais Jan est propriétaire de sa maison et de sa voiture, n'a pas de dettes, voyage régulièrement pour voir ses petits-enfants et arrière-petits-enfants, et met de l'argent de côté pour les générations suivantes.

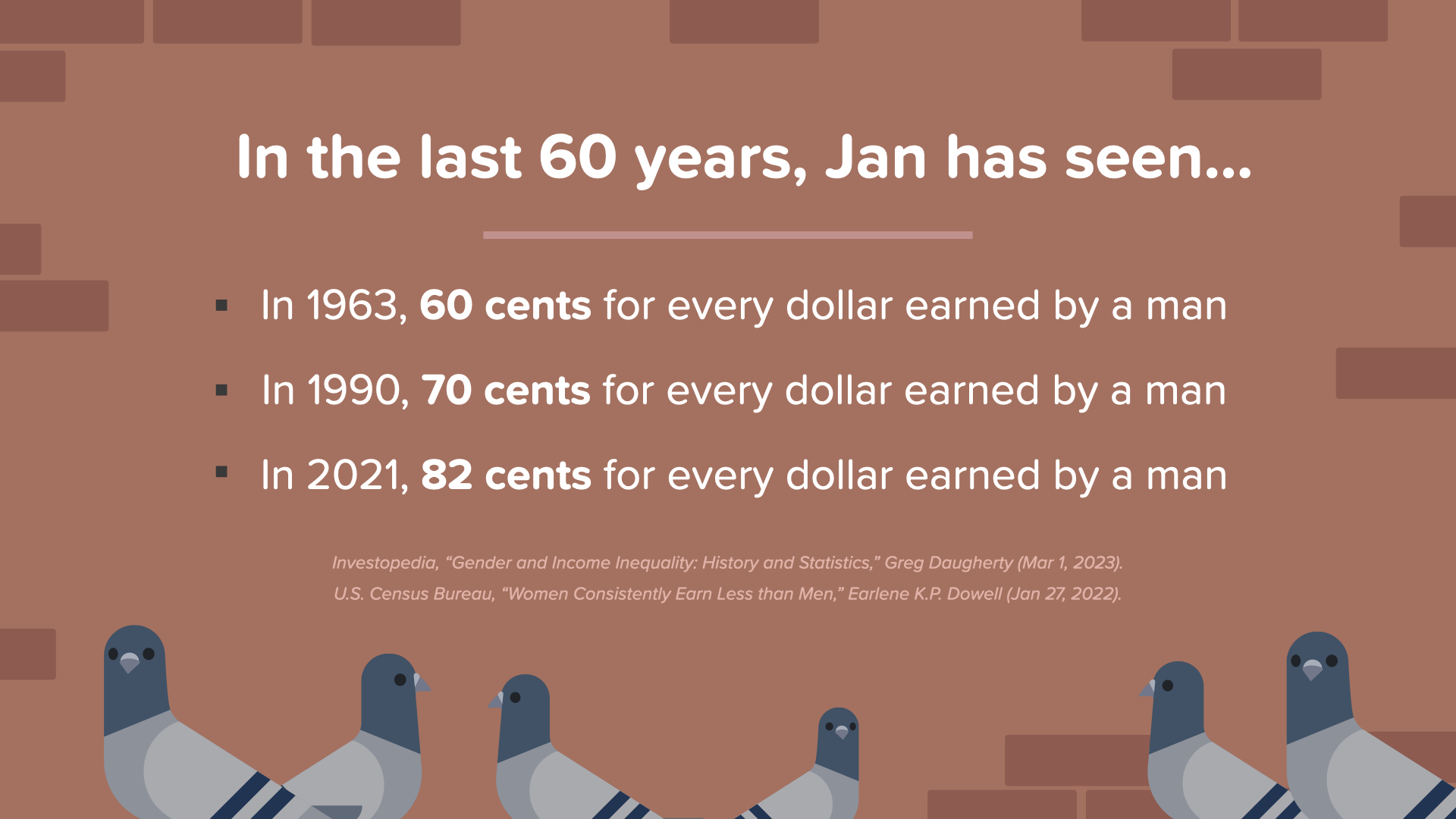

Au cours des 60 dernières années, Jan a vu l'écart de rémunération entre les hommes et les femmes se réduire : il était de 60 cents en 1963, lorsque le président Kennedy a signé la loi sur l'égalité de rémunération. 30 ans plus tard, en 1990, l'écart de rémunération entre les hommes et les femmes était de 70 cents. Et encore 30 ans plus tard, en 2021 et aujourd'hui, l'écart de rémunération entre les hommes et les femmes est de 82 cents pour chaque dollar gagné par un homme. Jan espère que ses petites-filles et arrière-petites-filles n'auront pas à attendre encore 30 ans avant de bénéficier de l'égalité salariale promise en 1963.

Au cours des 50 dernières années, Jan a vu les femmes faire des progrès incroyables en matière de réussite scolaire. Le titre IX a été adopté en 1972 et a interdit la discrimination fondée sur le sexe dans les programmes éducatifs. À l'époque, seules 8 % des femmes étaient diplômées de l'enseignement supérieur. Une génération plus tard, les femmes obtiennent près de 60 % des diplômes universitaires. Jan espère donc que ses petites-filles et arrière-petites-filles pourront réaliser tout ce qu'elles voudront. Elle est impatiente de voir l'impact qu'elles auront dans ce monde.

Après avoir lu le chapitre de Jan, les femmes devraient se sentir inspirées et fières de prendre le contrôle de leurs finances en apprenant comment fonctionne l'argent et en appliquant les concepts financiers de base et les 7 étapes financières. Votre vie et certainement le marché connaîtront de nombreux hauts et bas, mais vous devez rester fidèle à votre plan à long terme pour atteindre vos objectifs financiers.

Une fois le livre lu, quelles sont les prochaines étapes ?

Commencez par les points abordés au début de cette présentation.

- Parlez d'argent

- Connaissez votre situation financière

- Éliminez le superflu

- Fixez vos objectifs financiers à court, moyen et long terme

- Établissez un plan pour atteindre vos objectifs

- Épargnez et investissez plus d'argent, même si c'est un peu tous les jours

- Et continuez à apprendre comment fonctionne l'argent.

Ensuite, nous vous recommandons de prendre deux mesures supplémentaires.

- Associez-vous à un professionnel de la finance. Prenez rendez-vous avec la personne qui vous a invité à participer à cette réunion afin qu'elle collabore avec vous pour prendre le contrôle de vos finances.

- Deuxièmement, envisagez de partager vos connaissances avec d'autres personnes, en particulier les femmes de votre entourage, comme je le fais avec vous aujourd'hui.

En prenant le contrôle de votre argent, vous avez la possibilité de créer le style de vie que vous souhaitez pour vous-même. Je crée le style de vie que je veux pour moi et ma famille en sachant comment fonctionne l'argent et en travaillant comme professionnelle de la finance pour aider d'autres femmes et d'autres familles. Je suis en train de créer une entreprise pour enseigner aux gens, en particulier aux femmes, comment fonctionne l'argent.

(L'oratrice doit donner un exemple de sa vie qui montre comment le fait d'être une professionnelle de la finance a changé sa vie. Ne parlez pas d'une somme d'argent spécifique, mais parlez des avantages d'avoir plus d'argent dans votre vie, comme une nouvelle voiture ou une nouvelle maison, ou le remboursement de dettes, ou le paiement des études supérieures de vos enfants.)

Quel style de vie souhaitez-vous pour vous-même ? Prenez-vous les mesures nécessaires pour y parvenir ?