La crise de la richesse

2024 WealthWave. Tous droits réservés.

Bienvenue sur WealthWave - la société Money Milestones. Je m'appelle _______________ et aujourd'hui, nous allons parler de la crise de la richesse et de la façon dont vous pouvez prendre en main votre avenir financier et aider les gens du monde entier à faire de même. Cette crise affecte les familles dans toutes les communautés de notre pays : elles dépensent trop, n'épargnent pas, souffrent des pertes importantes du marché et de l'impact des impôts, croulent sous le poids d'une dette élevée, sont incapables de prendre leur retraite ou manquent d'argent à la retraite, et quel que soit le montant qu'elles ont gagné au cours de leur vie, elles sont ruinées. Au cours des prochaines minutes, je vais vous faire part de deux choses : 1. Comment nous aidons nos clients à faire face aux menaces financières actuelles grâce à une formation de premier ordre et à des stratégies puissantes, et 2. Comment nous construisons des carrières passionnantes et à quoi WealthWave pourrait ressembler pour vous.

[Racontez brièvement votre histoire ici - pourquoi vous vous êtes associé à WealthWave, ce que cela signifie de savoir maintenant comment fonctionne l'argent et ce que cela signifie d'être un leader au sein de notre organisation en développant votre entreprise, en dirigeant votre équipe et en servant vos clients. Peut-être aimez-vous votre travail et gagnez-vous bien votre vie, mais laissez-moi vous demander si vous êtes attaché à ce travail pour le reste de votre carrière ou si vous gardez vos options ouvertes ? Si vous aimez garder vos options ouvertes, je pense que vous aimerez ce que vous allez voir. Il s'agit avant tout de donner aux gens plus de contrôle - le contrôle de leurs revenus, de leur temps, de leur carrière et de ce à quoi leur avenir pourrait ressembler. Dans votre emploi actuel, quel contrôle avez-vous sur votre temps et vos revenus ? Voyez-vous un avenir radieux, fait de croissance, de propriété et de liberté ? À quoi ressemblerait votre carrière ou votre entreprise si vous en aviez le contrôle ? Combien de jours par semaine travailleriez-vous ? Quel type de revenu gagneriez-vous ? Serait-il résiduel ou faudrait-il travailler 60 heures par semaine pour le maintenir ? Restez avec moi car je suis sur le point de vous montrer un chemin éprouvé qui peut vous donner le contrôle de ces réalités.

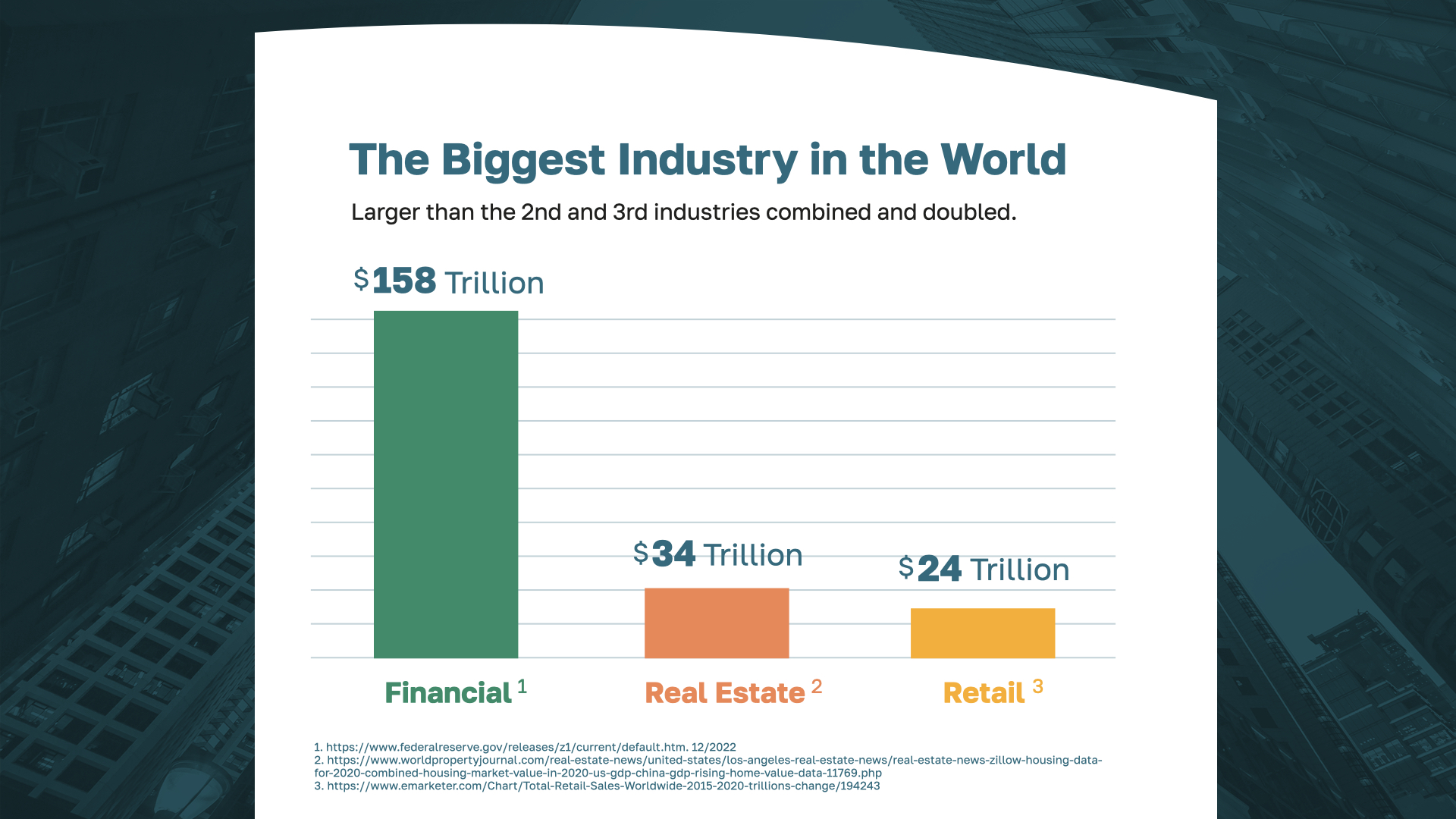

Quel est, selon vous, le plus grand secteur d'activité au monde ? Beaucoup pensent que c'est l'immobilier, d'autres le commerce de détail. En réalité, le secteur financier représente plus du double des secteurs de l'immobilier et de la vente au détail réunis. Aucun secteur n'est plus important que le secteur financier !

Et c'est dans ce secteur que vous trouverez WealthWave, une organisation solide et visionnaire au sommet de son élan, de sa pertinence et de sa croissance. Avec des bureaux dans tout le pays, nous avons formé des centaines de milliers de familles cette année et versé des millions à nos dirigeants chaque mois. Avec un tel succès, vous pouvez probablement imaginer à quel point il est excitant de faire partie de la trajectoire ascendante de WealthWave - travailler ensemble et célébrer ensemble, ce qui inclut des voyages dans certains des plus beaux endroits du monde en tant qu'équipe.

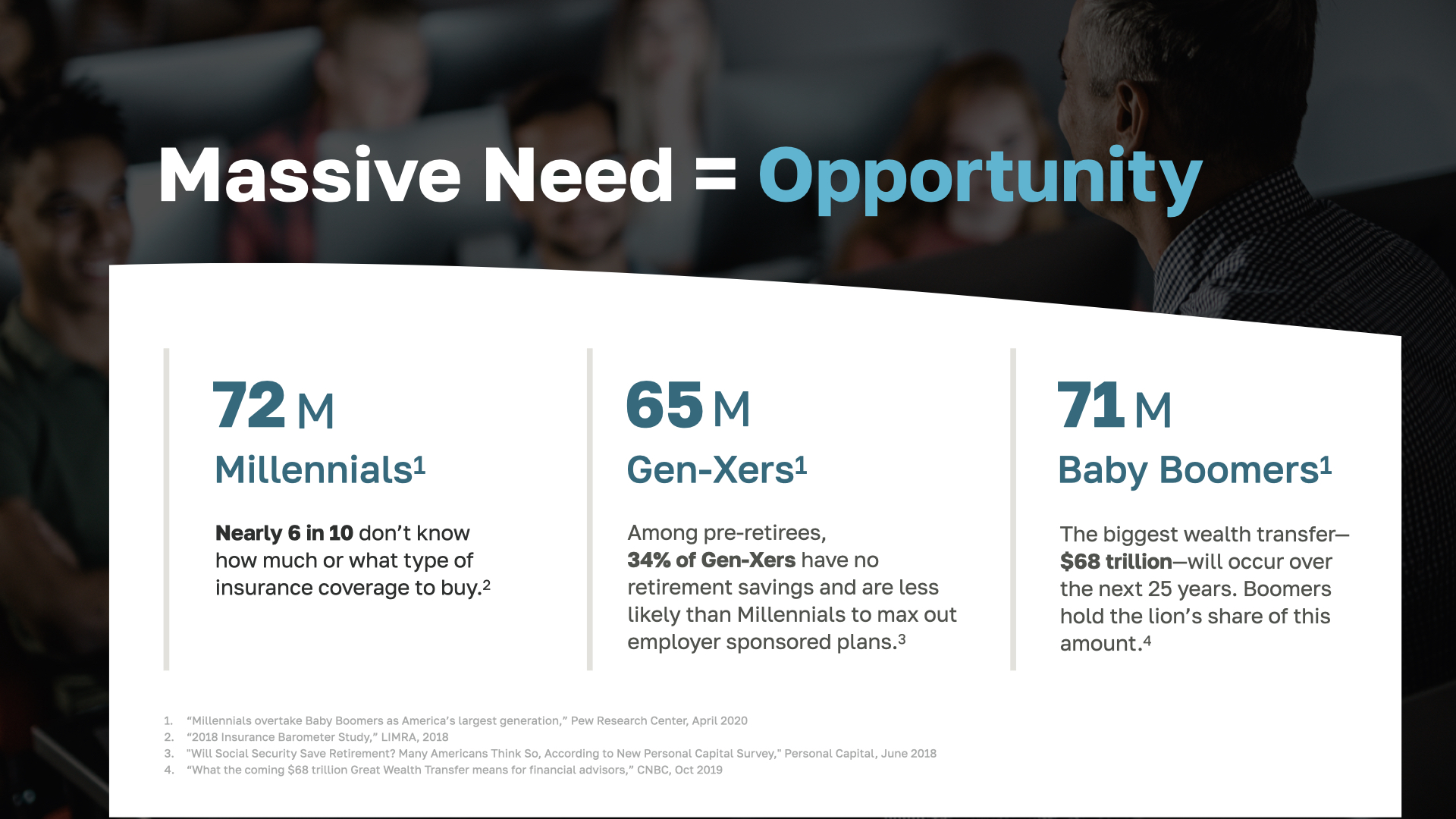

L'une des principales raisons du succès de WealthWave est qu'il existe actuellement un besoin énorme d'éducation financière et de stratégies financières pour aider les familles à surmonter leur crise patrimoniale. Cela signifie de GRANDES opportunités. Les millennials ont de nouvelles maisons et des familles qui s'agrandissent à protéger financièrement. Les actifs de retraite de la génération X et des baby-boomers représentent environ 68 000 milliards de dollars et devront être déplacés au cours des 25 prochaines années. Si l'on additionne les baby-boomers et les membres de la génération X, cela représente 136 millions d'Américains qui prennent leur retraite aujourd'hui ou qui ont besoin de conseils pour s'y préparer. Avec les seuls baby-boomers, 10 000 personnes partent à la retraite chaque jour - près de 4 millions de personnes atteignent l'âge de 65 ans chaque année et passent en mode retraite ou se rendent compte qu'elles ne sont pas préparées.

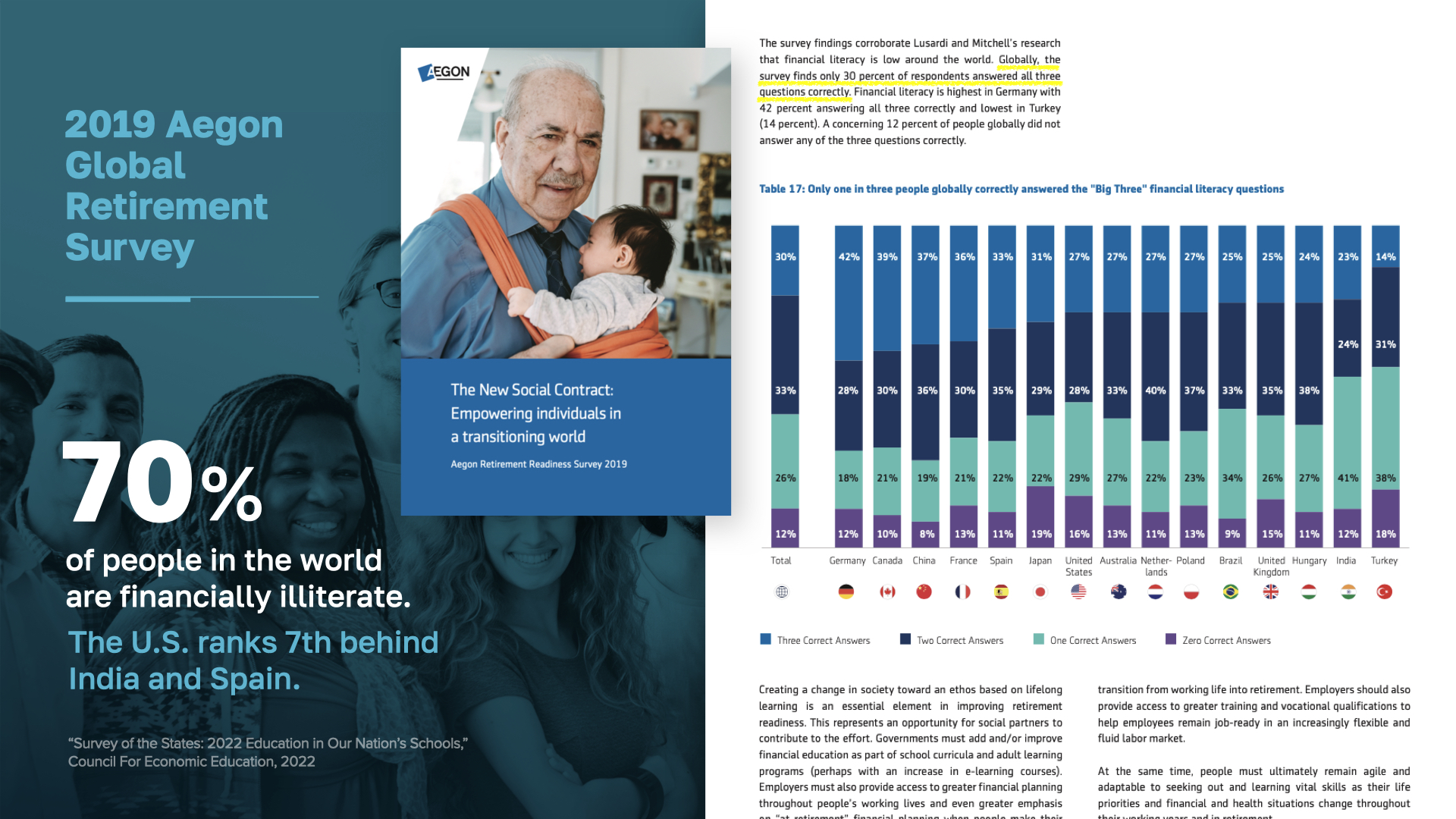

L'analphabétisme financier est à l'origine de tous les problèmes que nous résolvons. Il s'agit d'un problème massif qui touche plus de 5 milliards de personnes dans le monde, et les États-Unis sont loin d'être à l'abri. Nous nous classons en fait au 7e rang, derrière le Canada et la Chine. Comment est-ce possible dans le pays le plus riche du monde ? Quelque chose doit changer, et c'est là que nous intervenons ! Nous avons l'intention de résoudre ce problème une fois pour toutes.

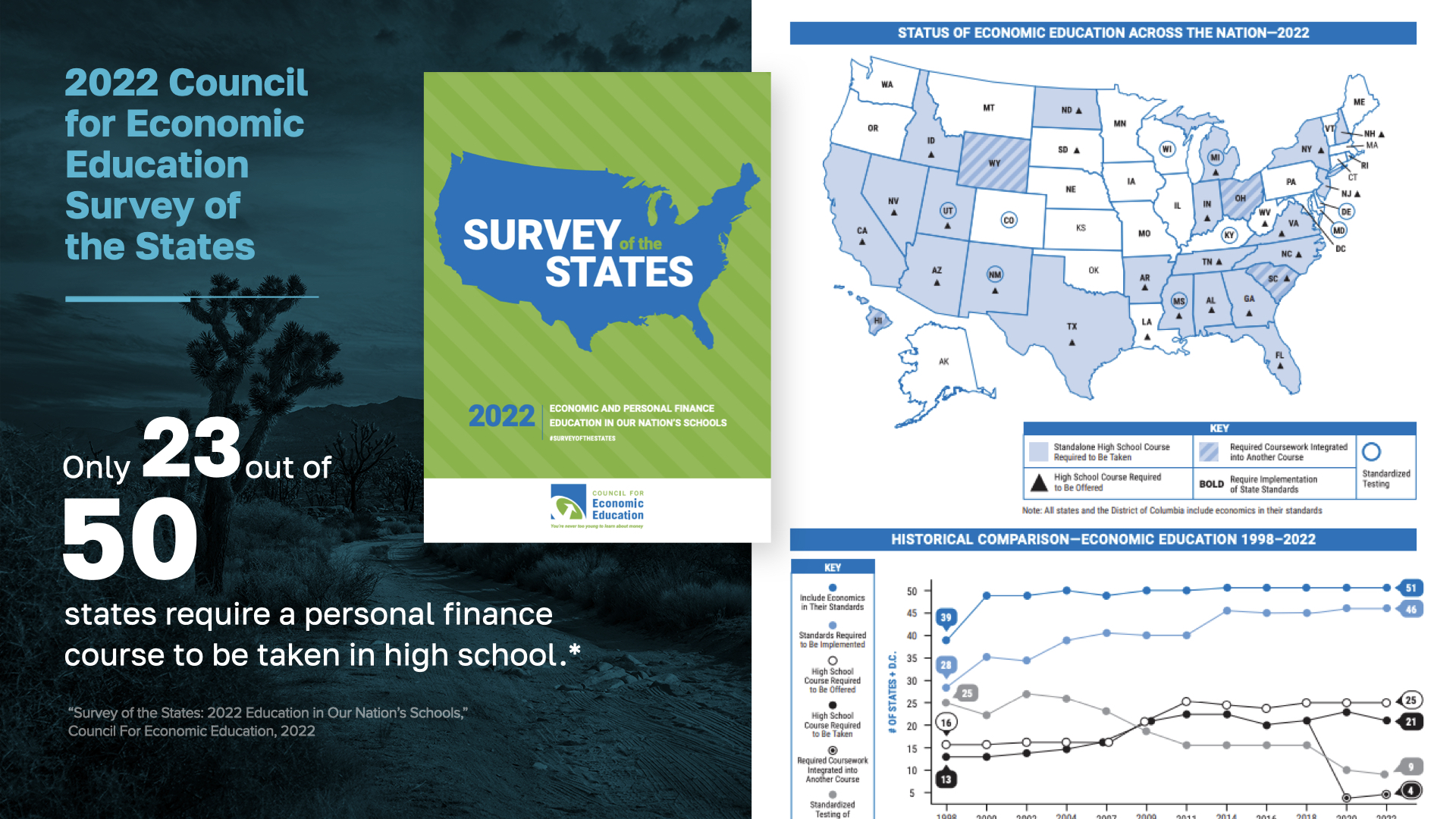

Seriez-vous surpris d'apprendre que seuls 23 États exigent que les finances personnelles soient enseignées au lycée ? Et même ceux qui le font se concentrent sur des conseils simplistes tels que l'équilibre du chéquier et l'utilisation des cartes de crédit. Ils n'abordent pas les réalités financières essentielles qui affectent profondément les gens aujourd'hui : comment réduire les dettes, éviter les dépenses inconsidérées, épargner de l'argent, le faire fructifier, protéger les revenus d'une famille, préparer la retraite et créer un héritage de prospérité. Ce sont ces compétences financières qui peuvent réellement faire la différence dans la vie des gens. Et c'est un comble qu'elles ne soient pas enseignées. Il n'est pas étonnant que nous soyons si loin derrière les autres pays dans ce domaine.

L'illettrisme financier est une crise parce qu'il engendre la pauvreté, l'endettement, le stress, le divorce, l'enfermement financier et une durée de vie plus courte. Regardez ces statistiques incroyables : 44 % des Américains n'ont pas assez d'argent pour faire face à une urgence de 400 dollars. 43 % des emprunteurs de prêts étudiants n'effectuent pas leurs paiements. 9 333 dollars, c'est la dette moyenne d'une carte de crédit pour les ménages qui ont un solde, et qui paieront 37 486 dollars d'intérêts sur 30 ans. 33 % des adultes américains n'ont aucune épargne-retraite. Les dommages causés par l'ignorance du fonctionnement de l'argent sont évidents et c'est pourquoi nous nous engageons à éduquer les gens afin de briser ce cycle.

Chez WealthWave, nous sommes la société des étapes de l'argent, et...

Notre mission est d'éradiquer l'analphabétisme financier, de protéger et de développer le patrimoine afin que les gens puissent mener un style de vie sans travail et avoir une meilleure chance de vivre le rêve américain.

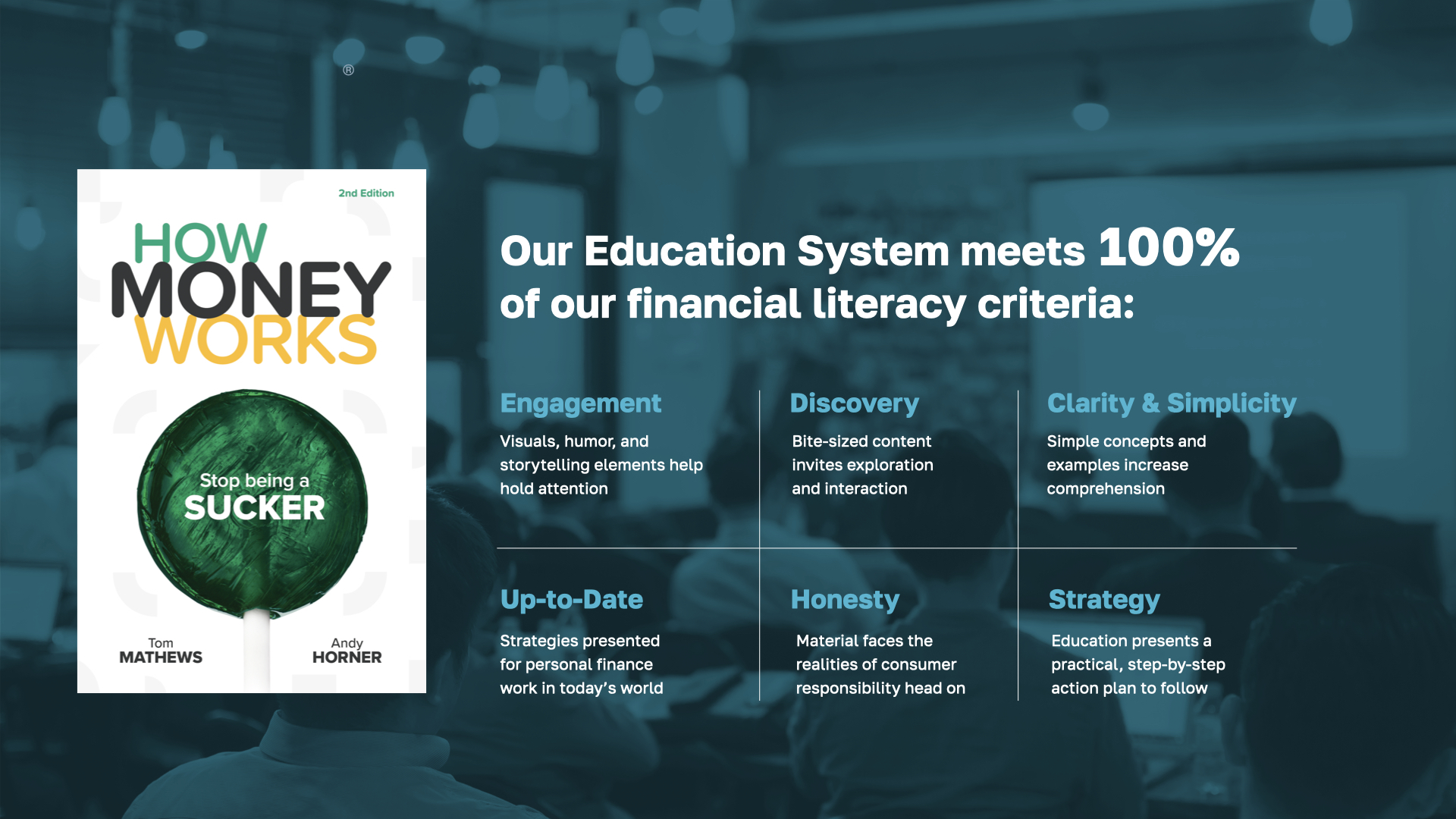

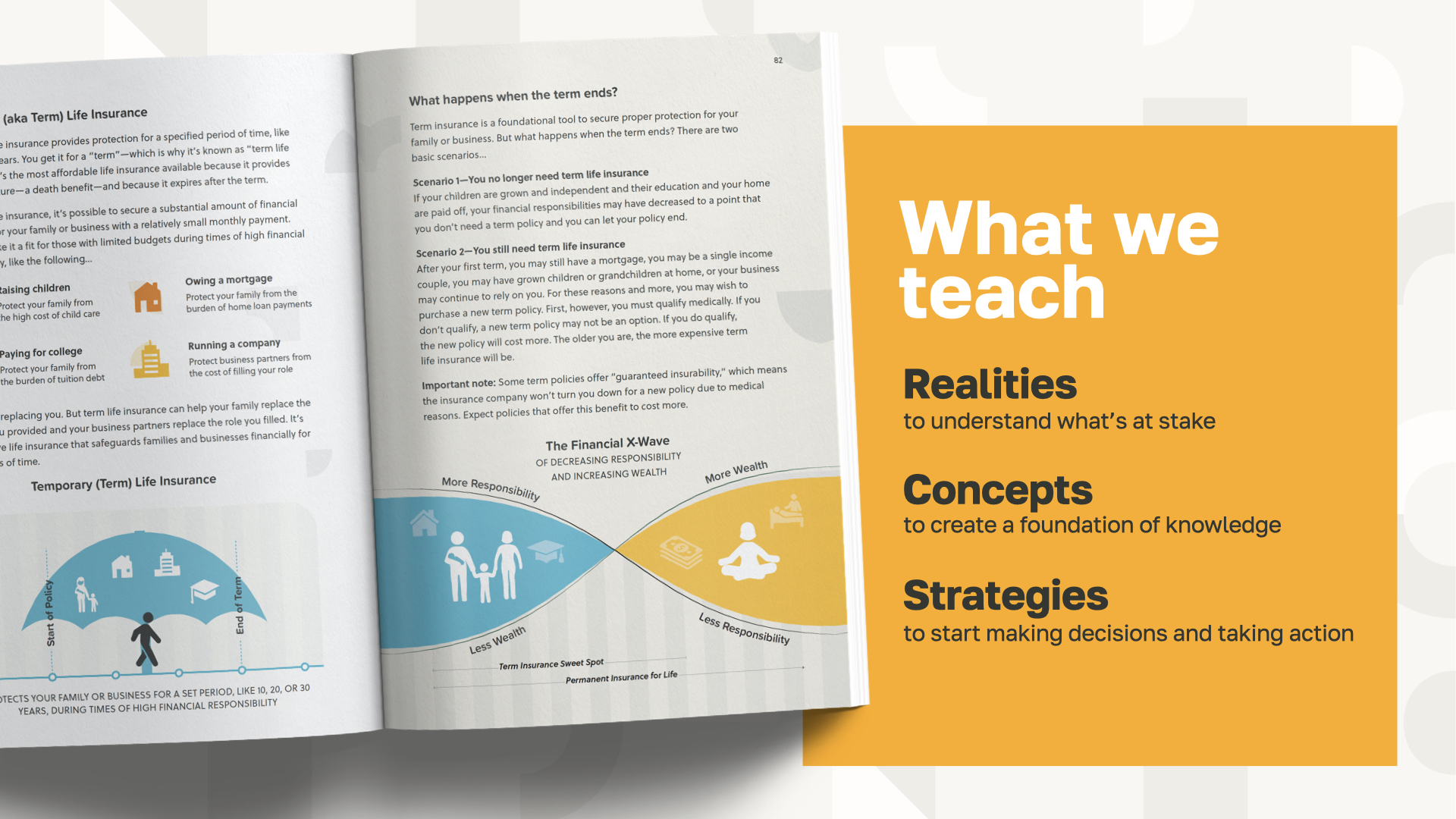

Comme la véritable éducation financière n'est pas enseignée dans les écoles, nous avons cherché ailleurs - en fait, nous avons cherché partout un système d'éducation qui soit simple, attrayant et qui change la vie. Nous n'avons rien trouvé... alors nous avons créé le nôtre ! Tout commence par notre livre "How Money Works : Stop Being a Sucker", qui a été présenté dans un grand nombre d'émissions de télévision - ABC, NBC, CBS, Fox, CNBC et d'autres. Ce livre est simple, illustré et facile à lire. Il n'est pas destiné aux économistes et aux universitaires. Il s'adresse à tous ceux qui ont besoin d'un guide simple pour prendre le contrôle de leurs finances personnelles. Si vous passez une heure à le lire, vous en saurez probablement plus sur le fonctionnement de l'argent que la plupart des Américains, et vous ne verrez plus jamais l'argent de la même façon.

Si vous souhaitez devenir un véritable expert financier, nous proposons également un cours d'éducation financière gratuit. Au lieu de commettre une myriade d'erreurs courantes, ce cours vous aidera à apprendre comment faire travailler l'argent pour vous. Nous pouvons adapter le cours au temps dont vous disposez. Si vous êtes intéressé, faites-le moi savoir !

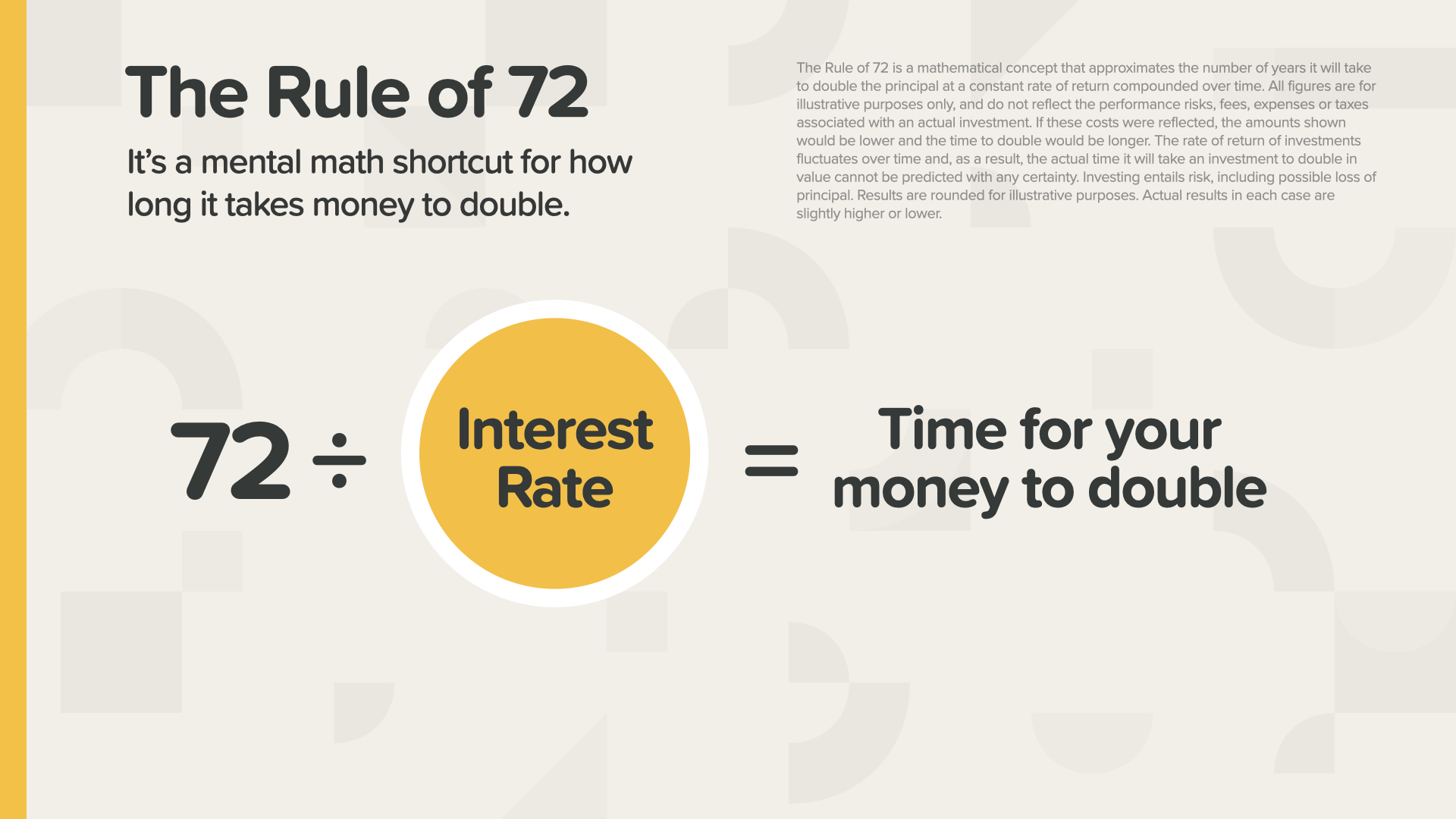

Mon concept préféré dans le livre est la règle des 72. C'est peut-être le concept financier le plus fondamental et le plus puissant de tous. Il est également très simple. Il s'agit d'un raccourci mathématique qui vous indique le temps qu'il faudra à votre argent pour doubler. Il vous suffit de diviser votre taux d'intérêt par le nombre 72. C'est aussi simple que cela.

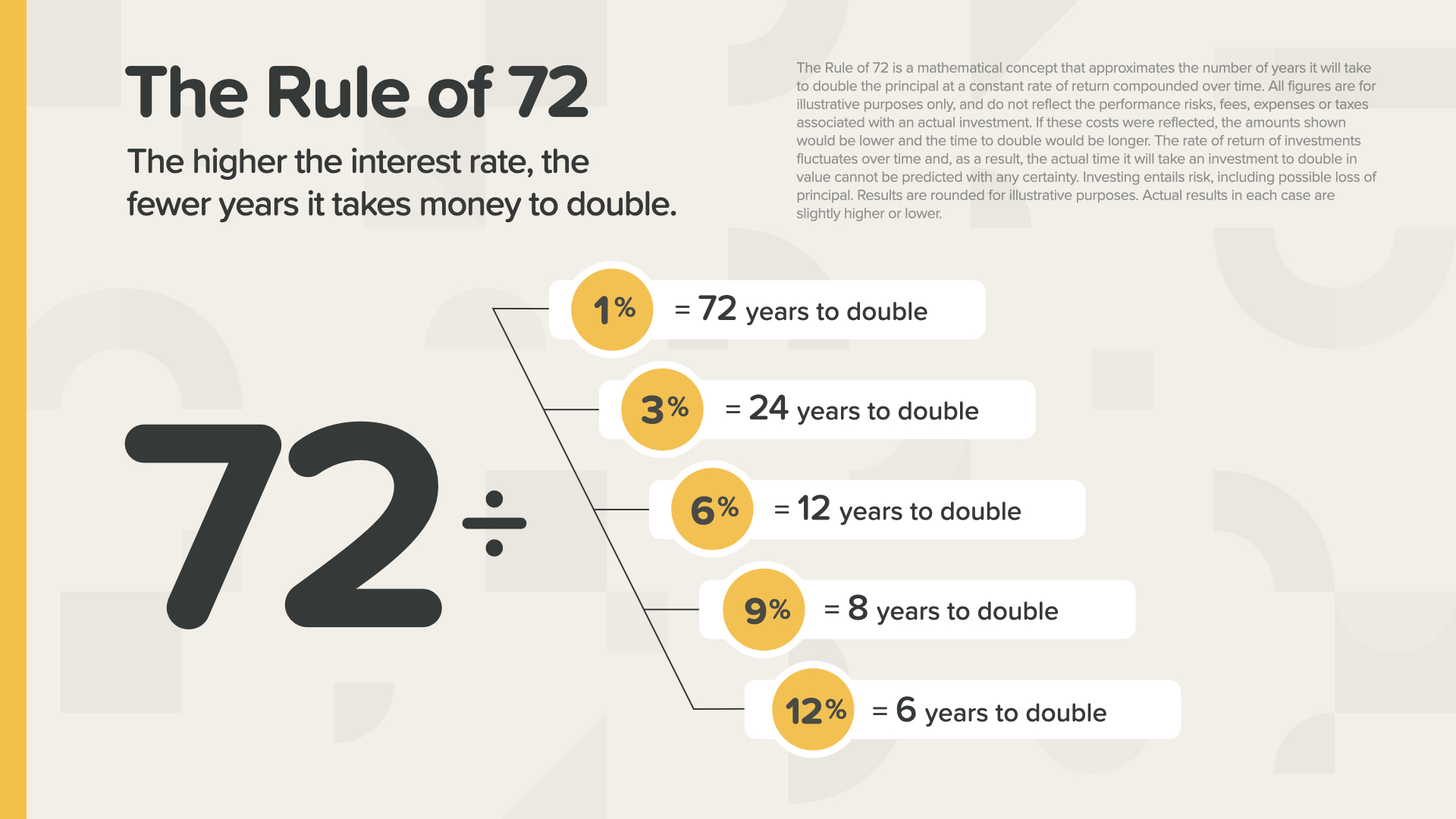

Par exemple... Si l'argent placé sur un compte rapporte 1 %, combien de temps faudra-t-il pour que votre argent double ? C'est exact, c'est beaucoup trop long ! Mais regardez ce qui se passe avec un taux de 9 ou 12 %.

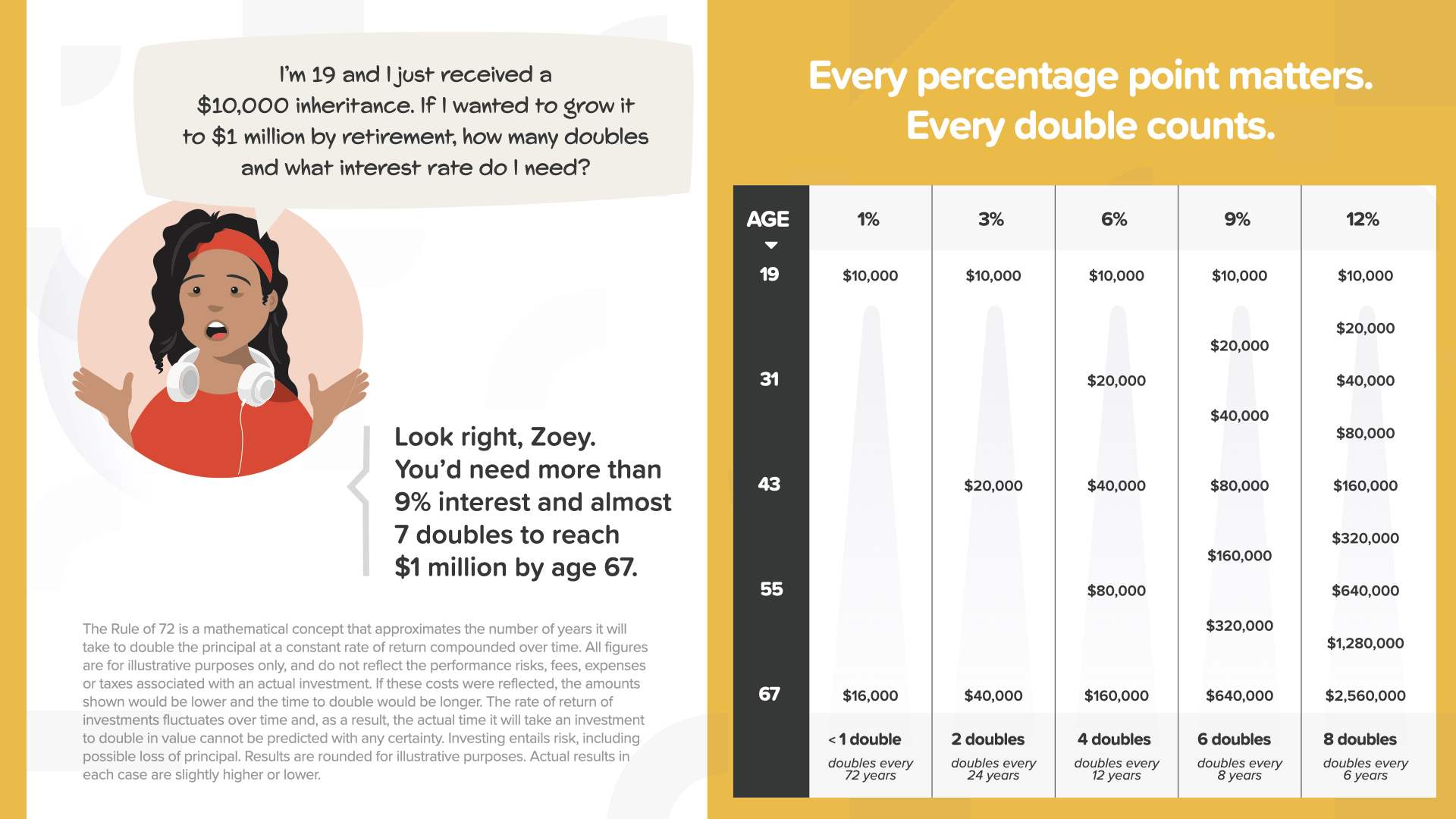

Voici une hypothèse avec le personnage Zoey du livre. Elle montre comment la règle des 72 peut être appliquée concrètement. Elle a 19 ans et vient de recevoir un héritage de 10 000 dollars. Si elle veut que son héritage atteigne 1 million de dollars à l'âge de la retraite, dans 67 à 48 ans, quel taux d'intérêt doit-elle appliquer à son argent ? Regardez le tableau de droite - 1 % lui donne moins d'un doublement, ce qui lui permet d'atteindre seulement 16 000 $. 3 % lui donne 2 doubles, ce qui n'est toujours pas suffisant. 6 % lui donne 4 doubles, ce qui n'est pas suffisant. Même un taux de 9 %, qui lui permet de doubler son argent 6 fois, ne lui permet d'atteindre que 640 000 $, soit 360 000 $ de moins que son objectif. Il lui faudra un taux d'intérêt supérieur à 9 % pour atteindre un million de dollars à la retraite. En voyant cela visuellement, pensez-vous que Zoey placerait intentionnellement ses 10 000 $ sur un compte qui rapporte 1 %, 2 % ou même 3 % ? Pas du tout ! Elle va rechercher le taux d'intérêt le plus élevé possible, tout en sachant ce que sa décision pourrait lui coûter. C'est la force de la règle des 72 et l'importance de la compréhension des concepts financiers. La règle des 72 est une pierre angulaire de notre éducation, tout comme l'enseignement de la valeur temporelle de l'argent...

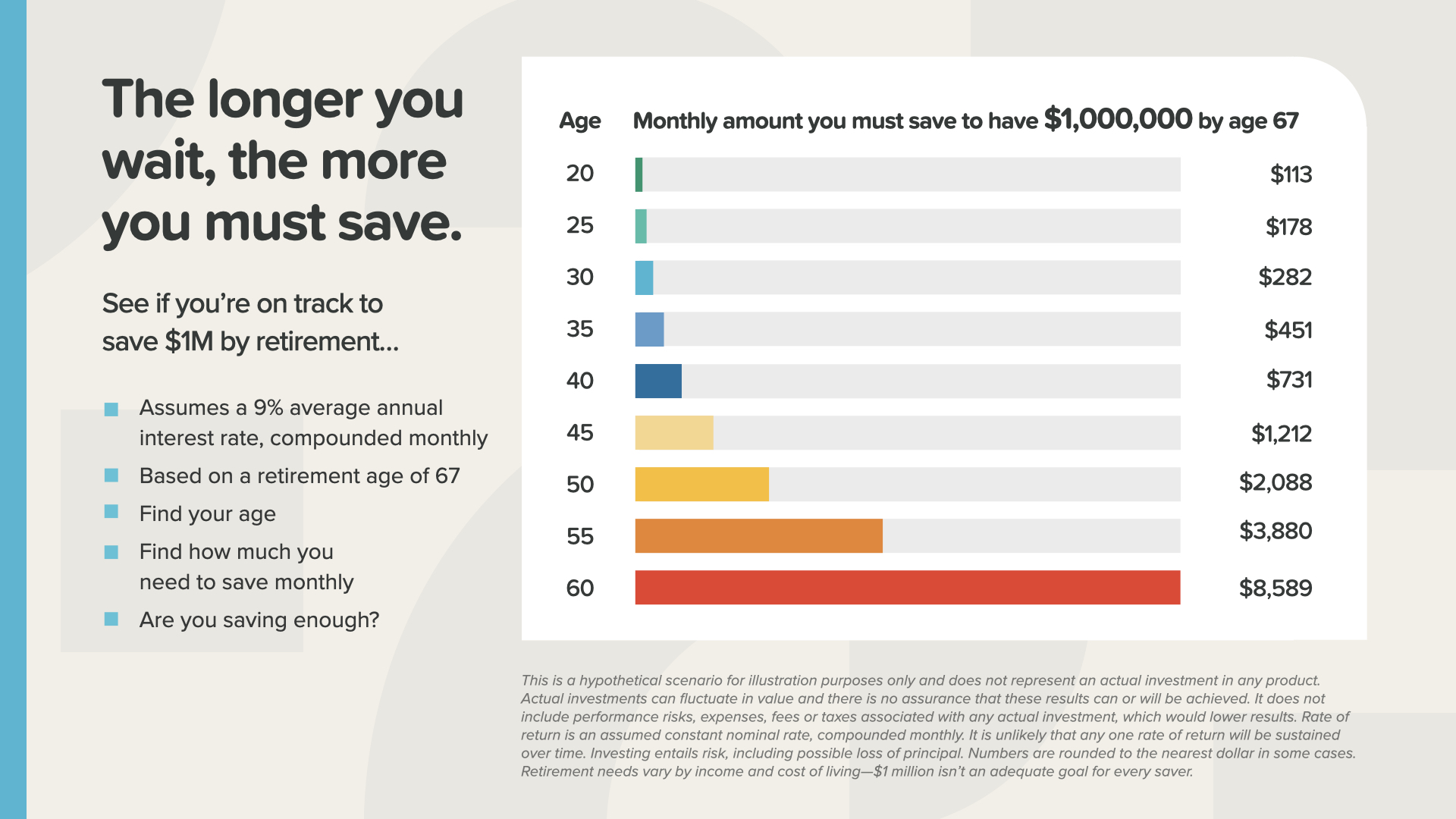

Attendre pour commencer à épargner peut vous coûter une fortune - ou du moins vous obliger à en épargner une. Ce tableau montre le montant qu'il faut épargner chaque mois pour disposer d'un million de dollars à la retraite (en supposant un taux de rendement de 9 %). À 20 ans, il suffit d'épargner 113 dollars par mois. À 40 ans, ce montant passe à 731 dollars. Et à 60 ans (la longue barre rouge en bas), il faut épargner 8 589 dollars par mois. Ce graphique montre à quel point il est important d'enseigner aux gens la valeur temporelle de l'argent - que CHAQUE jour compte !

Les livres étant la base de notre système d'éducation, nous montrons ensuite aux gens comment activer ces concepts et les mettre en œuvre en tant que stratégies puissantes pour que leur argent travaille pour eux à l'avenir.

L'un des outils les plus précieux de notre système de formation est la méthode des 7 étapes de l'argent. Nous utilisons cette méthodologie éprouvée comme une feuille de route qui crée un chemin à suivre étape par étape pour que les clients sachent exactement où ils vont et comment y arriver. Nous examinons ensuite chaque année leurs progrès en fonction des jalons afin de nous assurer qu'ils sont sur la bonne voie pour atteindre leurs objectifs et franchir les sept étapes.

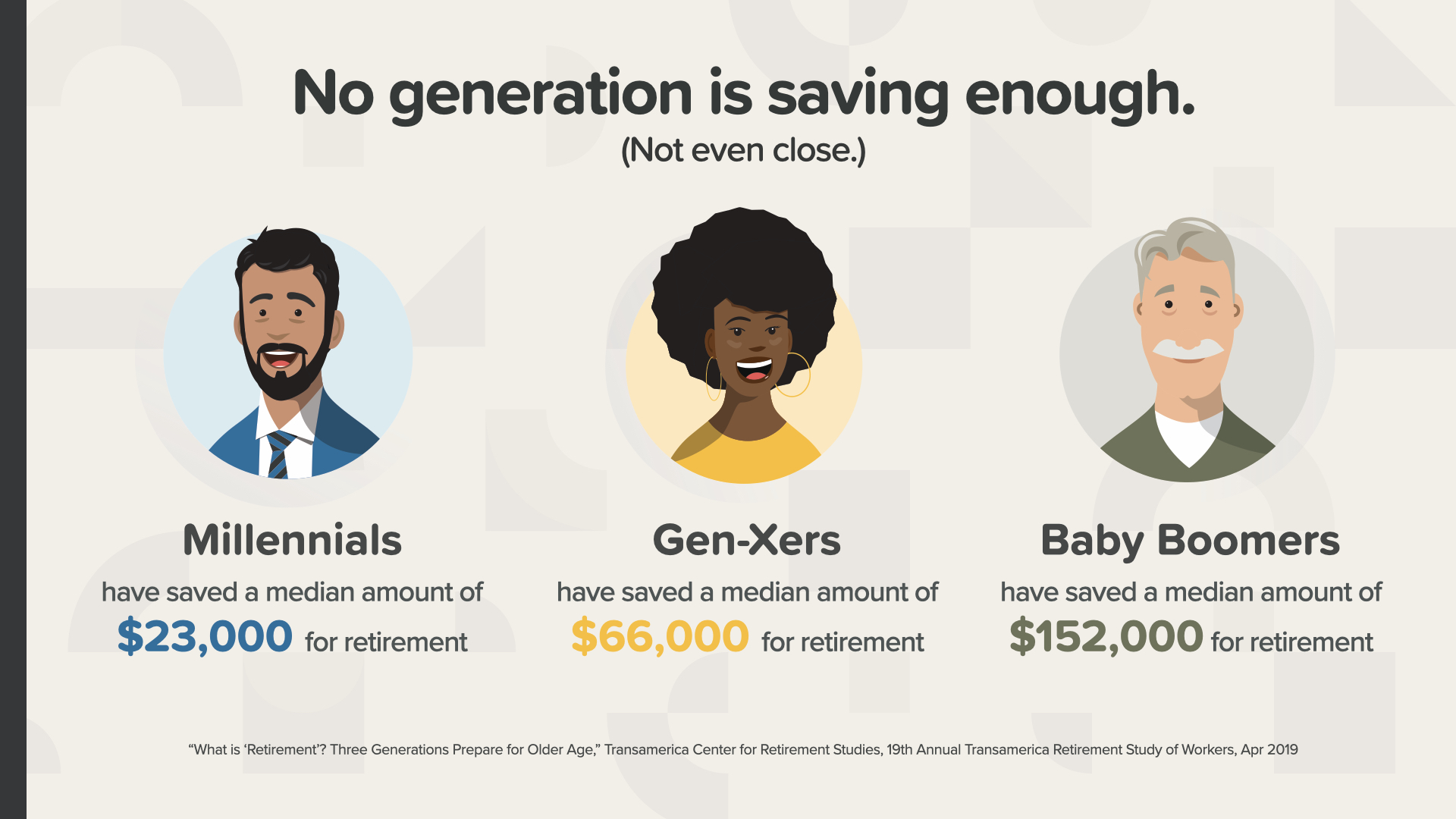

Nous avons parlé de la faiblesse de l'épargne, mais les statistiques le confirment-elles ? Oui, pour toutes les générations. Le millénaire moyen n'a épargné que 23 000 dollars pour sa retraite. Les membres de la génération X, avec 66 000 dollars et beaucoup moins de temps à vivre, ne sont pas beaucoup mieux lotis. Même les baby-boomers, qui arrivent maintenant à l'âge de la retraite, n'ont épargné que 152 000 dollars. Pendant combien d'années pourriez-vous vivre avec cette somme à la retraite ? Imaginez la situation : Après avoir examiné vos finances, votre conseiller financier vous dit : "J'ai une bonne nouvelle pour vous, M. et Mme Smith : si vous mourez dans trois ans, vous aurez beaucoup d'argent de côté." Pouvez-vous imaginer cela ?

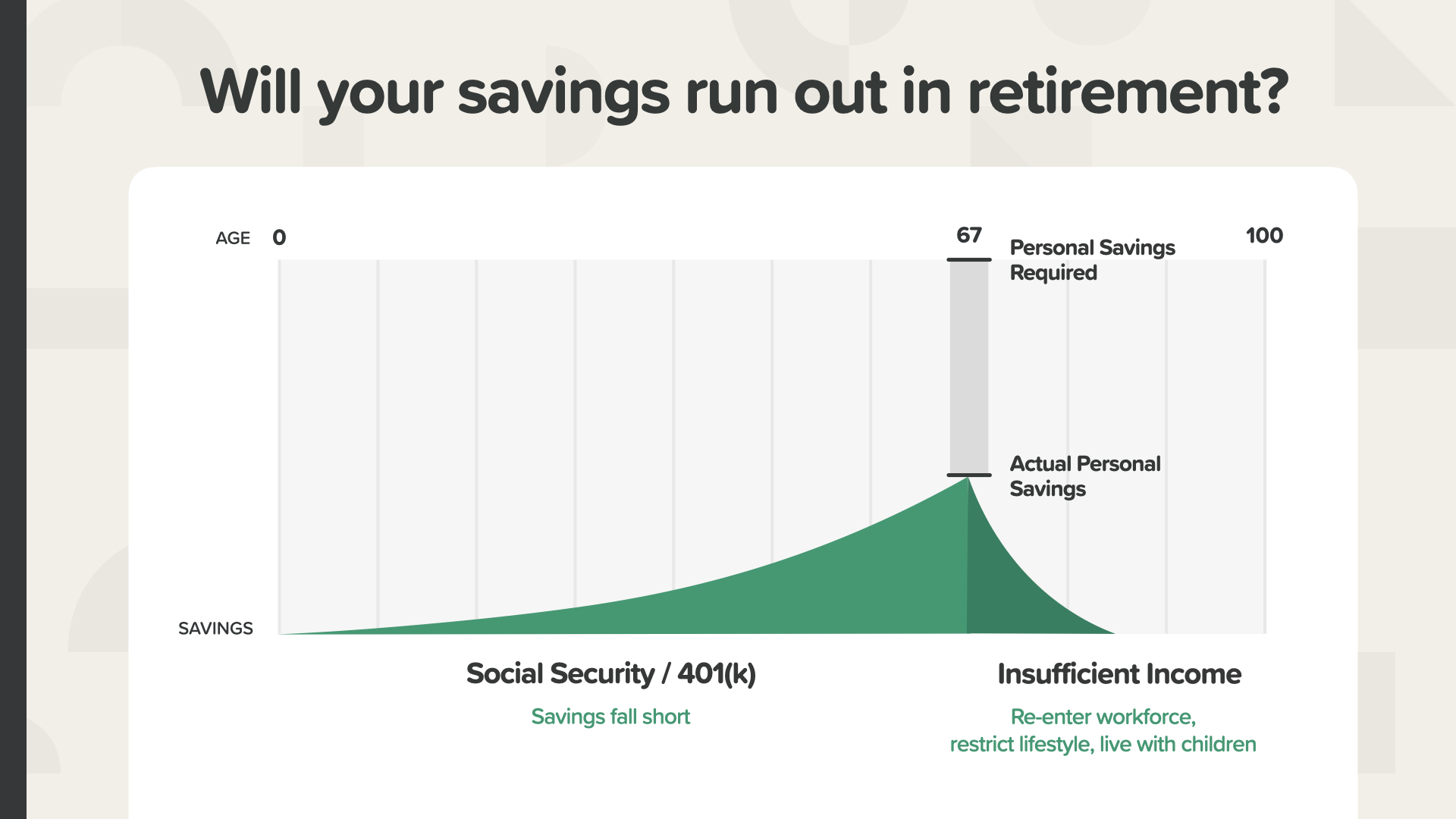

À propos, quelle baisse de salaire souhaitez-vous subir lorsque VOUS prendrez votre retraite ? Les experts affirment que nous aurons besoin d'environ 80 % de notre revenu maximal pour vivre confortablement. Imaginons qu'une personne plafonne à 100 000 dollars par an - elle aurait besoin d'environ 80 000 dollars par an pour vivre à la retraite. Comment atteindra-t-elle ce montant ? Supposons que la sécurité sociale vous verse 40 000 dollars. La personne âgée de 60 à 69 ans dispose en moyenne d'un peu plus de 200 000 $ dans son 401(k).* Un revenu de 5 % de cette somme vous donnerait 10 000 $ de revenu, ce qui vous permettrait d'atteindre 50 000 $ par an, soit moins des deux tiers de ce dont vous auriez besoin. Où trouverez-vous les 30 000 $ restants par an et que se passera-t-il lorsque votre 401(k) sera épuisé ? Quelle que soit votre situation, ce sont des questions importantes que nous pouvons vous aider à résoudre chez WealthWave. Pensez-y comme ceci : Si votre retraite était un avion, ce serait comme essayer de décoller avec une seule aile. Ou pire encore, pouvez-vous imaginer être à bord d'un avion en plein vol à 30 000 pieds, regarder par le hublot et voir une aile se détacher ? Se retrouver à court d'argent au milieu de la retraite peut également créer une situation de détresse de type "crash and burn", et des millions d'Américains sont confrontés à cette dure réalité. - The Average 401(k) Balance by Age", NerdWallet, septembre 2020.

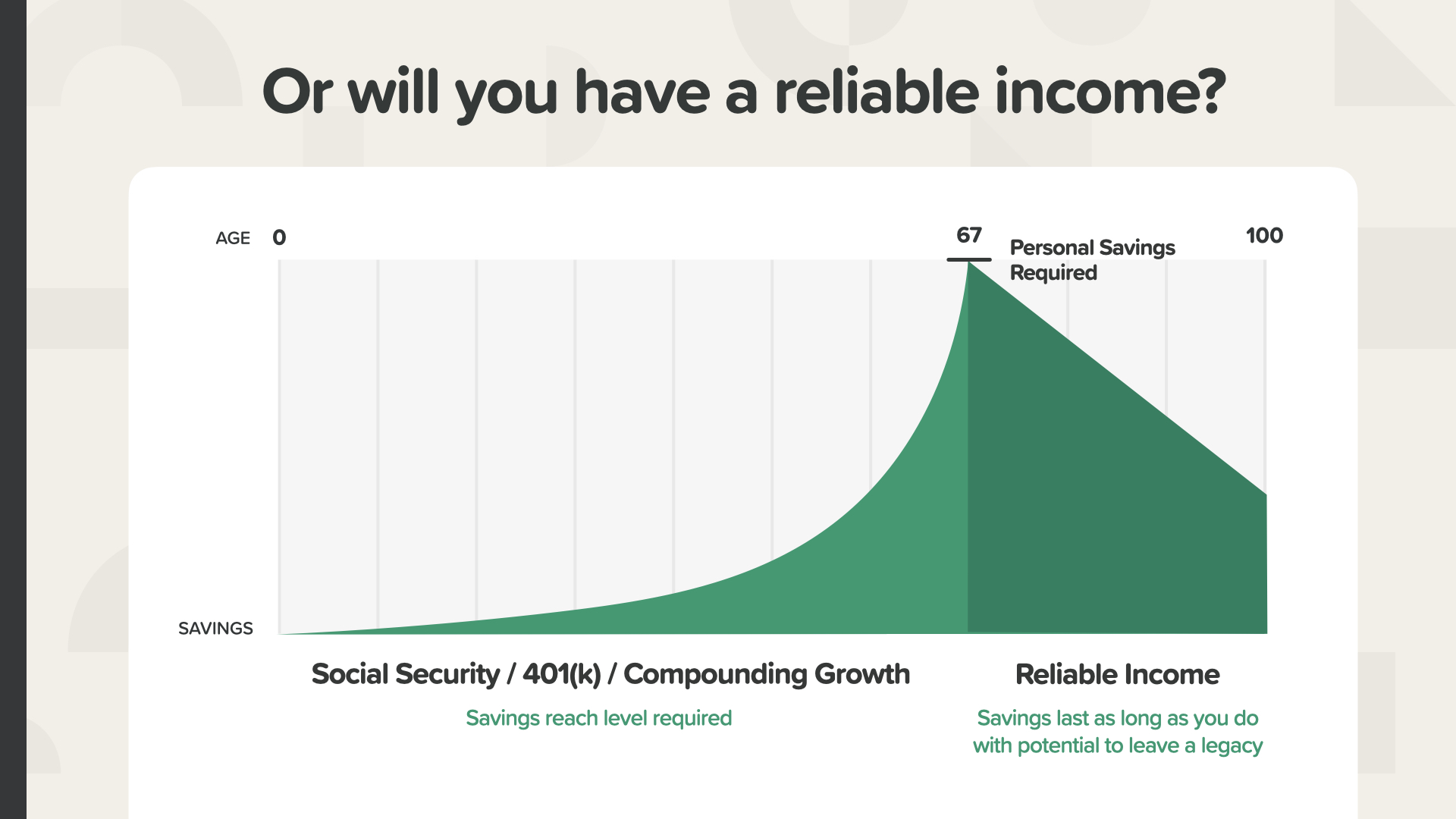

En comptant sur la sécurité sociale et un 401(k), comme le font tant de personnes aujourd'hui, il pourrait y avoir un écart important entre le revenu de retraite dont ils disposent - leur ÉPARGNE PERSONNELLE RÉELLE - et le revenu dont ils ont besoin, c'est-à-dire l'ÉPARGNE PERSONNELLE NÉCESSAIRE. Il existe une véritable disparité financière entre leur situation actuelle et le mode de vie, le confort et la liberté qu'ils espèrent.

Chez WealthWave, nous aidons les gens à combler cette lacune en utilisant la règle des 72 et des stratégies fiscalement avantageuses qui peuvent fournir un revenu fiable. Permettez-moi de vous montrer deux exemples.

Votre argent peut être imposé de trois façons. IMPOSÉ MAINTENANT, comme avec un CD. IMPOSÉ PLUS TARD, comme dans le cas d'un 401(k) ou d'un IRA ordinaire. Ou vous pouvez positionner les fonds de manière à ce que les gains et les revenus ne soient JAMAIS IMPOSÉS. Que préférez-vous ? Pensez-y de la manière suivante. Imaginez que vous êtes agriculteur. Souhaiteriez-vous être imposé sur quelques sacs de semences ou sur la totalité de la récolte que vous faites pousser à partir de ces semences ? Vous vous souvenez de Zoey ? À 9 %, son héritage de 10 000 $ peut atteindre 640 000 $. Supposons qu'elle prenne sa retraite et qu'elle utilise chaque année 5 % de ces 640 000 $ comme revenu. Cela représente 32 000 dollars par an. Si elle vit 31 ans à la retraite, cela pourrait représenter un revenu d'un million de dollars. Alors, préférez-vous payer des impôts sur le dépôt initial de 10 000 dollars ou sur les 1,6 million de dollars de croissance et de revenus potentiels ? C'est une décision facile à prendre, n'est-ce pas ? Lorsqu'il s'agit de la manière dont nous sommes imposés, il est essentiel de réfléchir à l'avance et d'élaborer une stratégie "JAMAIS d'impôt". Avez-vous l'une de ces stratégies dans votre portefeuille ?

D'accord, je vais maintenant prendre une minute pour partager les deux stratégies les plus populaires que nous utilisons pour aider nos clients à mettre l'autre aile sur leur plan de retraite - et à s'assurer qu'elle y reste jusqu'à la fin de leur vie. La première stratégie présente un ensemble de caractéristiques très spécifiques et avantageuses et s'inscrit dans la catégorie "Jamais d'impôt". Nous l'appelons "Stratégie de revenu sans impôt" ou "TenNIS" en abrégé. Avec cette stratégie, votre argent a le potentiel de croître lorsque le marché est à la hausse, mais il est protégé lorsque le marché est à la baisse. En d'autres termes, vous participez à l'AGP en tant qu'investisseur. En d'autres termes, vous participez aux gains avec un risque de baisse nul. Votre argent fructifie à l'abri de l'impôt et peut être retiré et utilisé comme revenu à l'abri de l'impôt. Il offre également une protection contre les créanciers dans certains États. C'est aussi un moyen de laisser un héritage SANS IMPÔT à votre famille. Beaucoup de ceux qui découvrent notre stratégie TenNIS la considèrent comme la pierre angulaire de leur feuille de route financière.

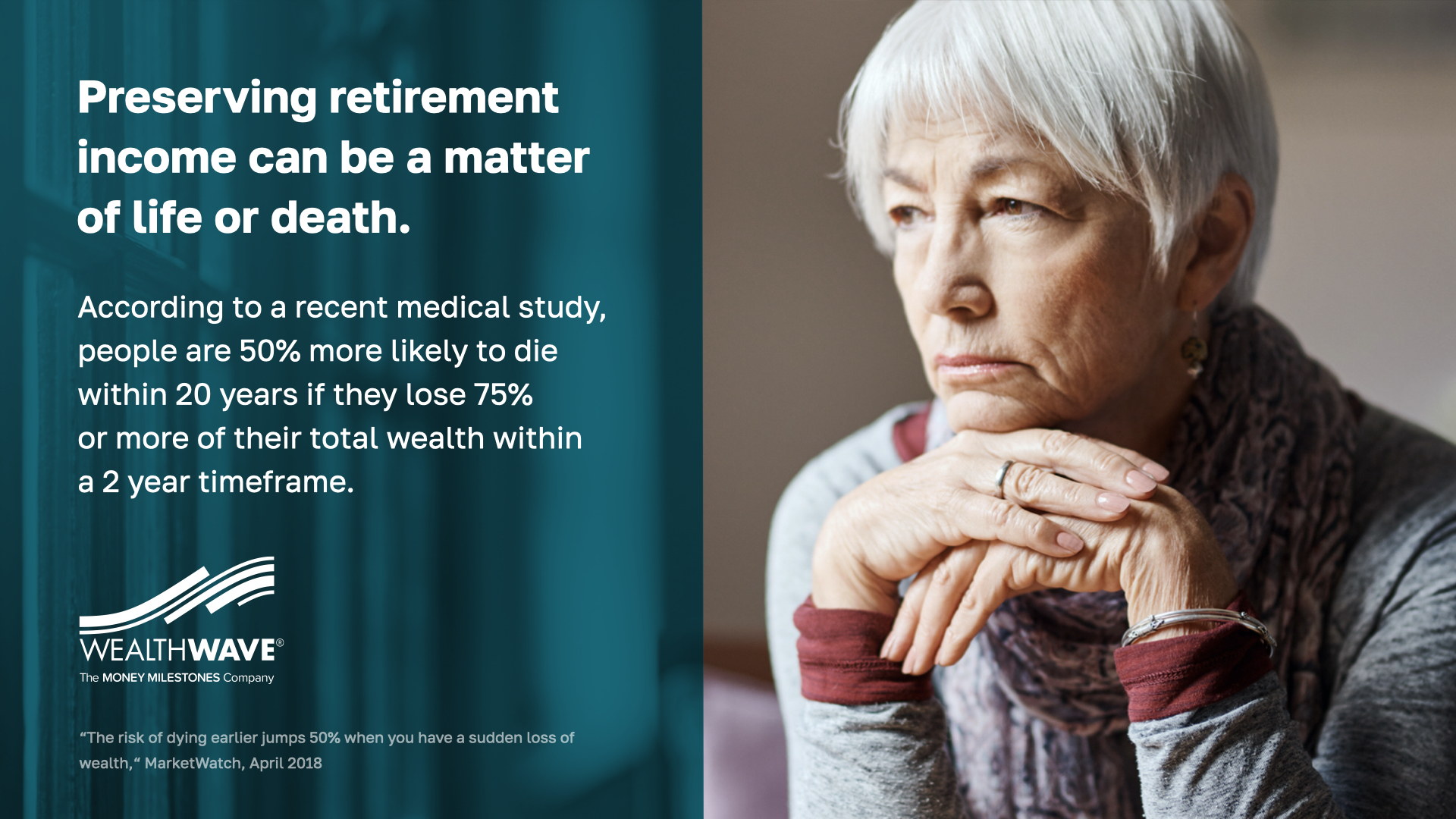

Notre deuxième stratégie GARDE les ailes de votre avion de retraite en vous procurant un flux de revenus fiable que vous ne pourrez pas survivre. Et statistiquement, nous savons que c'est important. Une étude médicale récente montre que les personnes âgées de 50 ans et plus qui subissent une perte importante sur leur portefeuille ont 50 % de chances de plus de mourir au cours des 20 prochaines années que les personnes qui ne subissent pas de perte ! INCROYABLE. Pourquoi pensez-vous que c'est le cas ? Le stress. La dépression. Oui. Et peut-être le manque d'argent pour des soins médicaux appropriés ou une alimentation de qualité. Pour moi, il s'agit d'une pandémie tragique, non pas virale, mais financière. Si vous avez déjà été stressé par l'argent, vous comprenez.

La bonne nouvelle, c'est qu'il y a encore beaucoup de gens qui ont beaucoup épargné. 42 % des personnes âgées de 60 ans et plus ont épargné 250 000 dollars ou plus pour leur retraite. Nous devons aider des personnes de tous niveaux de revenus, mais c'est le marché cible de la stratégie RISe.

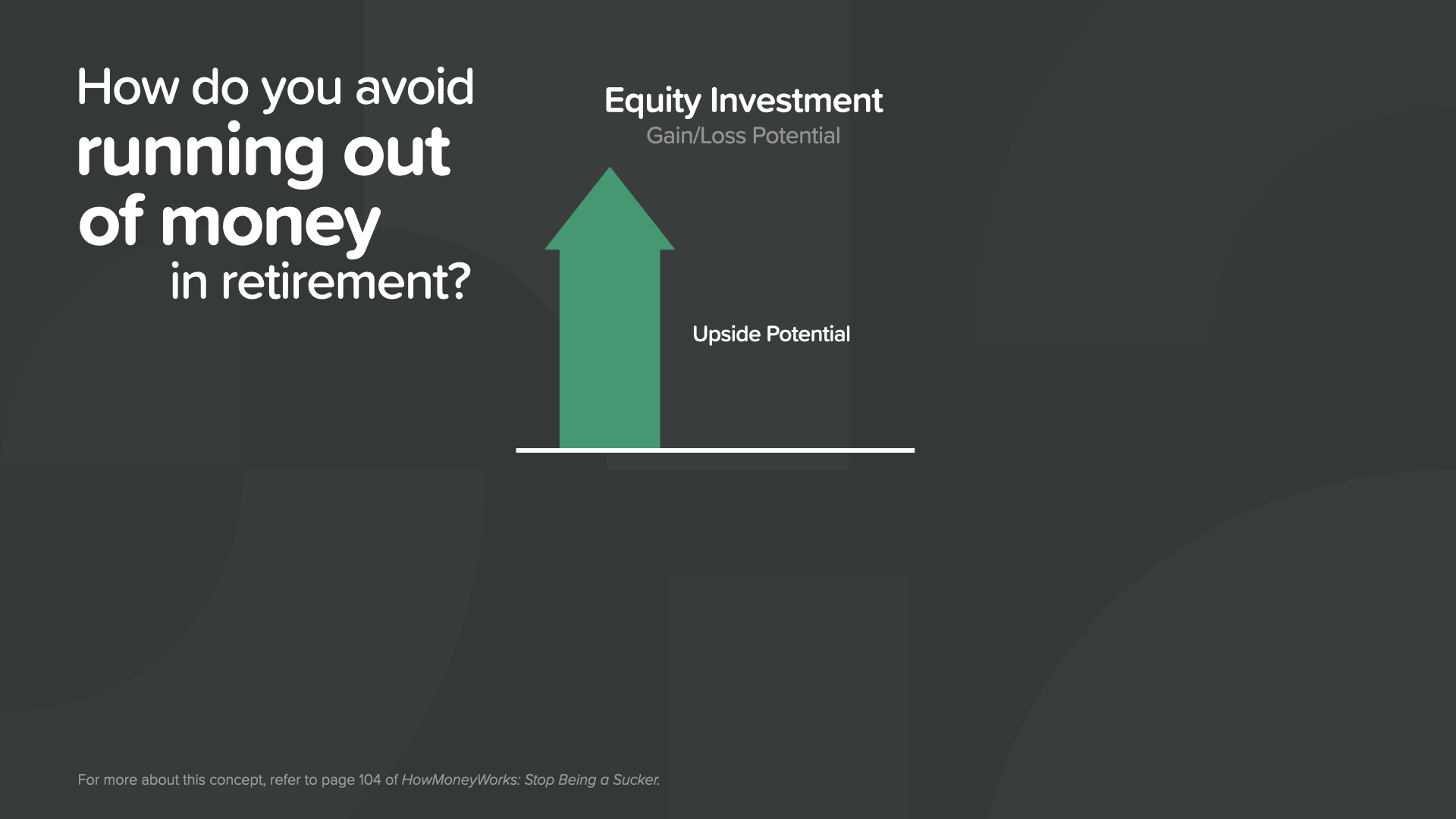

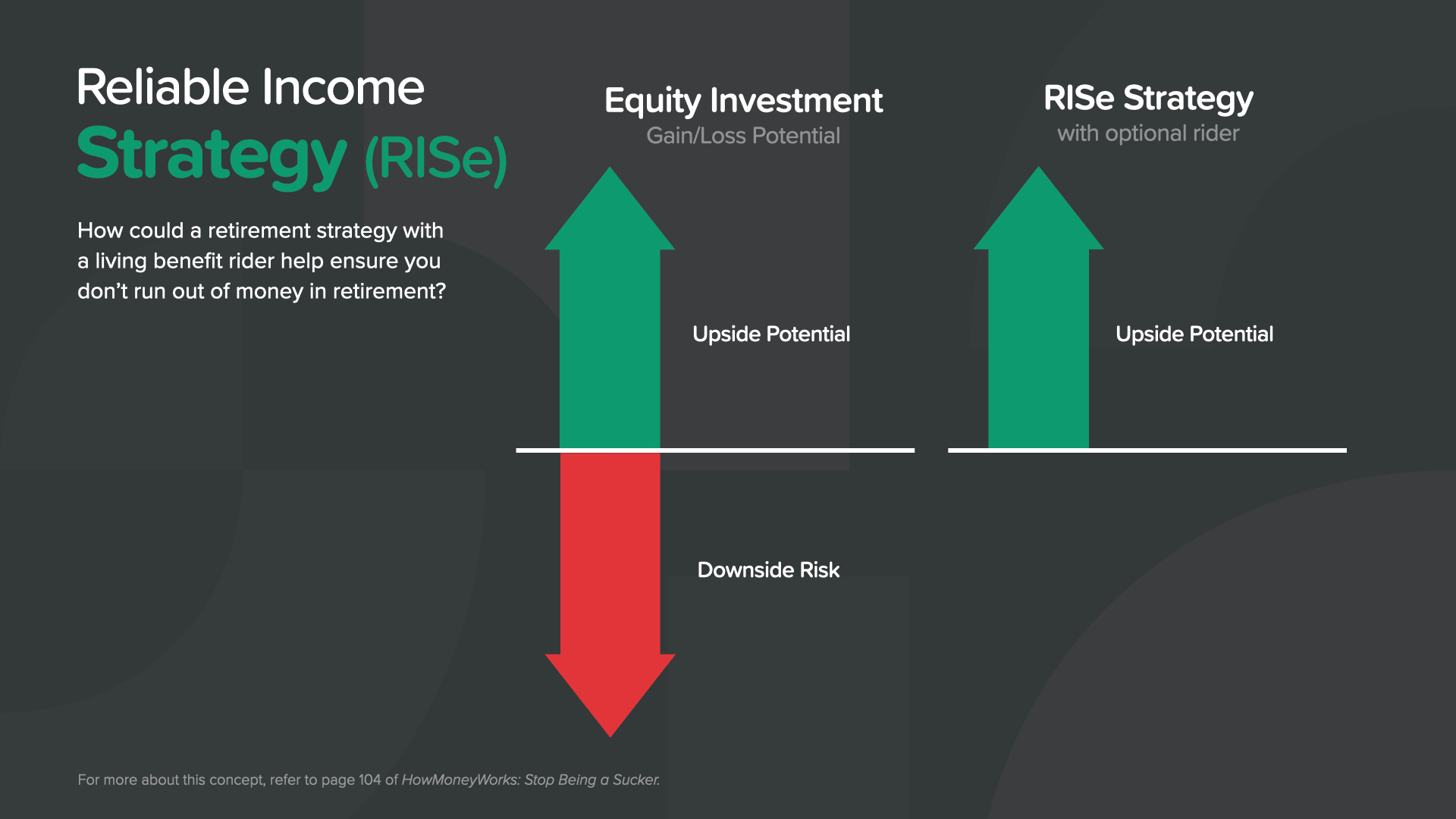

Comment éviter de manquer d'argent et d'accumuler du stress pendant la retraite ? Vous avez probablement de l'argent dans un 401(k) ou un IRA, investi dans des fonds communs de placement en actions. Quel est l'intérêt d'être sur le marché ? Vous pouvez gagner beaucoup d'argent, n'est-ce pas ?

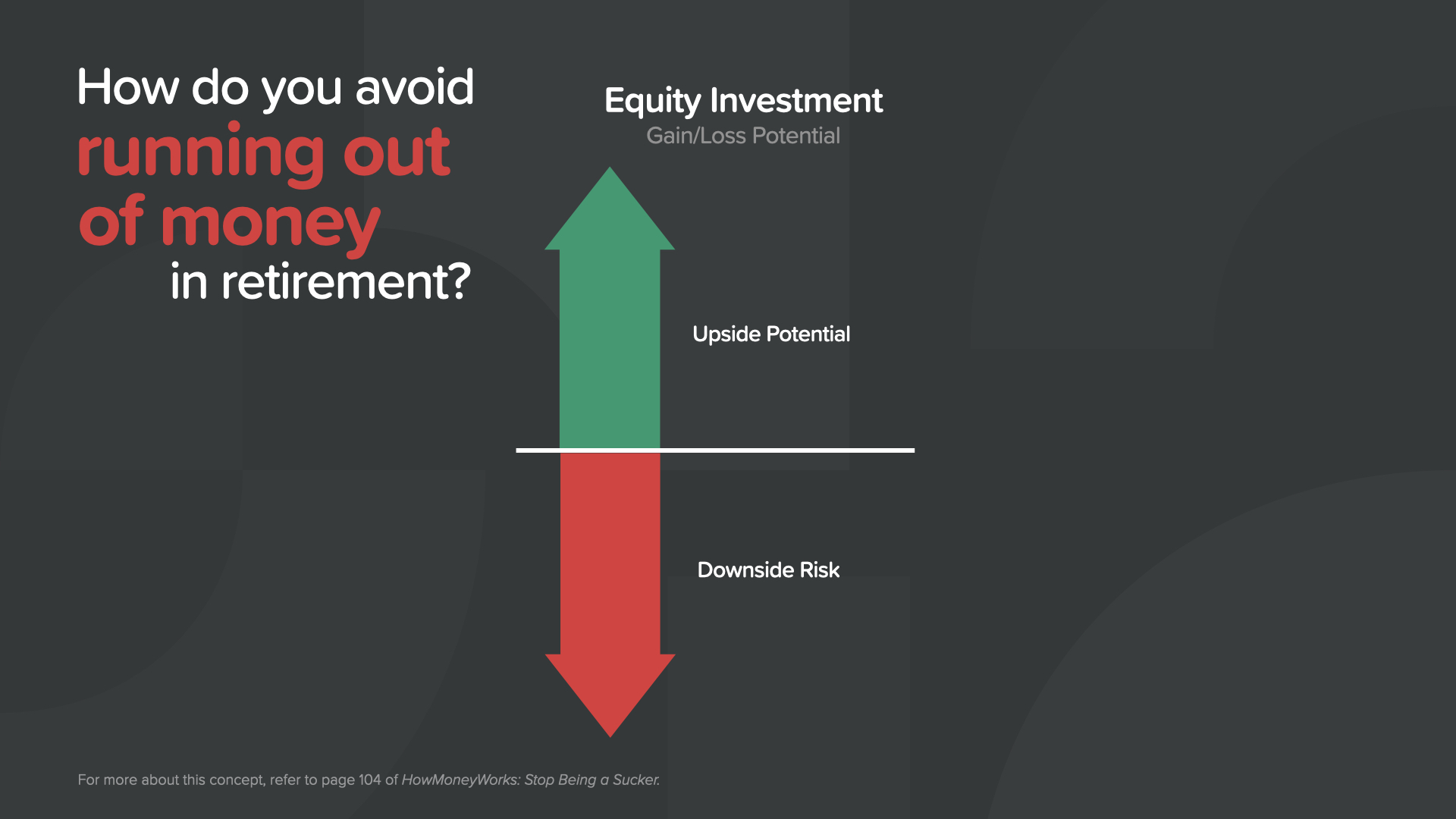

La mauvaise nouvelle, c'est que vous pouvez aussi perdre beaucoup d'argent. En fait, vous pouvez TOUT perdre ! Pour nos vieux jours, nous voulons de la stabilité, pas de risque de perte. Cela vous semble-t-il une stratégie de retraite sûre, intelligente et sécurisée ?

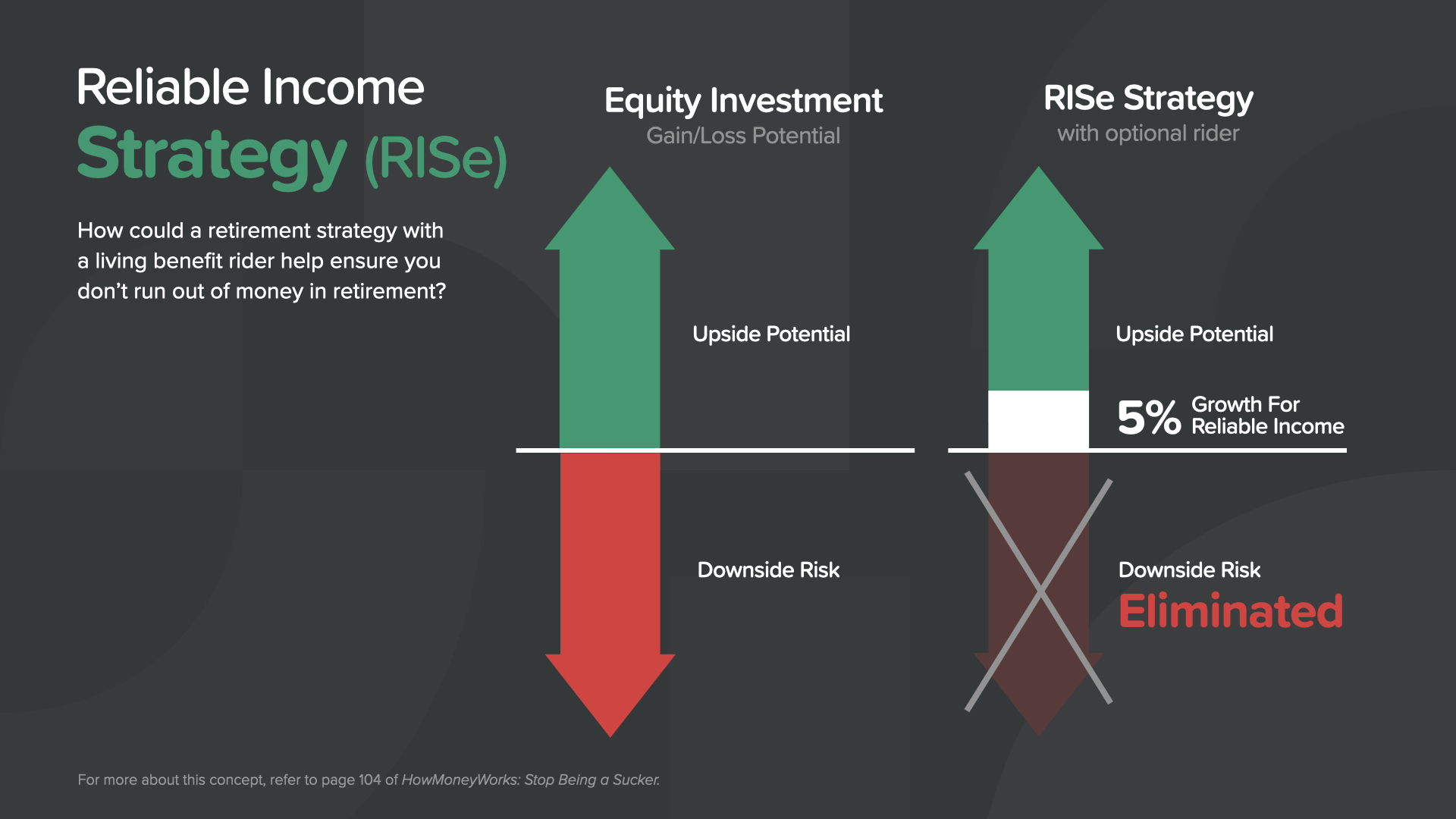

Voici donc une solution potentielle pour des millions d'Américains. Nous l'appelons la stratégie de revenu fiable (Reliable Income Strategy ou RISe). Avec RISe, lorsque le marché est à la hausse, vous avez la possibilité de participer aux gains et de faire fructifier votre compte.

Mais en cas de baisse du marché, il garantit une croissance de 5 % de votre valeur protégée pour vos revenus futurs ! Ainsi, lorsque le marché est à la hausse, votre compte peut croître et bloquer ces gains, mais en cas de baisse, vous bénéficiez d'une croissance d'au moins 5 % pour vos revenus futurs. C'est assez étonnant, n'est-ce pas ? Qui peut en bénéficier ? Les personnes dans la vingtaine et la trentaine n'en ont pas vraiment besoin, MAIS pour les 140 millions de baby-boomers et de membres de la génération X qui n'ont pas de pension, la stratégie RISe pourrait changer la donne - un plan de sauvetage financier. Votre portefeuille comporte-t-il une stratégie RISe ? Si ce n'est pas le cas, discutons-en et voyons si vous pouvez en bénéficier.

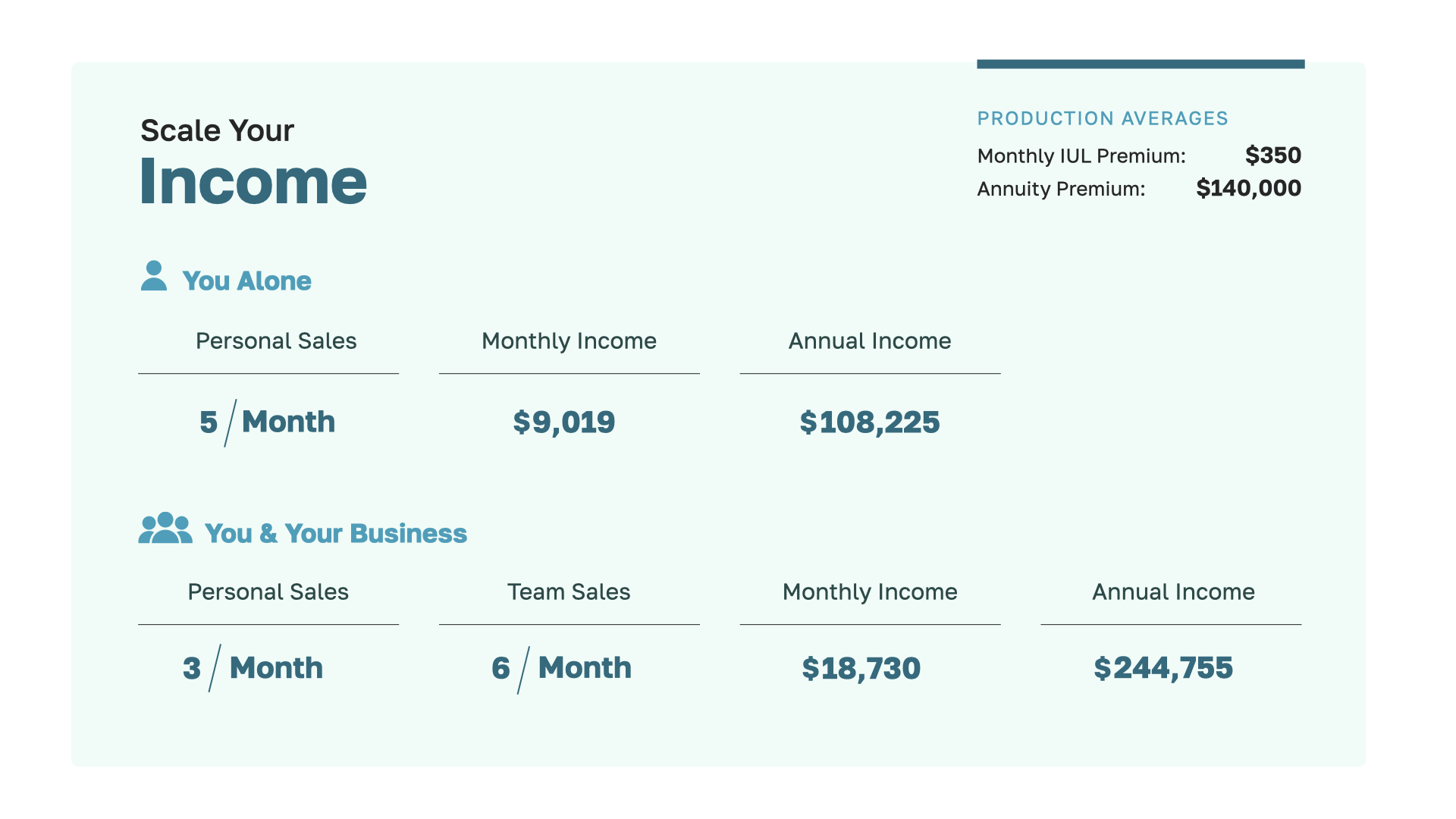

Parlons donc de la façon dont nous sommes rémunérés. Voici un exemple. En tant que leader débutant, bénéficiant d'un contrat complet avec WealthWave, vous pourriez gagner environ 10 000 $ par mois en aidant un seul baby-boomer moyen de notre marché cible avec la stratégie RISe. Combien devez-vous en aider pour gagner de l'argent ? La plupart des gens disent un, mais si vous aidez seulement 2 ou 3 baby-boomers moyens par mois dans notre marché cible, votre potentiel de gain annuel serait d'environ 250 000 $. C'est un bon chiffre d'affaires.

Qu'en est-il lorsque vous aidez vos clients à mettre en place une stratégie TenNIS - une "stratégie de revenu sans impôt" - comme celle dont nous avons parlé plus tôt ? Si vous n'aidez que cinq clients par mois, votre revenu sera de l'ordre de six chiffres. Pour plus que doubler vos revenus, vous pouvez réduire le nombre de familles que vous aidez personnellement à 3, puis constituer une petite équipe qui aidera 6 clients supplémentaires, soit un total de 9 ventes par mois pour vous et votre entreprise. Vous vous situez alors dans la fourchette des 250 000 dollars. Et ce, en plus de l'argent que vous gagnez en aidant les gens avec les stratégies RISe. Ce que je viens de vous présenter est une voie réaliste vers un revenu annuel d'un demi-million de dollars. Et comme WealthWave est une entreprise évolutive, la seule limite à votre revenu est votre ambition et vos objectifs.

WealthWave offre à ses partenaires commerciaux un soutien, un mentorat, une technologie et une formation extraordinaires. Tous les aspects de votre entreprise ont été pris en compte.

Nous vous facilitons la tâche en vous permettant de tirer parti de notre système de marketing numérique de pointe, conçu pour les non-techniciens. C'est super simple ! Il intègre des outils en ligne pour les présentations, les événements, le marketing par e-mail, les sites web personnels, les médias sociaux et les dernières technologies pour vous aider à trouver des clients, à développer votre marque et à faire croître votre entreprise.

Au lieu de travailler pour quelqu'un d'autre pour le reste de votre vie, avez-vous déjà pensé à être le patron et à posséder votre propre entreprise ? e2E est le nom de notre mission chez WealthWave - aider les employés à se transformer en entrepreneurs. Pour ce faire, nous les aidons à ajouter une entreprise numérique à leur portefeuille de carrière. Ce programme de promotion n'est qu'un outil de plus pour vous aider à réussir et à vous développer.

Réfléchissez un instant à votre emploi actuel. A-t-il la puissance nécessaire pour vous donner la liberté de gérer votre temps et votre argent que vous recherchez ? Être entrepreneur vous donne la liberté de dire "NON" [[[ Lire la liste des "Non". ]]]. De tous les éléments de la liste, c'est le mode de vie qui est le plus important. Lorsque nous aurons 80 ans, nous ne nous soucierons pas des efforts que nous avons déployés pour impressionner le patron - ce sont les souvenirs que vous créez avec vos amis qui comptent et le style de vie dont vous et votre famille jouissez qui vous reviendront en mémoire.

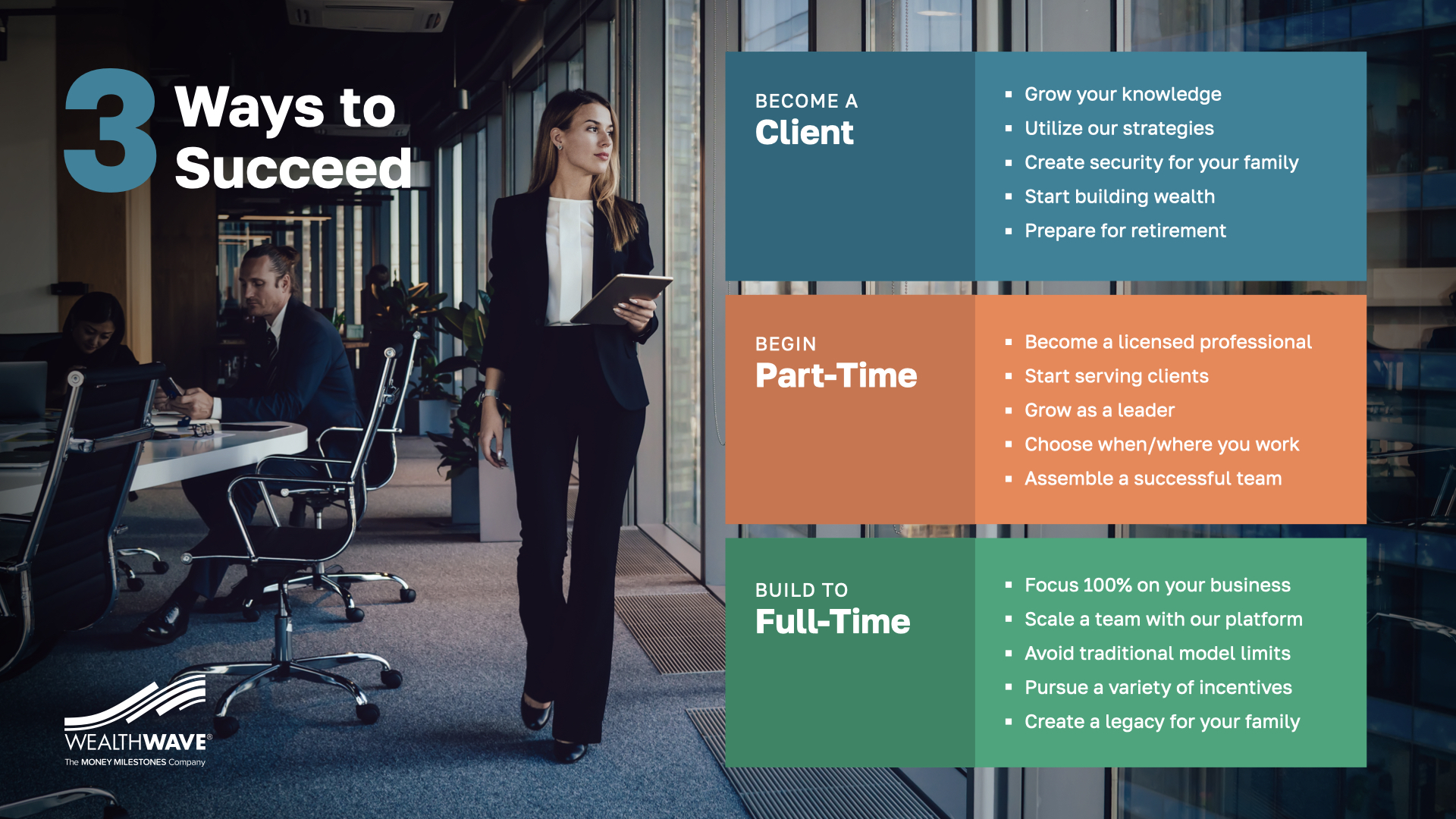

Quelle est la prochaine étape ? Il y a 3 options. 1-Vous pouvez devenir un client. De nombreuses personnes qui ont vu les stratégies Taxed Never et Reliable Income - TenNIS et RISe - souhaitent en bénéficier elles-mêmes. Option 2 - Commencer à travailler avec nous à temps partiel. C'est ainsi que la plupart des gens commencent, moi y compris. Gardez votre emploi actuel et travaillez avec nous à côté. Lorsque vous commencerez à gagner autant d'argent ici à temps partiel que dans votre emploi à temps plein, la décision sera facile à prendre. Nous nous réjouirons tous lorsque vous passerez à temps plein, ce qui pourrait arriver plus tôt que vous ne le pensez !

Merci d'avoir exploré votre avenir professionnel avec nous. Terminons par 4 questions : 1. Dans ce que vous venez de voir, qu'est-ce qui vous a le plus INTRIGUE ? 2. Si vous veniez travailler chez nous, quelle serait votre MOTIVATION PERSONNELLE ? 3. Quelles sont vos questions ? Je vous encourage à contacter le responsable de WealthWave qui vous a invité ici aujourd'hui pour obtenir ces réponses - ils sont impatients de vous écouter et de vous aider. 4. Et enfin, sur la base de ce que vous venez de voir, pouvez-vous penser à une bonne raison pour laquelle vous ne devriez pas envisager un partenariat avec WealthWave ? Parfait, rencontrons-nous et voyons si cette carrière vous convient.